Boris Schlossberg z BK Asset Management chválí akcie Toyoty a vysvětluje, proč podle něj bude euro posilovat a dolar už větší rally nečeká. Anastasia Amoroso z iCapital se domnívá, že akcie již nejsou tak drahé. Zajímavé podle ní jsou některé technologické společnosti, u nichž klesly valuační násobky a zároveň mají potenciál v oblasti rozvoje umělé inteligence. A v Morgan Stanley se stále domnívají, že trhy otestují další dno a medvědí trh ještě nějaký čas potrvá.

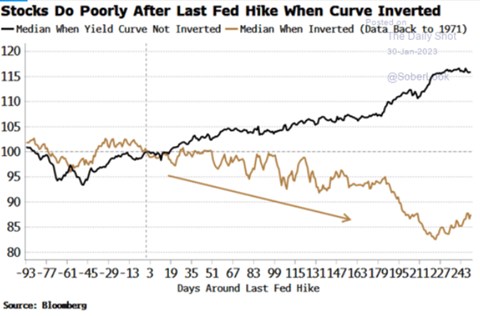

Akcie na konci cyklu zvedání sazeb: Bloomberg v následujícím grafu ukazuje typický vývoj amerického akciového trhu poté, co skončil cyklus zvedání sazeb. Křivky jsou ale v obrázku dvě, jedna totiž ukazuje výkony akcií v situaci, kdy nedošlo k inverzi výnosové křivky, druhá v případě její inverze:

Zdroj: Twitter

Inverze výnosové křivky nastává ve chvíli, kdy se výnosy dlouhodobých dluhopisů dostanou pod výnosy krátkodobých. Historicky šlo o významný indikátor recese a jak ukazuje graf, v případě inverze křivky si akcie po konci cyklu zvedání sazeb vedou výrazně hůře.

Rally na dolaru spíše nebude, silnější euro brzdou pro evropské akcie: Boris Schlossberg z BK Asset Management se domnívá, že euro by mělo posilovat s tím, jak bude ECB dohánět zvedáním sazeb americký Fed. U japonského jenu naopak investor očekává pokračující slabost a dolar by tak celkově měl spíše stagnovat. Z evropských společností Schlossberg poukázal na , které má podle něj velmi dobrý dlouhodobý výhled. Nicméně jde o příklad akcie, na kterou by v následujících měsících mohl negativně doléhat právě sílící kurz evropské měny.

Schlossberg se domnívá, že větší rally na dolaru by přišla pouze v případě, že by se k americké měně začali investoři ve velkém obracet jako k bezpečnému útočišti. Druhou možností je prudší růst sazeb, než jaký je nyní očekáván. Podle investora se ale americká centrální banka blíží konečné úrovni sazeb a pokud je zvedne ještě párkrát jen o 25 bazických bodů, rally na dolaru to nenastartuje. Což také znamená, že americké akcie by neměly být brzděny sílícím kurzem.

Ohledně japonských akcií expert uvedl, že monetární politika v Japonsku bude pravděpodobně dále znatelně uvolněná a měnový kurz tak bude spíš slabší. Z japonských akcií Schlossberg zmínil Toyotu, která je podle něj atraktivní díky předchozímu poklesu ceny a valuací. Automobilka už také dohání ztrátu, kterou měla v oblasti elektromobility. „Jde o marketingového a výrobního obra. Pokud tam začnou brát něco vážně, bude to skutečně vážné. Jejich značka nemá podle mne na globální úrovni konkurenta“, řekl investor na CNBC.

Akcie zase tak drahé nejsou: Anastasia Amoroso z iCapital se domnívá, že na počátku února byl značný rozdíl mezi tím, co o dalším vývoji v americké ekonomice říkaly dluhopisové trhy na straně jedné a trhy akciové na straně druhé. Akciová korekce ale situaci změnila, trhy s futures přitom nyní implikují terminální sazby kolem 5,4 %. Pokud se pak vezme do úvahy poměr cen a zisků očekávaných v letošním a příštím roce, „akcie nejsou tak vysoko, jak se lidé domnívají“.

Ohledně sektorů investorka uvedla, že v porovnání s pětiletou historií jsou nyní nejlevnější akcie v sektoru telekomunikačních služeb. Některé z velkých technologických firem by přitom měly výrazně těžit z rozvoje umělé inteligence a kombinace nižších valuací s tímto potenciálem může být zajímavá.

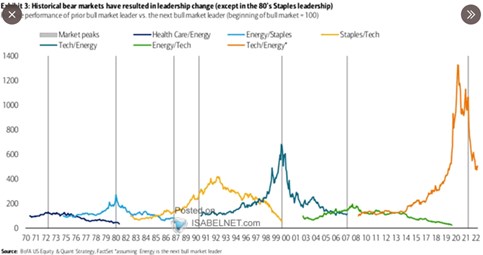

BofA v následujícím grafu ukazuje, jak se během předchozích cyklů prohazovaly vedoucí sektory na americkém akciovém trhu. Štafetu postupně předávala energetika zdravotní péči, ta v dalším cyklu sektoru zboží běžné spotřeby. Pak nastoupily technologie, které si v posledních cyklech předávají štafetu s energetikou:

Zdroj: Twitter

Ještě korekce: Hlavní stratég Mike Wilson se domnívá, že americké akcie mohou mít před sebou ještě znatelnou korekci. „Samozřejmě nemáme věštící kouli, ale můžeme s důvěrou říci, že rizikové prémie akcií a jejich valuační násobky nereflektují riziko na straně dalšího vývoje zisků“, řekl expert na Bloombergu. Morgan Stanely totiž tvrdí, že pokles očekávaných zisků ještě není ani zdaleka u konce a akcie by tak mohly klesnout o 5 %, ale i 20 %.

Wilson míní, že akciím nyní pomáhá ekonomická situace, která se zdá být lepší, než před pár měsíci. K tomu na globální úrovni roste nabídka likvidity, která více než vyvažuje monetární utahování ze strany americké centrální banky. Taková situace je ale podle stratéga neudržitelná. Pokud by trhy dosáhly svého dna již v říjnu minulého roku, bylo by to podle Wilsona neobvyklé, protože dno se obvykle objevuje až v pozdější fázi cyklu. Pokud se pak odhady nemýlí a zisky budou ještě klesat, trhy otestují další dno v letošním roce.