Investoři se ve velkém obrací k nově oživené alternativě k akciím, u nich jsou stále velké rozdíly mezi levnější a dražší částí trhu. Technologický sektor si může projít třemi fázemi restrukturalizace a změny se mohou týkat i bankovního sektoru.

Přísnější regulace menších bank: Fed podle Yahoo Finance zvažuje přísnější regulaci menších bank. Týkat by se to mělo požadavků na jejich likviditu a výši kapitálu. K tomu na Yahoo dodali, že taková změna a její implementace trvají roky, nyní je důležité, že vláda zajišťuje nepojištěné vklady postižených bank tak, aby se nešířily obavy. Na druhou stranu to ale opět oživuje diskusi o morálním hazardu. Podle Yahoo menší banky dříve lobovaly za to, aby nemusely být předmětem stejných požadavků jako banky velké s tím, že po ně by tak přísná regulace byla příliš svazující.

Bloomberg tvrdí, že po pádu SVB se depozita zvýšila o 15 miliard dolarů. Což je podle Yahoo důkaz, že velké banky se stávají ještě větší. A opět se tak oživuje téma „příliš velké na to aby padly“. Na základě tohoto „principu“ totiž vláda některé banky nenechá v případě problémů padnout, protože by to způsobilo příliš velké tenze ve finančním systému. Podle některých názorů ale tento mechanismus dává velkým bankám konkurenční výhodu, například při získávání kapitálu. A může ovlivnit jejich chování tak, že příliš riskují.

Bloomberg také informuje, že Fed vyšetřuje, proč neměla Silicon Valley Bank po většinu posledního roku ředitele pro správu rizika. Podle Bloombergu problémy banky přišly proto, že špatně spravovala své dluhopisové portfolio s ohledem na prostředí rostoucích sazeb.

Levná většina trhu: BofA v grafu ukazuje valuace levnější části trhu relativně k 50 akciím s nejvyššími valuacemi. V současné době je první skupina ve srovnání s druhou se svými valuacemi stále velmi nízko, situace připomíná tu z roku 2001. Opačného extrému bylo dosaženo v letech před finanční krizí a po ní. Tehdy se byly valuace 450 levnějších firem z indexu SPX vysoko nad historickým průměrem:

Zdroj: Twitter

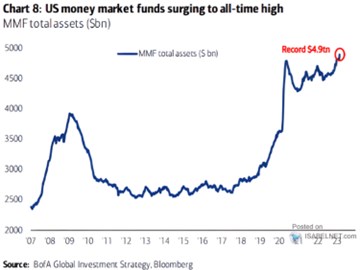

Alternativa k akciím zabírá: S růstem výnosů krátkodobých vládních dluhopisů v USA se poukazuje na to, že na rozdíl od řady let po finanční krizi již opět existuje alternativa k akciím. Tedy na to, že krátkodobé vládní dluhopisy již nenabízí výnosy blízké nule. BofA pak v následujícím grafu ukazuje, jak se vyvíjela aktiva fondů investujících do těchto cenných papírů. Jejich výše se z předchozí relativně stabilní úrovně začala prudce zvedat po roce 2018. Nyní podle grafu dosahuje rekordní hodnoty 4,9 bilionu dolarů. Vysoko tak převyšuje i úrovně z let kolem finanční krize, kdy zájem o tento typ investice také prudce vzrostl:

Zdroj: Twitter

Tři fáze technologické restrukturalizace: Na CNBC si všímají názoru Carla Icahna, podle kterého lze těžko ospravedlnit ceny akcií některých technologických společností. O tomto tématu následně hovořil zakladatel Arete Research Richard Kramer, který v souvislosti s vedením technologických firem nejdříve poukázal na to, že v jeho čele někdy stojí samotní zakladatelé společností. Meta je pak podle experta důkazem, že technologie si projdou restrukturalizačním procesem o třech fázích.

Pro první fázi zmíněného procesu je typické, že firmy osekávají kapacity a výdaje na ty nejexotičtější projekty typu „poskytování internetu přes létající balóny“. U Mety je znát vstup do druhé fáze, kdy firma více propouští a snaží se zvýšit produktivitu. Ve třetí fázi pak společnosti, které čelí existenčním problémům, snižují náklady, kde to jen jde. U nich je hlavním cílem této fáze přežití.

K akciím společnosti Meta expert uvedl, že jeho firma má na nich doporučení k prodeji. Souhlasí totiž s názory, podle kterých jsou tu současné valuace příliš vysoko. K tomu Kramer poukázal na to, že trh nyní čeká 9 % růst tržeb Mety. On sám se ale domnívá, že tato společnost by nepřistoupila k velkému plánu propouštění, pokud by sdílela takový pohled na další vývoj tržeb.

Podle experta tkví problém mnoha technologických akcií v tom, že „E je příliš vysoko“. To znamená, že poměr cen akcií P k očekávaným ziskům na akcii E je počítán z příliš optimistických odhadů budoucí ziskovosti. P/E je tak tímto optimismem snižováno a pokud by odhady byly reálnější, P/E by bylo ještě výš, než nyní.

Na dotaz týkající se akcií , které se podle CNBC obchodují s P/E kolem 26, Kramer uvedl, že tato společnost má udržitelnější model, než Meta. K tomu je celkově méně vystavena riziku spojenému s poklesem výdajů na reklamu. Ani z valuací ale expert nadšen není a to i v souvislosti s růstem sazeb, na který jsou růstové společnosti obecně citlivější, než zbytek trhu.

CNBC následně poukázalo na , jehož poměr ceny akcií k ziskům dosahuje 65. Expert k tomu uvedl, že jsou firmy a akcie, které se těší velké důvěře a podpoře investorů. K Amazonu by přiřadil ještě a Alphabet. Jde také o společnosti, které generují vysoký tok hotovosti a tyto dvě provádí mohutné odkupy akcií. takového velkého „kupujícího“ svých vlastních akcií nemá. A podle experta je na rozdíl od zbylých dvou firem vystaven možnému ochlazování spotřebitelských výdajů.