Lawrence H. Summers se domnívá, že poslední čísla ukazují na silný trh práce v USA. K tomu poznamenal, že měsíční data jsou velmi volatilní, ale celkový obrázek ukazuje na zmíněnou sílu. Ekonomové a analytici, kteří tvoří měsíční předpovědi, by pak podle Summerse měli provést určitou sebereflexi, protože jejich odhady na úrovni konsenzu jsou již řadu měsíců pod skutečnými čísly. Jak vidí ekonom další vývoj v ekonomice a v monetární politice?

Soustavné podstřelování zveřejňovaných čísel ze strany predikcí podle Summerse naznačuje, že ekonomové doposud přeceňovali efekt, který mělo monetární utahování na celou ekonomiku a trh práce. Co to vše znamená pro další vývoj sazeb? Podle Summerse jsou nyní rizika rozložena tak, že lepší by bylo tento měsíc sazby zvyšovat. A pokud by se Fed rozhodl, že sazby momentálně ponechá beze změny, měl by být otevřen razantnějšímu zvýšení v červenci.

Ekonom konkrétně hovořil o tom, že pokud by sazby zůstaly na současných úrovních a ukázalo by se, že by měly dále růst, Fed by je v červenci měl zvýšit o celých 50 bazických bodů. To konkrétně v případě, že by data ukazovala na pokračující sílu celého hospodářství a inflace by se stále držela vysoko. Podle Summerse někteří členové vedení americké centrální banky uvažují o růstu sazeb o 25 bazických bodů na každém druhém zasedání FOMC. I takový přístup je podle něj možný. Je ale třeba vyvarovat se chyb, které Fed udělal dříve, když neutahoval dostatečně.

Summers podle svých slov o mírnějším utahování uvažoval v době, kdy se projevovaly tenze v bankovním sektoru. Nyní je ale podle něj opět cítit síla celé ekonomiky a rizika jsou znovu posunuta směrem k pokračujícím vysokým inflačním tlakům. Přispěla k tomu i dohoda týkající se dluhového limitu. Toto téma totiž mohlo předtím zvyšovat nejistotu a nedůvěru, nicméně ty jsou nyní eliminovány.

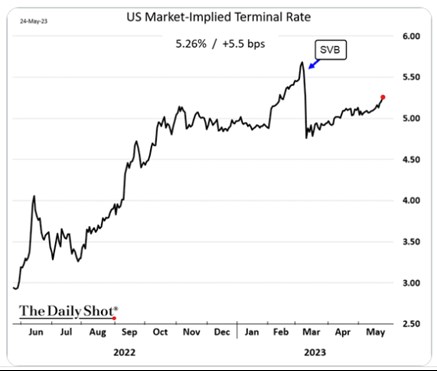

Následující graf ukazuje vývoj terminální výše sazeb implikované v cenách na dluhopisových trzích. Nejvyšších hodnot bylo dosaženo před pádem Silicon Valley Bank, kdy se trhy domnívaly, že sazby půjdou až nad 5,5 %. Tenze v bankovním sektoru implikovanou výši terminálních sazeb výrazně snížily. V posledních týdnech se odhady opět vydávají směrem nahoru:

Zdroj: Bloomberg, Twitter