V prostředí hodně výrazného inflačně - ekonomického cyklu si akciové trhy našly snad ještě výraznější strukturální téma. Je jím umělá inteligence AI a na trhu tak dochází k hodně ojedinělému jevu: O dlouhodobém vývoji a strukturálních změnách se hovoří snad více, než o cyklických vlnkách. Podle některých názorů je přitom AI jen další bublinou. Kterou mohou propíchnout reálné sazby. To je otázka, ale zřejmé je, že reálné sazby se přímo promítají do valuací celého trhu.

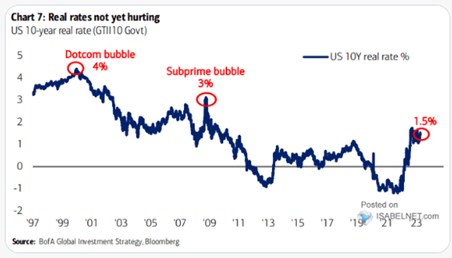

1 . Reálné sazby propichující bubliny: Jeden z komentářů na Twitteru k následujícímu grafu říká, že na prasknutí AI bubliny budou muset reálné sazby vzrůst ještě o 100 – 150 bazických bodů. Třeba ředitel Enrique Lores přitom hovoří o tom, že AI „redefinuje, co je vlastně počítač“. Pak by asi o bublinu nešlo. Ale zase Roger McNamee ze společnosti Elevation tvrdí, že v tuhle chvíli není žádný důkaz, že AI zlepší naše každodenní životy. Každopádně BofA v grafu ukazuje vývoj reálných sazeb a vyznačuje předchozí dvoje „propíchnutí“ bublin:

Zdroj: Twitter

2 . Reálné sazby a běžné valuace: Výše uvedený graf bych já namísto úvah o propichování (údajné) AI bubliny vztáhnul k následující tabulce. Na ní jsem tu upozorňoval asi před čtrnácti dny. BofA v ní odvozuje férovou hodnotu trhu na konci letošního roku. Tak, že odhaduje zisky obchodovaných společností pro příští rok a na ně nasadí vypočítané férové PE. Právě jeho kalkulaci jsem se tu věnoval, protože je, řekněme, hodně nezvyklá.

Z BofA mi po mém dotazu sdělili řadu předpokladů, se kterými tu pracují. Včetně toho, že zisky berou jako aproximaci volného toku hotovosti (předpokládám, že na vlastní jmění). S řadou těchto předpokladů se pak skutečně dá říci, že férové PE se rovná: jedna děleno reálné sazby plus rizikové prémie – viz tabulka. Prémii přitom banka používá ve výši 3,5 %* a standardizované bezrizikové reálné sazby odhaduje na 2 %. Čímž jsme právě u předchozího grafu.

Zdroj: Twitter

BofA dochází k férovému PE ve výši 18,18, což je blízko PE současnému. A jde o výsledek rovnice 1 / (2 % + 3,5 %). V grafu vidíme, že současné reálné sazby jsou níže (z nich odvozené PE by v metodologii BofA bylo 20). Na druhou stranu ale historické hodnoty od roku 97 často převyšují ona 2 %. Přesněji řečeno, před finanční krizí byl průměr spíše výše. Co je tedy na straně bezrizikových sazeb a následně valuací pro budoucnost reálné?

Graf přitom ukazuje jen výsek z dlouhodobého trendu poklesu reálných sazeb. Jak přitom ukazuje třeba David Beckworth, tento trend poklesu byl v podstatě výhradně způsoben poklesem časové prémie. Tj, skutečně bezrizikové sazby (bez této prémie) jsou dlouhodobě bez trendu, krátkodoběji s nimi hýbe spíše cyklus. Bezrizikové reálné sazby a následně PE tedy bude dáno dlouhodobě možná (opět) tím, kam se pohne ona časová prémie. Je přitom pravděpodobné, že čím klidnější bude prostředí z hlediska inflace, o to nižší prémie bude.

Pár scénářů: jak jsem psal výše, pokud by reálné sazby byly na 1,5 %, PE by vycházelo na 20. BofA pracuje se sazbami na 2 % (podle grafu by šlo o režim odpovídající letům 03 – 08). A pokud by se reálné sazby usadily místo 2 % na 2,5 %, férové PE vychází na 16,7. Pokud dokonce na 3 %, PE by mělo být na 15,3.

*Riziková prémie na 3,5 % je z historického pohledu hodně nízká. Tedy pokud není z trhu „odečtena“ jako rozdíl mezi obráceným PE a bezrizikovými sazbami. Právě to podle mne BofA dělá. A ve výsledné „prémii“ tak je odražena nejen skutečná riziková prémie, ale i očekávaný růst. Což sedí na to, že BofA podle podané informace následně pracuje jen s růstem ve výši inflace. Přesněji řečeno s reálnými sazbami. Detailněji jsem se tématu věnoval před 14 dny.