Zatímco pozornost trhů a veřejnosti směřuje téměř výhradně k sazbách centrální banky, popřípadě dlouhodobějším sazbám, podle některých studií americkou ekonomiku ovlivňují mnohem více celkové finanční podmínky. Tedy celkové dění na trzích s vládními a korporátními dluhopisy, na trzích měnových a akciových. Jaká je v tomto ohledu situace nyní?

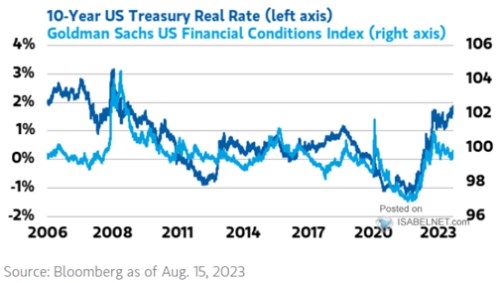

Následující graf ukazuje dlouhodobější vývoj finančních podmínek a srovnává jej s reálnými výnosy desetiletých vládních dluhopisů. Nyní se hodně hovoří o tom, že tyto výnosy se dostaly na úrovně nevídané za více než dvacet let a obrázek to potvrzuje:

Zdroj: X

Určitou korelaci mezi reálnými sazbami a finančními podmínkami lze z grafu vysledovat, ale do nějaké dokonalosti má daleko. Platí to i o současné době, respektive posledním necelém roce, kdy reálné výnosy rostou, ale finanční podmínky se i přesto uvolňují. A celkově se ani zdaleka nedá říci, že by byly nejutaženější za posledních více než deset let.

Jinak řečeno, nominální sazby i sazby reálné (krátkodobé i dlouhodobé) by samy o sobě naznačovaly, že v americkém hospodářství nyní působí větší brzda, než tomu skutečně je. Tedy měřeno oněmi finančními podmínkami. Z jejich perspektivy pak není síla americké ekonomiky tak překvapivá (ale jde o téma, které v sobě má i načasování skutečného monetárního utažení a zpoždění jeho efektu).

Zajímavé může být v uvedené souvislosti působení akciového trhu. Ten si nyní prochází další korekcí, ale od počátku roku je index SPX cca 15 % nahoře. Nemusí to být na straně celkových finančních podmínek rozhodující faktor, ale svou roli bezesporu hraje. Pokud pak budeme předpokládat, že zejména v předchozích několika měsících byl trh tažen nahoru vizemi a příběhy točícími se kolem potenciálu nových technologií, můžeme lehce dojít k následujícímu závěru: Tento strukturální příběh boomu má své jasné cyklické dopady – zvedáním cen akcií uvolňuje finanční podmínky a působí tak i cyklicky.

Za pozornost může stát i chování dluhopisů: Pokud se zhoršuje cyklický výhled, jejich ceny obvykle rostou a výnosy klesají. To pak samo o sobě uvolňuje finanční podmínky přímo (a může podporovat i ceny akcií, tedy působit nepřímo*). Ve výsledku tak jde o tlumící proticyklický mechanismus. Ten funguje i obráceně: Jestliže se výhled zlepšuje, ceny dluhopisů mají obvykle tendenci klesat a výnosy růst, což finanční podmínky utahuje. Koneckonců tento efekt můžeme alespoň do určité míry pozorovat zřejmě i nyní. V tom smyslu, že růst výnosů je zřejmě zčásti dán i lepším ekonomickým výhledem. Na to, aby se zhoršily celkové finanční podmínky, ale nestačí.

*To neznamená, že v prostředí ekonomického útlumu stačí pokles výnosů dluhopisů na to, aby akcie rostly. Záleží na výsledném poměru výnosů (či celkové požadované návratnosti) k očekávanému růstu ekonomiky a zejména zisků. A po řadu let po finanční krizi bylo prostředí s relativně utlumeným růstem a velmi nízkými sazbami pro akcie skutečně velmi přívětivé.