Je požadovaná návratnost u akcií jen teoretickým konceptem, nebo má v investování praktickou relevanci? Odpověď na tuto otázku lze uchopit více způsoby, dnes se podíváme na porovnání vývoje valuací a jednoho z odhadů požadované návratnosti.

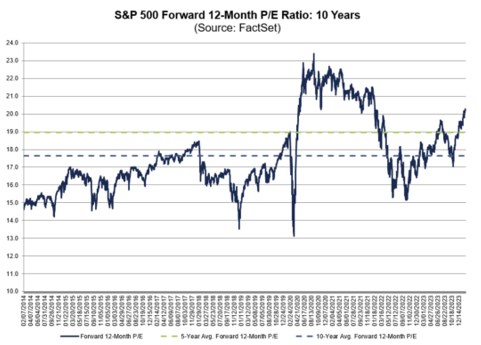

Následující graf nám může připomenout, kde se nachází současné valuace amerických akcií relativně k desetileté historii. Poměry cen k ziskům se už zase šplhají výš a výš a PE je tak nyní daleko od nějakého historického standardu. Pokud bychom jej přitom rozdělili na sedmičku výjimečných a zbytek trhu, tak první skupina je svými valuacemi mimořádně vysoko, ale ani u druhé se z mého pohledu nedá hovořit o nějaké valuační (historické) levnosti.

Zdroj: X

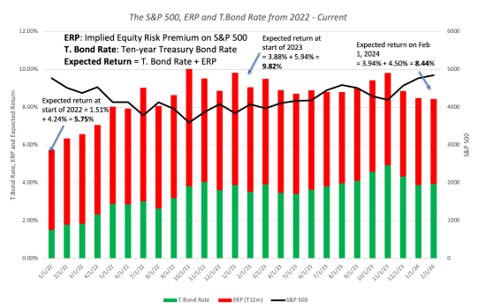

Valuace lze posuzovat na základě uvedeného jednoduchého pohledu do historie, nebo lze zabrousit do fundamentu. Pravidelnější čtenáři mých příspěvků nebudou překvapeni, pokud fundament opět rozdělím na tři základní proměnné – bezrizikové sazby a rizikové prémie tvořící dohromady požadovanou návratnost. A k tomu očekávaný růst zisků a dividend (u PE sem vlastně patří ještě poměr zisků a dividend POR). Tím se dostáváme k druhému grafu, ve kterém Aswath Damodaran ukazuje vývoj bezrizikových sazeb a odhadů rizikových prémií. Tudíž celé požadované návratnosti od počátku roku 2022:

Zdroj: X

Na počátku roku 2022 se tedy požadovaná návratnost pohybovala na 5,75 %. Na počátku listopadu 2023 se jen bezrizikové sazby dostaly k 5 %, dohromady s odhadovanou rizikovou prémií to bylo téměř 10 % (podobně jako v říjnu 2022). Třeba ale na podzim odhadoval, že rizikové prémie jsou u 3 % a nad 4 %, jak míní pan Damodaran. Což opět ukazuje, že prémie jsou na akciích jen a jen odhady.

Pokud by růstová očekávání byla za sledované období (22 – 23) stále stejná, mělo by se PE pohybovat přesně opačným směrem, než požadovaná návratnost. Bylo tomu tak? Do určité míry ano, protože požadovaná návratnost prošla určitým obráceným „U“, zatímco valuace prošly klasickým „U“. Na stranu druhou jsou ale nyní valuace o něco výš, než na počátku roku 2022, ale požadovaná návratnost je znatelně výš. Odhady pana Damodarana přitom mohou explicitně, či implicitně brát do úvahy valuace a pak je tu kruhová reference.

Celkově pak vidíme to, co bychom asi tak čekali: Požadovaná návratnost není irelevantní, ale není jediná relevantní. A ono srovnání s počátkem roku 2022 také ukazuje, jak moc se od té doby zvýšila růstová očekávání (více než vyvažují růst požadované návratnosti) .Ta můžeme přitom rozdělit na cyklická a na strukturální a moc bych neváhal ohledně toho, že výraznou roli tu hrají právě ta druhá. Tedy dnes již mnohokrát vyskloňovaný příběh umělé inteligence a spol.