Valuace amerických akcií se dál šplhají do teritorií, kam se v minulosti dostaly jen výjimečně. Jak jsme rozebírali včera, určitě to není dílo klesající požadované návratnosti, tahounem tu jsou růstová očekávání. Ta lze přitom rozdělit na cyklická a strukturální. Většinou se pozornost zaměřuje právě na ty první, nějakých úvah o dlouhodobých trendech na trhu moc nenajdeme (i když by hodnoty a ceny akcií měl ovlivňovat právě dlouhodobý vývoj). Již nějaký čas tomu je ale kvůli novým technologiím jinak a svým způsobem jsou dokonce upozaďovány diskuse o cyklu. Jak to s ním vypadá nyní?

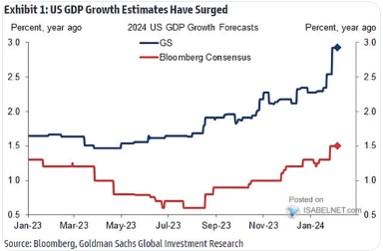

V první řadě asi stále platí, že nejistota je ve srovnání s vývojem před rokem 2020 stále vysoká, středobodem makroekonomického vývoje je stále inflace. Pokud se zaměříme na růst ekonomiky, nacházíme docela široké rozpětí pohledů. Třeba BCA Research čeká v prvním čtvrtletí letošního roku recesi a pomyslný konsenzus „jen“ znatelné ochlazení ekonomické aktivity v USA. Proti tomu stojí třeba , který zvyšuje své predikce růstu amerického hospodářství ke 3 %. Což už je slušný boom, zejména pokud věříme, že potenciál je stále někde u 2 %. Ale i sním, nebo hlavně s ním by nové technologie měly podle řady teorií pohnout výrazně nahoru.

Zdroj: X

V GS tedy věří, že růst bude letos téměř dvojnásobný oproti tomu, co očekává konsenzus. Druhý dnešní graf pak ukazuje predikce , která je někdy mezi: Na jednu stanu nečeká růstový útlum v prvním pololetí tak jako konsenzus (ten je v druhém grafu ke konci ledna). Na stranu druhou ale zase v prvním čtvrtletí příštího roku DB predikuje snížení tempa růstu a celkově by tedy za celých následujících 12 měsíců neměl růst ani zdaleka dosahovat toho, co implikují predikce GS:

Zdroj: X

Jak jsem zmínil v úvodu, pro akcie by mělo být rozhodující delší období a ne krátkodobý cyklický výhled. Jemu je většinou ale stejně věnována největší pozornost. Minulý rok byl naopak jednou z mála výjimek, kdy se sice zhusta hovořilo o cyklu (zde recesi), ale akcie táhly nahoru příběhy a vize související s umělou inteligencí a dalšími novými technologiemi. Pokud by pak například predikce GS hovořící o 3 % růstu americké ekonomiky byly relevantní pro delší období, mělo by to výrazný dopad na valuace. Srovnejme dva hypotetické scénáře:

V obou případech by bezrizikové sazby byly na 4 % a rizikové prémie na 5,5 %: V obou by tedy požadovaná návratnost dosahovala 9,5 %, ale v jednom by dlouhodobý růst dividend dosahoval 4 % (2 % reálného růstu a 2 % inflace) a v druhém 5 % (3 % reálného růstu a 2 % inflace). Férový dividendový výnos by v prvním případě dosahoval 5,5 % a v druhém 4,5 %. Ceny by se tedy v prvním případě pohybovaly na 18ti násobku dividend, v druhém na 22 násobku. Což už je valuační rozdíl.

Nyní se mimochodem dividendový výnos pohybuje hluboko pod 2 %, nižší jsou oproti uvedenému případu zřejmě rizikové prémie, ale hlavně je výrazně vyšší očekávaný růst zisků a dividend (absolutně i relativně k požadované návratnosti). V případě velkých technologických firem je přitom jejich strukturální příběh více odtržen od trendu v ekonomice, ale u zbytku trhu to tolik platit nemusí.