Od úvodu roku 2024 mohou čeští investoři a investorky využít novou možnost, jak se připravovat na svou budoucnost a zároveň za to být odměněni daňovým zvýhodněním od státu. Nová flexibilní možnost, jak se zajistit na stáří, se jmenuje Dlouhodobý investiční produkt (DIP). Stát vyslyšel zejména ty, kdo se chtějí sami rozhodovat, do jakých instrumentů svoje prostředky s cílem využití pro bohatší život v pokročilejším věku zainvestuje, a i ty se rozhodl daňově podpořit. Patria Finance umožnila otevřít DIP a začít si v něj investovat v prvním možném okamžiku, se silným zájmem se setkala hned 1. ledna a od toho okamžiku nové klienty do DIPu vítá po stovkách. Čím je zajímavý DIP a jiný vůči dalším podobám zajištění se na stáří? Jak si jej velmi snadno otevřít a začít v něm investovat s Patria Finance? I na to odpovídáme v následujícím textu.

V čem je DIP jiný a zajímavý proti dosavadnímu spoření na penzi

Do letošního roku měli klienti, kteří si chtěli připravit peníze na svou budoucnost, dvě základní možnosti, jak uplatňovat daňové odpočty. Mohli odečíst maximálně 24 tisíc za příspěvky na penzijko a dále 24 tisíc za příspěvky na investiční životní pojištění. V případě penzijka šly odepisovat jen příspěvky nad 12 tisíc Kč za rok, takže pro maximální daňovou výhodu museli klienti do penzijka posílat 36 tisíc Kč ročně.

Od letošního roku se s příchodem DIPu celkový limit slučuje na 48 tisíc a je na klientovi, přes jaké produkty si daňovou úlevu uplatní. Výhodou DIPu je, že se dá uplatnit celá investovaná částka a není tedy třeba řešit minimální limit. Ten se u penzijka od 1. 7. 2024 navýší z 12 tisíc ročně na 18 tisíc ročně. Ten, kdo bude tedy nově chtít uplatňovat u penzijka maximální daňovou výhodu, by do něj měl měsíčně posílat 5 700 Kč. U DIPu jsou to 4 000 Kč.

Dalším rozdílem oproti penzijku je státní podpora, která u DIPu není. U penzijka bude od 1. 7. 2024 maximální státní podpora ve výši 340 Kč pro měsíční příspěvek 1 700 Kč a vyšší.

U penzijka si klienti v rámci tzv. účastnických fondů volí investiční strategii investování a investiční portfolio za ně spravuje penzijní fond. U DIPu si klienti rozhodnou sami, do čeho investovat. U Patria Finance je to nejširší možná paleta investičních nástrojů, kterou umožňuje zákon. Jde o akcie, ETF, vybrané dluhopisy a podílové fondy. Oproti běžnému portfoliu není možné nakupovat investiční certifikáty a obecně rizikovější produkty, typicky s pákou. Naopak lze chytře začít například skrze Pravidelné investice do ETF způsobem velmi srozumitelným, nákladově zvýhodněným a z pohledu velikosti investice už od 500 Kč.

Jak lze DIP sjednat?

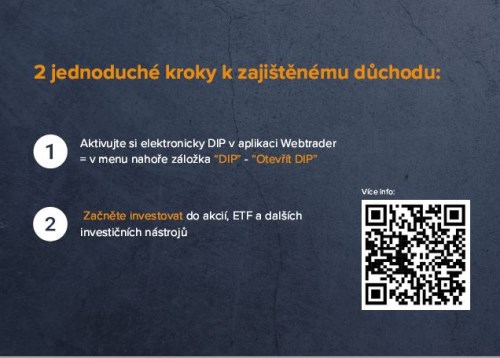

Zájemce o DIP si jej v Patria Finance může aktivovat snadno online přes záložku DIP v obchodní platformě WebTrader. V tu chvíli mu vznikne vedle běžného portfolia portfolio DIP. Do něj jednoduše pošle prostředky (z běžného portfolia přes volbu Interní převod v záložce Portfolio) a hned poté může klient do DIPu nakupovat, jak je zvyklý, ať už jednorázově nebo formou pravidelných investic do ETF. Ten, kdo už je klientem Patria Finance se tedy při investování chová tak, jak je zvyklý, pouze s novou volbou, do jakého portfolia nakupuje - zda do běžného nebo do DIPu.

Věnujte pouhých pět minut Vašeho času videu, ve kterém Vám ukazujeme, jak snadno DIP v Patrii otevřít a investovat v něm:

Ti, kdo klienty Patrie ještě nejsou, tak mohou učinit plně online a během několika minut. Proces otevření účtu jsme dále zrychlili a usnadnili nedávným zavedením BankID.

Žádné správcovské poplatky

Vedení obchodního účtu je u Patrie zdarma, poplatková struktura pro DIP je totožná jako při investici v rámci běžného portfolia. Rozdíl DIP oproti běžnému investování je v možnosti výběru prostředků z DIPu. Ta je zákonem omezená, a to nejdříve v 60 letech věku klienta a po uplynutí minimálně 120 měsíců existence DIPu. Díky těmto omezením může být produkt daňově zvýhodněn. Do DIP portfolia tedy můžete prostředky vkládat, nakupovat cenné papíry a prodávat cenné papíry, ale nesmíte z něj do splnění podmínek vybírat.

Pokud by došlo k předčasnému výběru prostředků, byl by DIP ukončen a klient by musel dodanit do té doby uplatněné daňové výhody a případné příspěvky od zaměstnavatele. Kvůli minimální délce 120 měsíců tedy platí, že čím dříve si klient DIP založí, tím dříve se k penězům v budoucnu dostane.

Kdo by mohl o DIPu uvažovat?

DIP je zajímavý pro ty, kdo se chtějí připravovat na budoucnost a zároveň chtějí větší flexibilitu v tom, do čeho, jak a kdy budou svoje prostředky investovat. Zkrátka si sami rozhodnout, do čeho investovat místo doposud vnucených a nabídkou omezených strategií.

Vzhledem k povinné minimální délce DIPu lze využít investiční nástroje, kterým svědčí delší investiční horizont, jako jsou akcie.

Ideální je pak DIP pro klienty, kteří chtějí dlouhodobě investovat do nízkonákladových burzovně obchodovaných fondů ETF, které v Patrii naleznete ve WebTraderu pod záložkou Pravidelné investice. Informace o nich naleznete také na samostatné stránce https://finance.patria.cz/etf/

„DIP velmi vítáme zvláště jako signál toho, že stát chce podpořit samostatnou aktivitu občanů, kteří se chtějí zajistit na stáří a alespoň částečně zrovnoprávňuje přímé investování s kolektivním investováním, například do penzijka. Klienti díky DIP začnou opět více přemýšlet o tom, zda, jak a do čeho investovat. U zajištění na stáří je určitě dobré přemýšlet o dlouhodobosti. Jednak je to rovina poplatků, které jsou například u ETF velmi nízké. DIP je velmi dlouhodobá investice a tedy se v ní jakékoli náklady projeví výrazně. Také bych chtěl mít zejména dlouhodobé investice u firmy, u které mám relativní jistotu, že tu ta firma bude dlouhodobě, tedy za i za desítky let až ty peníze budu potřebovat. Jsem přesvědčen, že Patria Finance se zázemím Skupiny ČSOB a celé skupiny KBC takovou firmou je,“ uvádí generální ředitel Patria Finance Richard Podpiera.

Základní informace o DIP s Patria Finance naleznete na adrese https://finance.patria.cz/dip/ a další otázky rád odpoví tým klientské péče na telefonním čísle 221 424 240 či na e-mailové adrese patria@patria.cz.

Upozornění pro investory: Výše uvedené sdělení není investičním poradenstvím ani investičním doporučením, nezohledňuje znalosti, zkušenosti v oblasti investování do investičních nástrojů ani finanční situaci investora, jeho cíle či postoj k riziku. Toto sdělení není nabídkou podle § 1732 zákona č. 89/2012 Sb., občanského zákoníku, ve znění pozdějších předpisů (dále jen „občanský zákoník“) ani veřejnou nabídkou podle § 1780 občanského zákoníku. Hodnota, cena či příjem z investičních nástrojů se může měnit anebo být ovlivněna pohybem směnných kurzů. V důsledku těchto změn může být hodnota investice do investičních nástrojů znehodnocena. Návratnost investice není vždy jistá, každá investice obnáší riziko. Vysoký výnos představuje vyšší riziko, nízký výnos není vždy zárukou nižšího rizika. Úspěšné investice v minulosti neindikují ani nezaručují příznivé výsledky do budoucna.

(Komerční sdělení)