předpokládá, že inflace v USA by měla i příští rok být celý procentní bod nad cílem a v eurozóně to samé. Přesto ekonomové banky počítají s poklesem sazeb v obou ekonomikách. Podívejme se detailněji, co říkají o vývoji na některých finančních trzích.

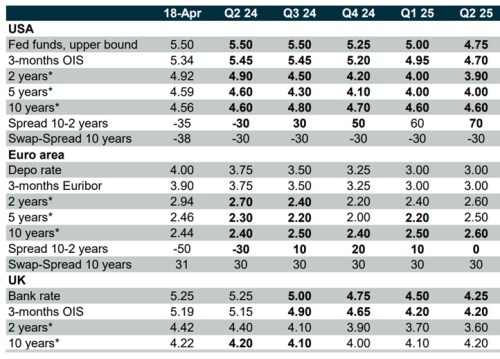

Jak ukazuje tabulka, podle CB by sazby měly jít v USA dolů až v posledním čtvrtletí letošního roku, do roka by se měly dostat níž o 0,75 procentního bodu. V eurozóně by měly jít krátkodobé sazby níž ještě více. Přitom pro evropskou ekonomiku CB čeká opětovné zvedání inflace z 2,5 % v letošním roce na 3 % v příštím (v USA alespoň trend míří dolů). Vysvětlit se by se z mého pohledu tato kombinace dala tím, že průměr za celý rok v sobě skrývá otočení měsíčního trendu směrem dolů ke konci roku. A to způsobem, který by ECB přesvědčoval o jeho udržitelnosti. A nebo se dá u ECB i Fedu uvažovat o tom, že by začaly klást větší důraz na vývoj na straně ekonomické aktivity. Fed to má jako mandát explicitně. Nicméně ani jedné ekonomiky CB v příštím roce nečeká ani flirt s recesí.

Zdroj:

Co dluhopisy? Podle CB by se v USA měla již v třetím čtvrtletí překlopit výnosová křivka do svého „běžného“ sklonu. Výnosy desetiletých dluhopisů by se totiž po docela dlouhé době měly dostat nad výnosy obligací dvouletých. A to tak, že dvouleté jdou dolů, zatímco desetileté cca stagnují. Jak jsem psal nedávno, čeká i pokles výnosů desetiletých, což by samo o sobě bylo pro akcie přívětivější. Jenže „samo o sobě“ tu neplatí, rozhodující je u akcií poměr výnosů k růstu ekonomiky a zisků. V prvním případě jsou v GS docela optimističtí, ale v druhém moc ne – viz články v minulého týdne.

Současná inverze výnosové křivky bývá někdy zmiňována jako indikátor blízké recese. To, že se recese nedostavuje, ale není překvapivé. Indikátorem jejího brzkého nástupu totiž již pár desetiletí není inverze křivky, ale její deinverze. Tedy to, co by podle CB mělo v USA přijít ve třetím čtvrtletí. CB ale na podobné rýmy historie zřejmě moc nevěří, protože pro příští rok predikuje růst US ekonomiky o 1,5 %. Což je zřejmě pod potenciálem, ale do recese daleko. Z pohledu indikátoru recese se historie skutečně rýmovat nemusí a napřímená křivka je určitě z nejednoho pohledu „normálnější“ než křivka v inverzi.

Zajímavý je vývoj křivky predikovaný CB pro eurozónu. I zde by se měla křivka napřimovat, ale CB se domnívá, že na konci příštího roku bude opět úplně plochá – na úrovni dvouletých a desetiletých dluhopisů. Jak jsem zmínil, inflace by přitom měla v eurozóně příští rok růst ze 2,5 % na 3 %, nominální růst ekonomiky z 2,6 % na 3,9 %. Ono zplošťování je přitom dáno opětovným růstem výnosů krátkodobějších dluhopisů. A příště ještě pohled na to, co vše dosavadní implikuje pro měnové kurzy.