Gabriela Santos z míní, že na akciovém trhu nyní dominují dvě hlavní témata a na hodnotové akcie a akcie menších firem ještě není ten pravý čas. Ředitel společnosti S3 Partners Ihor Dusaniwsky hovoří o důvodech velkého množství krátkých pozic na akciích společnosti NVIDIA. A poukazuje na očekávaný konec ziskové recese u akcií mimo sedmičku velkých technologií.

Ještě není čas na hodnotu? Gabriela Santos z míní, že na akciovém trhu nyní dominují dvě hlavní témata. První z nich se týká cyklu a toho, kde se v něm konkrétně nachází celá ekonomika. A druhá souvisí s dlouhodobým výhledem a potenciálem nových technologií. Santos na CNBC uvedla, že k určitému zpomalení v americkém hospodářství dochází, ale nejde o propad a v některých oblastech se jedná spíše o normalizaci.

Strategička hovořila o ekonomickém růstu kolem 2 %, recese podle ní zatím v dohledu není. K umělé inteligenci uvedla, že má reálný potenciál, jde o to vybrat ta správná investiční témata, která s novými technologiemi souvisí. Na trhu je přitom už nyní znát určité rozšiřování zájmu investorů a nacházení dalších společností, které by mohly z umělé inteligence těžit. „Nejde o další moment,“ dodala expertka v narážce na vývoj během internetové bubliny.

Santos se domnívá, že v současnosti není čas na větší obrat k hodnotovým akciím. Na ně přijde čas ve chvíli, kdy bude ekonomický růst opět nabírat na obrátkách. „Nyní je dobrý, ale na tempu ztrácí,“ a to podle expertky není nejlepší prostředí pro hodnotové akcie. Ze sektorů podle ní aktuálně není právě atraktivní sektor krátkodobé i dlouhodobé spotřeby. Situaci by úplně neobrátilo ani snižování sazeb centrální bankou. K němu jsou přitom podle „dveře otevřeny“ již v září.

Podle expertky tak přijde čas na řadu rotací, včetně těch od velkých bank k bankám regionálním či směrem od velkých k malým společnostem. Tím správným momentem bude ve všech podobných případech „reakcelerace růstu“.

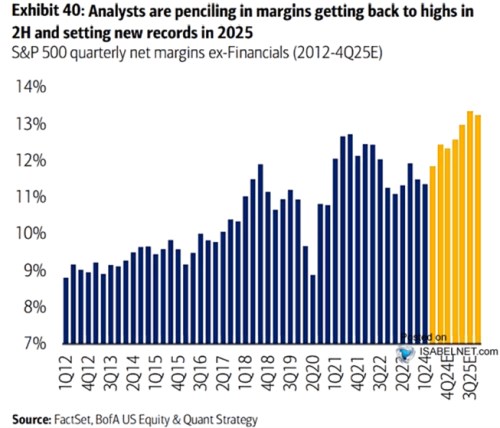

Marže k rekordům: ukazuje historický a predikovaný vývoj marží společností obchodovaných na americkém trhu. Podle konsenzu se marže ve druhém čtvrtletí začnou odrážet od lokálního dna a ve druhé polovině příštího roku by se měly dostávat na nová maxima:

Zdroj: X

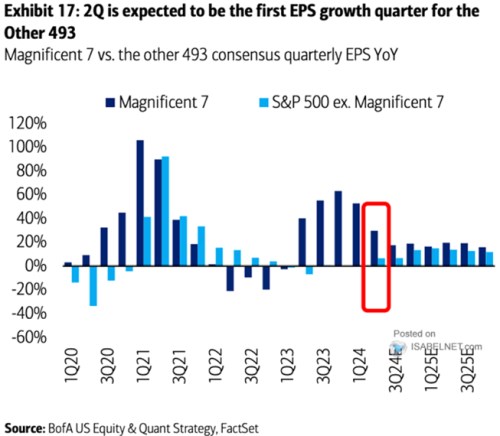

Bank of America pak v následujícím grafu ukazuje vývoj ziskovosti rozdělené na sedm populárních technologických firem na straně jedné a zbytek trhu na straně druhé. Podle očekávání by se druhé čtvrtletí tohoto roku mělo stát po delší době růstovým. Od prvního čtvrtletí roku 2023 totiž zisky v této části trhu stagnují či klesají. Naopak sedmička technologických akcií si v předchozích čtvrtletích prošla růstovým boomem:

Zdroj: X

Shortování akcií NVIDIA: Podle Yahoo Finance byly největší krátké pozice v minulém měsíci otevřeny na akciích společnosti NVIDIA. Tyto sázky na pokles ceny akcie mají přitom dva hlavní důvody. Hovořil o nich výkonný ředitel společnosti S3 Partners Ihor Dusaniwsky a první z nich je dosavadní prudký růst této akcie. K této „přepálenosti“ se pak řadí druhý důvod, kterým je zajištění proti poklesu trhu. Podle experta totiž nyní akcie zmíněné společnosti už fungují jako aproximace pohybu celého trhu. A krátké pozice na ní by tak omezily ztráty v případě, že by se trh vydal směrem dolů.

Dusaniwsky míní, že dříve byl hlavní technologickou akcií na trhu , na jeho pozici se ale dostala NVIDIA a z toho pramení i popsaný efekt, kdy je akcie používána jako zkratka pro pohyb celého trhu. Dosavadní zisky na technologických akciích pak motivují investory k tomu, aby se přesunuli k jiným sektorů, například k utilitám, a otevírali krátké pozice na technologiích či jen na akciích společnosti NVIDIA.

Vivek Arya z se zase na CNBC zaměřil na fundament společnosti NVIDIA. Zmínil, že velké jazykové modely pravděpodobně prošly první fází svého vývoje a používání a nyní se vstupuje do fáze druhé. V ní budou dále růst a bude se zvyšovat jejich přesnost. K tomu ale bude u části modelů zřejmý i druhý trend jdoucí opačným směrem – ke zmenšování a „optimalizaci“. To vše pak bude vyžadovat nový druh hardwaru včetně čipů a NVIDIA má v tomto „ekosystému“ velmi dobrou pozici.

Expert uvedl i to, že průzkum jeho banky prováděný mezi americkými aktivními investičními fondy ukazuje jednu zajímavou věc: Navzdory prudkému růstu cen této akcie má NVIDIA v investičních portfoliích většinou neutrální váhu. Její váha tedy odpovídá tomu, jaký je její podíl na kapitalizaci celého indexu.