Podle Stevena Majora z je politika americké centrální banky znatelně restriktivní. Sazby Fedu se totiž nacházejí na více než dvojnásobku sazeb neutrálních (viz první část rozhovoru zde). Ve druhé části ekonom hovořil i o vládních deficitech a jejich dlouhodobém vlivu na ekonomiku.

Major míní, že nyní mohou vysoké vládní deficity ovlivňovat dluhopisové trhy prostřednictvím vyšší rizikové prémie. Dlouhodobě pak lze uvažovat i o tom, že financování dluhů „bere hotovost soukromému sektoru, tudíž snižuje spotřebu a investice.“ K tomu ale expert varoval před uvažováním ve stylu „nabídka dluhopisů ze strany státu roste, a proto musí jít výnosy nahoru.“ Takový pohled je „příliš zjednodušený a trochu líný“. „Je totiž nutné zvážit i to, co je na druhé straně,“ tedy co se děje na straně poptávky po obligacích.

Poptávku mimo jiné ovlivňuje efekt substituce, tedy atraktivita dluhopisů ve srovnání s jinými aktivy včetně akcií. „Valuační argument pro dluhopisy nyní vypadá dost dobře,“ dodal Major. S tím, že lze koupit různé indexy kvalitních korporátních dluhopisů, které nabízí výnos vyšší, než je ziskový výnos na akciovém trhu (tedy obrácený poměr cen k ziskům). K tomu jsou takové dluhopisy podle Majora bezpečnou investicí.

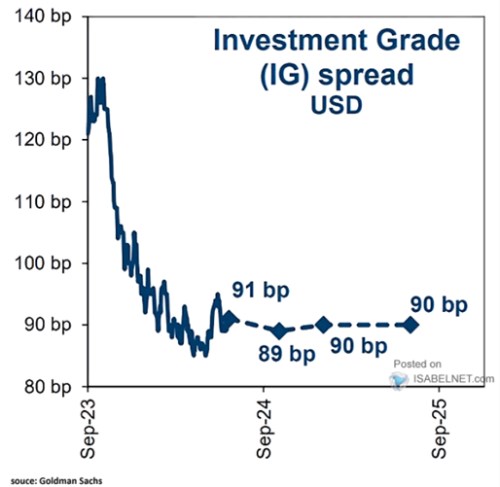

Následující graf ukazuje vývoj spreadů na trhu korporátních dluhopisů s investičním ratingem. nečeká, že by u nich ve druhé polovině letošního roku a v roce příštím mělo dojít k nějaké výrazné změně:

Zdroj: X

Jim Millstein z Guggenheim Securities na Bloombergu hovořil o tom, že zvedání sazeb výrazně změnilo podmínky na trhu s korporátními dluhopisy. Podle něj v současnosti asi 20 % společností zahrnutých do indexu S&P 500 není schopno pokrýt svým tokem hotovosti svou dluhovou službu. Tedy splátky dluhů spolu s úroky. Takové společnosti se snaží své dluhy refinancovat, ale bude se jim to dařit jen za výrazně vyšší sazby než dříve. Naproti tomu jsou tu velké technologické firmy, jejichž fundament je mimořádně silný.

K napřimování výnosové křivky investor uvedl, že není jasné, nakolik může být způsobováno vyšší pravděpodobností zvolení Donalda Trumpa prezidentem a nakolik celkovými obavami o fiskální vývoj. Rozpočtové deficity totiž dosahují velkých rozměrů a jejich hlavním tahounem jsou mandatorní vývoje. „Neexistuje žádná jasná vůle ani jedné z politických stran se tím zabývat.“ S mandatorními výdaji nelze podle Millsteina výrazně hnout bez toho, aby došlo ke změnám v oblasti zdravotní a sociální politiky. Jiné návrhy jsou jen „kapkou vody“.

Zdroj: Bloomberg