Brent Thill z Jefferies má sice u Amazonu doporučení kupovat, chápe ale současné obavy z vývoje marží této firmy a s tím související „taktický“ negativnější pohled na akcii. ukazuje, jak by se měla vyvíjet ziskovost největších technologických firem a zbytku trhu. A bývalá zástupkyně Fedu Goerge míní, že Fed by měl uvažovat o více scénářích. Včetně toho, v němž by sazby letos již dolů nešly. Přinášíme pravidelné Perly týdne:

Jak na ? Brent Thill z Jefferies hovořil na CNBC o akciích Amazonu, u kterých má on sám doporučení kupovat. Hovořilo se o snížení doporučení od . To se mimo jiné zakládá na větší konkurenci, kterou pro představuje Walmart. K tomu se mohou přidávat obavy z příliš vysokých investic do cloudových služeb.

Thill k tomu uvedl, že dvě třetiny zisků společnosti pochází z AWS a marže byly v této oblasti neudržitelně vysoko. Nicméně podle něj je také společností, která má dobrou pozici pro využívání umělé inteligence. A z historického hlediska je podle analytika také hodně levný.

Z taktického hlediska, které odráží zejména zmíněný vývoj marží, se tedy podle experta dá například chápat, že „řada hedge fondů má na Amazonu krátké pozice“. V delším období by ale mělo hrát roli právě to, že drží silnou pozici v cloudu, a to mu dává velkou výhodu pro expanzi na straně umělé inteligence. „Nelze ale udržet 36 – 37% marže u AWS,“ dodal.

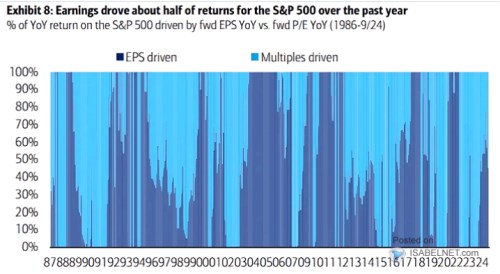

Zisky a valuace jako tahouni trhu: ukazuje, jak se na celkové návratnosti amerických akcií v konkrétních letech od roku 1987 podílely změny valuací a změny v ziskovosti obchodovaných firem. BofA v komentáři píše, že letos zisky stojí asi za polovinou realizované návratnosti trhu. Jedním extrémem pak byly roky 2004 a 2005, kdy zisky představovaly jediný faktor táhnoucí pohyby trhu, opačným extrémem byly například předchozí dva roky. Během nich totiž hrály dominantní roli valuace:

Zdroj: X

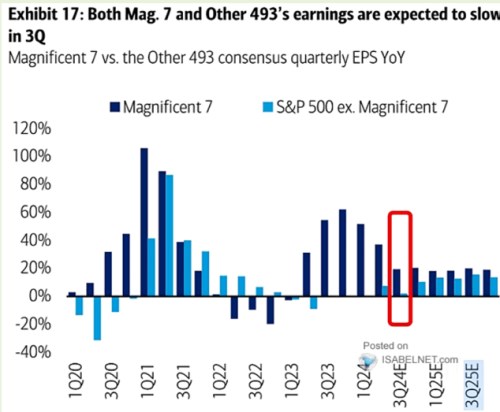

Druhý graf od BofA popisuje vývoj ziskovosti sedmi populárních technologických firem a také u zbytku trhu. V posledních čtyřech letech zisky první skupiny předbíhaly ziskovost zbytku trhu. Boom v ziskovost zmíněné sedmičky byl následován ziskovým boomem druhé skupiny, zisková recese se pak také dostavila dříve u sedmičky technologií. Podle konsenzu by růst zisků obou zmíněných skupin měl konvergovat, ovšem technologie by si měly i ke konci roku 2025 stále držet určitý náskok v tempu růstu.

Zdroj: X

Až budoucnost ukáže: Bývalá prezidentka Federal Reserve Bank of Kansas Esther George na Bloombergu uvedla, že až budoucnost ukáže, zda bylo správné v září snížit sazby o 50 bazických bodů. Fed nyní zvažuje rizika jak na straně inflace, tak na straně nezaměstnanosti. Ona sama se přitom podle svých slov stále kloní k názoru, že „poslední míle může být nejtěžší“. Tedy že snížení inflace z úrovní kolem 3 % k 2 % nemusí jít tak hladce jako její dosavadní pokles.

Centrální banka by podle ekonomky měla uvažovat o různých scénářích dalšího vývoje. Ke kvantitativnímu utahování pak uvedla, že je stále prostor pro jeho pokračování. Na této úrovni tak může probíhat utahování i přesto, že sazby jdou dolů a tím Fed svou politiku zase uvolňuje. Zmenšování rozvahy je totiž podle ekonomky důležité z hlediska dlouhodobého fungování centrální banky a její monetární politiky. I proto, že je dobré mít rezervu pro případ, že by v budoucnu bylo opět potřeba rozvahu navýšit. „Konečná destinace je neznámá, ale směr je jasný,“ dodala ekonomka k současnému poklesu rozvahy Fedu.

Mohl by Fed držet sazby stabilní na současných úrovních? George v odpovědi na tuto otázku připomněla, že někde inflace dál klesá, ale jinde se drží výše. Významnou roli pak hraje trh práce a vývoj mezd. Ve výsledku by tak centrální banka měla uvažovat i o scénáři, v němž by sazby letos již dolů nešly.

George míní, že neutrální sazby mohou být nyní „trochu výš“. Jejich odhad je ale složitý, nicméně na jejich růst ukazuje vývoj produktivity a fiskální politika. Tedy vyšší vládní dluhy a rozpočtové deficity. Poněkud nepravděpodobný je tak pokles neutrálních sazeb zpět na úrovně, které byly odhadovány před pandemií. K fiskální oblasti pak dodala, že jde o téma, které „se již musí řešit“.