Na jednu stranu je rozumné předpokládat, že akciovému trhu se nemůže dlouhodobě vést dobře, pokud na tom dobře není celá ekonomika. Na stranu druhou platí to, co jsem psal v nadpisu. Jinak řečeno, od vývoje celého hospodářství je k cenám akcií docela dlouhá cesta. Proč? Důvod není v tom, že by akciový trh byl nějakým kasinem. Jde o fundament.

Pokud ceny akcií úzce souvisí s jejich hodnotami, je dění na akciovém trhu dáno následujícím: Vývojem toho, co firmy generují pro své akcionáře. A tím, jakou akcionáři od akcií očekávají/požadují návratnost. Tyto proměnné jsou právě tou cestou mezi ekonomikou jako celkem a akciovým trhem. Někdy tu přitom píšu, že dění na trhu je dáno tím, jak se vyvíjí poměr požadované návratnosti k růstu. Což je jen jiná formulace výše uvedeného. S tím, že úplně přesně by mělo jít o růst volného toku hotovosti, či dividend. Co to všechno znamená v praxi?

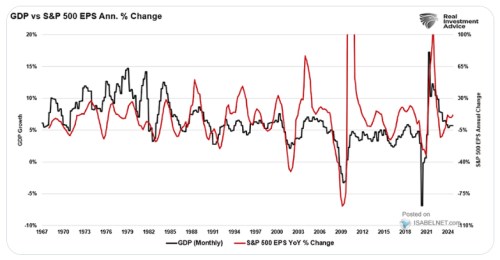

1 . Ekonomika nejsou zisky a ty nejsou volným tokem hotovosti: Následující graf porovnává růst celé ekonomiky s vývojem zisků obchodovaných firem. Ty jsou celkově mnohem více volatilní. Dokonce se zdá, že tato jejich vlastnost nabírá na síle. Jejich cyklus se tomu makroekonomickému obvykle hodně podobá, ale nekryjí se. Tedy jinak řečeno, „zisky nejsou celá ekonomika“. A to jak cyklicky, tak strukturálně – co se týče dlouhodobých změn v podílu zisků na celkových příjmech. Ten přitom po řadu desetiletí rostl. A je možné se ptát, zda nastane nějaký návrat k průměru, či zda půjde do ještě větších extrémů (třeba kvůli novým technologiím a jejich dopadu na trh práce).

Zdroj: X

Zisky také nejsou tím, co akcionáři dostávají „na ruku“. Tím jsou dividendy a ty jsou vypláceny z volného toku hotovosti. Jinak řečeno, zisky jsou jen aproximací toho, co firmy skutečně vydělávají. Ani zde nejde o podružné téma – občas tu poukazuji na to, že valuace akcií založené na ziscích jsou již nějaký čas z historického hlediska výrazně výš, než valuace založené právě na volném toku hotovosti. Tj., zdá se, že firmy toho nyní na jednotku zisků vydělávají více, než v minulosti (zřejmě kvůli vývoji investičních výdajů).

2 . Jde i o to, co investoři požadují: Vedle uvedeného je tu pak ono v úvodu zmíněné „co investoři od akcií očekávají/požadují“. Tedy vývoj bezrizikových sazeb (výnosů dlouhodobých vládních dluhopisů) a rizikových prémií. Ty přitom mohou svými posuny částečně, či úplně negovat pohyby zisků. Všimněme si třeba následujícího:

Jak vidíme z grafu, růst ekonomiky nebyl v tomto období nijak vysoko, zisky si ale vedly lépe. Nízké inflační tlaky zároveň umožnily výrazný pokles sazeb a výnosů dluhopisů. A ve výsledku to vše vytvářelo velmi přívětivé prostředí pro akcie. To samé platilo třeba v období devadesátých let – i zde byl přívětivý poměr růstu k požadované návratnosti. Ale všechny proměnné byly ve srovnání s obdobím po roce 2008 posunuty nahoru. V sedmdesátých letech byl naopak poměr nepříznivý – zisky rostly relativně k ekonomice pomalu, její nominální růst byl tažen hlavně inflací, což zvyšovalo sazby a rizikové prémie. Do jakého staro-nového normálu se posouváme nyní? To se uvidí, ale valuace trhu hovoří o názoru investorů jasně.