Paul McCulley věří, že Fed bude sazby snižovat ke 4 %, Leon Cooperman z Omega Family Office se ale domnívá, že výnosy dlouhodobých dluhopisů mohou ještě výrazně růst. Příliš nevěří ani tomu, že by rostly ceny akcií. predikuje další pokles inflace a Carson připomíná, že pokud býčí trh dosáhne dvou let, mívá před sebou ještě pár dalších let růstu.

Nový prezident a měnové kurzy: Mark z TD Securities hovořil na Bloombergu o tom, že kurz dolaru je ovlivněný řadou faktorů včetně posunů na dluhopisových trzích a výkonů akciového trhu. Současnou situaci danou výsledkem voleb pak analytik hodnotí jako posun k politice „americké výjimečnosti“, který by sebou měl nést strmější výnosovou křivku a vyšší terminální sazby. Tedy vyšší dlouhodobou úroveň krátkodobých i dlouhodobých výnosů dluhopisů. To vše by mělo být „velmi negativní pro řadu měn rozvíjejících se zemí“.

K uvedeným faktorům se mohou přidat faktory specifické jako v případě Mexika. Podle experta se totiž spekuluje například o tom, že Donald Trump nakonec uzavře novou obchodní dohodu s Čínou a bude chtít „odstřihnout Mexiko“. Eura se pak týká i „nejistota ohledně německé vlády“. Celkově přitom Trumpovo vítězství znamená vyšší očekávanou inflaci a prostředí, které je pozitivní pro akciové trhy. Po této „první vlně efektů“ je pak relevantní i druhá, která se týká globálního uvolňování monetární politiky. Nelze totiž směřovat k dalšímu uvolňování na straně monetární a zároveň opět zvyšovat fiskální stimulaci ve chvíli, kdy by se inflace stále držela nad cílem.

Fed bude snižovat sazby dál: Paul McCulley, který mimo jiné působil jako hlavní ekonom ve společnosti PIMCO, se domnívá, že terminální sazby v USA se budou nacházet u 4 %. Americká centrální banka tak bude dál postupně snižovat sazby až na tyto hodnoty. V roce 2025 se pak podle něj bude diskutovat hlavně o tom, kde přesně se terminální sazby nacházejí, protože to bude určovat i další míru snižování sazeb. Ekonom také poukázal na to, že volby přinesly růst cen některých rizikových aktiv, ale výnosy dlouhodobějších dluhopisů zase rostly, takže celkově se nedá hovořit o nějaké výrazné změně finančních podmínek. Pro Fed by přitom mělo být prioritou dosáhnout pozitivního sklonu výnosové křivky, protože její inverze není „přirozená“.

Leon Cooperman z Omega Family Office na CNBC uvedl, že volební vítězství Donalda Trumpa podle něj přinese pravděpodobně lepší růstový výhled, ale zároveň vyšší sazby. On sám přitom podle svých slov „nepodporoval Donalda Trumpa, ale ani Kamalu Harris, protože potřebujeme dospělého člověka a toho jsme nezískali.“ Trhy tak možná po volbách „vykazují míru optimismu, která není opodstatněná, „a podle investora může trh příští rok klesnout. Jde ale jen o odhad.“

Cooperman zmínil i poměry cen k ziskům, které se na americkém trhu pohybují kolem hodnoty 22. Podle něj je to v současném kontextu poměrně vysoko, a to i s ohledem na výši dlouhodobých sazeb. Ty podle něj mohou ještě růst, i když Fed bude krátkodobé sazby snižovat. Investor totiž připomněl, že před rokem 2008 měly výnosy desetiletých vládních dluhopisů tendenci kopírovat růst nominálního produktu. „S reálným růstem mezi 2 – 3 % a inflací mezi 2 – 3 % není výnos dluhopisů mezi 5 – 6 % nijak přehnaný.“

Investor se tedy obecně domnívá, že „dluhopisy jsou na krátké pozice, akcie jsou plně naceněny, a jejich další pohyb půjde pravděpodobněji směrem dolů než nahoru.“ K tomu ale dodal, že „nejde o nějaký silný názor a na trhu je nyní bezesporu znát velká důvěra.“ Na závěr rozhovoru se diskutovalo o možné politice nového prezidenta, kterou Cooperman nehodnotí moc pozitivně. Poukázal na to, že pokud budou zavedena nová vysoká cla, může to výrobu přesouvat zpět do USA. Pokud ale bude zároveň omezena imigrace, bude se zvedat poptávka po práci, ale ne její nabídka, což podle Coopermana nakonec zvedne inflaci.

Nemohou ale být úvahy o nových clech jen vyjednávací taktikou? Cooperman k tomu řekl, že „je ze staré školy, tudíž počítá s tím, že když někdo něco říká, bude se podle toho také chovat.“ Když tedy Trump hovoří o nových clech, Cooperman předpokládá, že je chce skutečně zavést. A když Kamala Harris hovořila o zvýšení daní pro bohatší lidi, také počítal s tím, že nejde jen o prázdné řeči, ale o reálné plány. „Jestliže se spoléháte na to, že lidé udělají opak toho, o čem mluví, jde o riskantní sázku.“

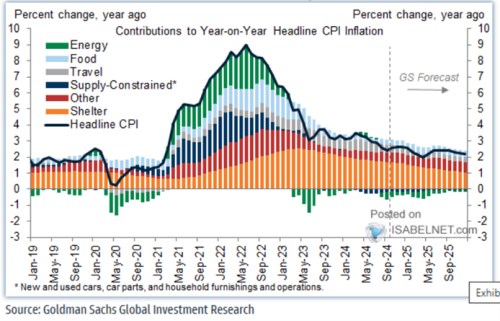

Inflace ke 2 %: v následujícím obrázku ukazuje své predikce dalšího vývoje inflace v americké ekonomice. Podle banky by se na konci roku 2025 měla pohybovat mírně nad 2 %. Polevovat by přitom měly inflační tlaky ve všech hlavních kategoriích, v deflaci by se měly pohybovat ceny energií:

Zdroj: X

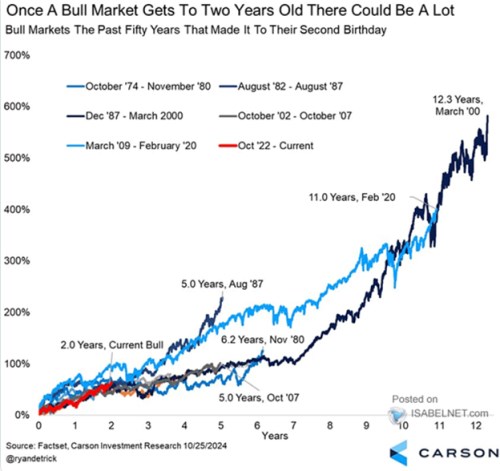

Rozbíhající se býk? Carson se v následujícím grafu zaměřuje na býčí trhy, které dosáhly druhého roku své existence. Obrázek ukazuje, že v takových případech měly znatelnou tendenci trvat ještě řadu dalších let. Rekordem byl býčí trh začínající na konci roku 1987, protože ten trval až do samého konce devadesátých let:

Zdroj: X