Natixis se vedle hlavního scénáře dalšího vývoje ve světové ekonomice pokusil namodelovat i dopad cel, pokud by propukla velká celní tahanice. Efekt se dost liší v USA a eurozóně a vedle něj věnuji pár slov tomu, čemu se říkalo symetrický inflační cíl.

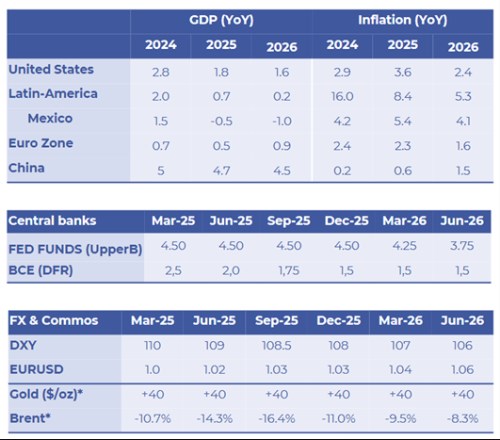

1.Celní tahanice: Natixis v následujících tabulkách ukazuje výsledky jeho snahy nějak namodelovat ony dopady cel. Tedy cel na Kanadu, Mexiku, Evropu a Čínu s tím, že všichni dotčení by reagovali svými odvetnými opatřeními. Včera a předevčírem jsem tu komentoval základní scénář Natixisu, ten se cly by situaci měnil docela znatelně:

Ve světě cel by tedy v USA i eurozóně tempo růst kleslo asi o 0,2 – 0,3 procentního bodu, inflace by se v USA zvýšila, ale v eurozóně by podle Natixisu klesla (1,8 vs 1,6 % v roce 2026). Sazby by v USA neklesly ke 3 %, ale „jen“ k 3,75 %. Připomínám, že podle některých odhadů jsou sazby neutrální někde mezi 3 – 3,5 %. Pokud by tedy Fed sazby snižoval až ke 3 %, nejenže by ekonomiku přestával brzdit, ale možná by jí dokonce začal stimulovat. Jak jsme přitom viděli včera, to v prostředí, kdy by inflace stále nebyl u cíle ve výši 2 %.

ECB by ve světě cel podle Natixisu naopak snižovala sazby více a to docela znatelně. V roce 2026 by se totiž neusadily na 2 %, ale na 1,5 %. Inflace by totiž byla ještě více pod cílem - Natixis zřejmě počítá s tím, že v Evropě by kvůli clům (ze všech možných stran) převládl efekt tlumící ekonomickou aktivitu. S inflací na 1,6 % by přitom možná přišel určitý závan „normálu“ z doby před rokem 2020. Tehdy se centrální banky snažily inflaci zvednout ke 2 % a ne ji na 2 % stlačit směrem dolů. Evropa by se tak v této parciální rovnováze už (zase) více podobala Japonsku (viz předchozí články) než Spojeným státům.

2.Asymetrie symetričnosti: Když už bychom vzpomínali na období před rokem 2020, mohl by se nám vybavit i koncept symetrického inflačního cíle. Tedy strategie, v jejímž rámci centrální banka slibuje, že přestřelování inflace od cíle jedním směrem bude v budoucnu kompenzovat tím, že nechá inflaci přestřelit směrem druhým. V době znatelného podstřelování by to bývalo znamenalo, že centrální banka pak nechá inflaci po nějaký čas zase přestřelovat, aby za celé období byla inflace v pomyslném průměru na 2 %.

V době před rokem 2020 jsem tento „kecací“ nástroj monetární politiky vnímal jako snahu pomoci ukotvit inflační očekávání výš a tudíž podpořit sebenaplňující se proroctví táhnoucí inflaci ke 2 %. Za jednu ze slabých stránek této strategie šlo považovat to, že neměla jasnější rámec – zejména co se týče definic relevantních období. S nástupem vysoké inflace po roce 2020 se pak koncept symetričnosti úplně vytratit. Přitom byl vlastně nechtěně naplňován. Mělo by nyní přitom smysl hovořit o tom, že Fed a spol. se zase budou snažit o dlouhodobý průměr? Tedy o inflaci pod 2 %?

Zase jde o to, za jaké období by jej mělo být dosaženo. Jenže většinou by to asi znamenalo, že by centrální banky chtěly skutečně dosáhnout dezinflace, či dokonce deflace. Z čehož je zřejmé, proč je strategie symetričnosti asymetrická – lze o ní uvažovat v době inflace pod cílem, ale těžko v době inflace nad cílem. V druhém případě by totiž pravděpodobně implikovala snahu o znatelné ochlazování ekonomické aktivity – tak, aby se inflace dostala pod cíl a zprůměrovala delší období na 2 %.