Nacházíme se v klasické pozdní fázi býčího cyklu. Na CNBC to uvedl Andrew Slimmon z Investment Management. Rezervovanost ohledně akcí podle svých slov naposledy cítil v době, kdy rostly výnosy vládních dluhopisů, protože ty najednou začaly nabízet zajímavou alternativu k akciovému trhu. „Nyní už ale podobné argumenty neslyšíme a do akcií teče hodně peněz,“ dodal Slimmon.

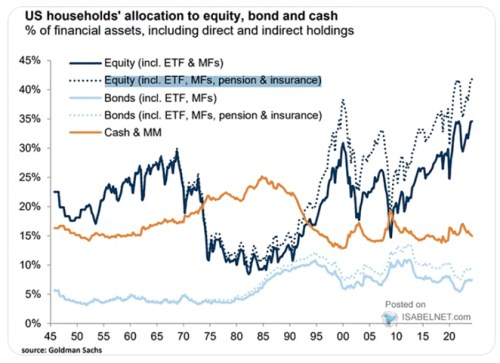

Goldman Sachs v následujícím grafu ukazuje, jaký podíl na celkových finančních aktivech u amerických domácností drží akcie, dluhopisy a hotovost (a její ekvivalenty). Podíl akcií se z lokálního dna roku 2009 trendově zvedá a nyní dosahuje rekordních hodnot:

Zdroj: X

Existuje ale kvůli přílivu peněz na akciový trh stále nějaký zdroj nové poptávky? Na tuto otázku Slimmon odpověděl, že se na akciový trh může stále přelévat kapitál investovaný v krátkodobých obligacích. Důležité je podle něj sledovat vývoj cyklu. Například zaostávání velkých technologických firem za zbytkem trhu může být vnímáno jako známka blížícího se konce růstové fáze. I když nyní je asi stále brzy „říci, že to končí.“

„Sledujte, co lidé dělají, ne to, co říkají,“ uvedl expert s tím, že takto je třeba hledat známky euforie, která by se ale záhy měnila ve skepsi a pokles trhu. Připomněl v této souvislosti rok 2021, kdy vládl velký optimismus k takzvaným meme akciím. Podle stratéga je důležité vnímat, jak moc pohyb cen akcií odpovídá fundamentu a z toho usuzovat, zda již nepanuje iracionální euforie. „Nyní to stále nepozoruji, ale známky určité bubliny vidět jsou,“ dodal.

Doug Clinton z Intelligent Alpha na CNBC řekl, že jeho společnost má stále pozitivní výhled na akcie velkých technologických společností. Podle něj bude pokračovat boom investic do umělé inteligence, míra angažovanosti v této oblasti se ale u jednotlivých společností liší. Například u Mety je podle experta vysoká, opak platí o Applu či Amazonu. Nicméně i tyto firmy jsou v oblasti AI aktivní.

Na otázku týkající se cel expert uvedl, že velké technologické společnosti jsou na ně méně citlivé. Pokud by tedy skutečně došlo k růstu cel, neměly by se těchto titulů tolik dotknout. Mnohem důležitější je pro tuto skupinu vývoj aplikací založených na umělé inteligenci a to, jaká je jejich adopce ze strany spotřebitelů. Nemůže ale být i tato skupina akcií dotčena případnou eskalací obchodních sporů mezi USA a Čínou?

Podle investora vývoj ohledně Mexika a Kanady ukazuje, že půjde hlavně o vyjednávání a změny, ke kterým konkrétní země svolí. Clinton se nedomnívá, že by se USA dostaly do delší obchodní války s Čínou, tenze na této úrovni by se zřejmě nejvíce dotkly společnosti NVIDIA, ale momentálně tento vývoj není pravděpodobný.

Zdroj: CNBC