Americké akcie v posledních 12 měsících ignorovaly signály ohledně ocenění s tím, jak rallye vedená technologiemi zvýšila akciové výnosy. Tento trend ale od počátku roku vykazuje známky vyčerpání s tím, jak evropské a čínské akcie dosahují lepších výsledků. Zároveň ocenění dosáhlo úrovní blízkých extrémům na základě cyklicky upravených poměrů cena/zisk.

„Shillerův poměr P/E používám jako případovou studii k přibližnému stanovení očekávaných výnosů indexu S&P 500 v příštích 10 letech. Mám ignorovat své kontrariánské instinkty? Je konec zimy a já, žijící v severní Evropě, nutně potřebuji dávku slunečního svitu. Poté, co od začátku roku nedosáhly dostatečné výkonnosti, se mi zdá, že americké akcie také potřebují, aby na ně zasvítilo slunce, protože sentiment začíná uvadat kvůli dopadům Trumpova prezidentství,“ prohlašuje András Vig, stratég v oblasti multiasset ze společnosti Invesco.

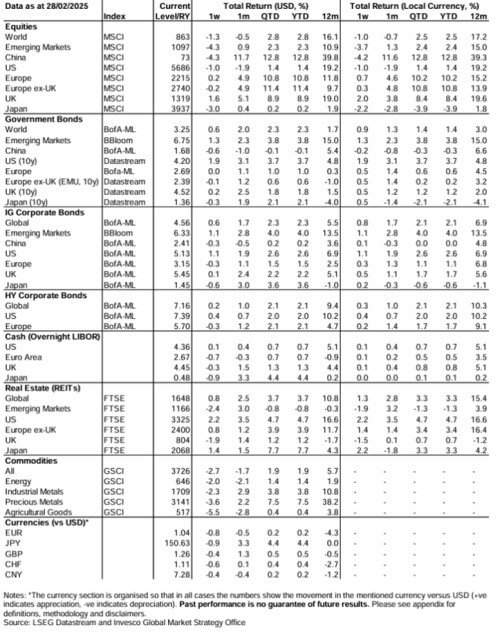

Jsou to totiž evropské a čínské akcie, které vedou, jakkoli to v době politiky „America First“ zní nepravděpodobně. Částečným důvodem může být jejich relativní podváha v oblasti technologií, které jsou letos mírnou brzdou Objevují se totiž otázky týkající se kapitálových výdajů souvisejících s umělou inteligencí. Americký dolar v roce 2025 zatím také oslabil, což se zpravidla shoduje s lepší výkonností rozvíjejících se trhů. Bude se letošní rok vyvíjet ve stejném duchu? „V listopadu 2024 jsme nastínili naše očekávání a prognózy pro tento rok s nadějí ohledně evropských akcí a akcií rozvojových trhů a spíše skleslým pohledem ohledně Japonska a USA. Pokud by letošní výkonnost pokračovala, znamenalo by to obrat trendu pozorovaného v posledních 12 měsících, kdy americké akcie patřily k nejvýkonnějším,“ říká András Vig.

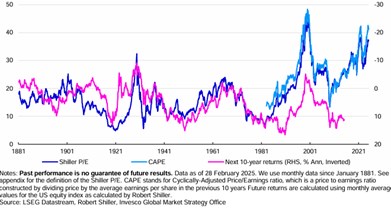

„Rallye, kterou táhly technologie na americkém akciovém trhu, je opak toho, co jsem očekával, když jsem něco naposledy publikoval na téma amerických akcií a ocenění v únoru 2024,“ upřesňuje Adrás Vig. Tyto valuace jsou nyní ještě bohatší a nám říkají totéž, co loni: Americké akcie jsou ve srovnání s historickými daty drahé, bez ohledu na použitou metriku ocenění. Oblíbený ukazatel, poměr cyklicky očištěné ceny k zisku (CAPE), činil na konci února 2025 41,1× (s použitím indexu Datastream US Market Index), zatímco Shillerovo P/E (jeho inflačně očištěný ekvivalent) bylo podle našich odhadů na úrovni 37,2×.

Pro představu, tyto poměry byly vyšší pouze v době extrémních tržních událostí: kolem „technologické bubliny“ v letech 1998 až 2002 a v době nedávného postpandemického vrcholu trhu v letech 2020 až 2022. Od ledna 1983 (první dostupný datový bod) byl CAPE vyšší pouze v 6 % a Shillerovo P/E v 8 % případů (při použití měsíčních dat).

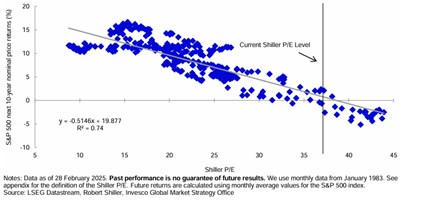

Logickým argumentem by samozřejmě bylo, že se používají špatné nástroje k určení výnosu akcií (nebo alespoň jejich směr) v relativně krátkém investičním horizontu. Skutečně, vztah mezi CAPE a jednoletými forwardovými výnosy indexu S&P 500 v letech 1983 až 2024 je prakticky nulový. Tato prediktivní síla se však zlepšuje při použití desetiletých forwardových výnosů na hodnotu R2 ve výši 0,78 (mezi lety 1983 a 2015). Podobně silný vztah existuje i při použití Shillerova P/E ve stejném období (i když R2 klesá na 0,10 při použití celé historie od roku 1881). I letmý pohled odhalí, že ocenění se v 80. letech 20. století zřejmě posunulo výše: z průměrné hodnoty 15,6x mezi lety 1953 a 1983 na 24,5x mezi lety 1983 a únorem 2025. To, co bylo v prvních 100 letech historie Shillerova P/E považováno za extrémní hodnoty dosažené až v roce 1929, se stalo „normálnějším“. Proto bychom se za předpokladu, že nedojde ke strukturální změně ve směru inflace a úrokových sazeb, měli při předpovědi dlouhodobých výnosů indexu S&P 500 spolehnout na model po roce 1983.

Zdá se, že oba ukazatele cyklicky očištěného poměru P/E se pohybují v blízkosti historických maxim, a proto lze předpokládat, že ocenění by mohlo dlouhodobě omezit výnosy amerických akcií. „Pokud přetrvají vztahy jako v minulosti, můj model naznačuje, že roční kapitálové výnosy v příštích 10 letech by mohly být přibližně 0,5 %, což je nejen pod dlouhodobým průměrem 4,8 % (od roku 1871 na základě Shillerových údajů), ale i pod úrovní výnosů z hotovosti (za předpokladu, že úrokové sazby zůstanou nad nulou), i když výrazně vyšší než výnosy -18 %, které naznačuje graf výše.

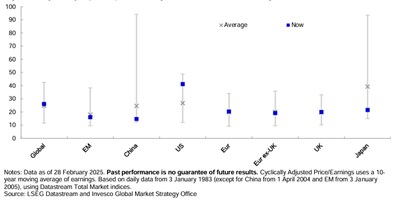

Za předpokladu, že dividendový výnos indexu S&P 500 zůstane blízko desetiletého průměru 1,8 %, znamenal by 0,5% kapitálový výnos celkový výnos přibližně 2,3 %. To je zklamání ve srovnání s celkovým ročním výnosem 9,3 % od roku 1871 a 11,7 % za posledních deset let,“ popisuje svou analýzu András Vig. Pokud by dividendový výnos zůstal blízko desetiletého průměru, zvýšení budoucích kapitálových výnosů potřebné k dosažení celkového výnosu 9,2 % by vyžadovalo pokles indexu S&P 500 o 34 % oproti průměru z února 2025, což by znamenalo pokles Shillerova P/E na 24,5násobek (na základě historického vztahu mezi oceněním a výnosy od roku 1983). V oblasti akcií nevypadá žádný jiný region na základě CAPE tak nadhodnocený.

Přitom kromě rozvíjejících se trhů nevypadá žádný jiný region zjevně podhodnocený, protože CAPE se blíží historickým průměrům.

Specifické je Japonsko, které na první pohled vypadá podhodnocené, ale jeho průměrný CAPE je nadsazený kvůli dlouhé bublině na akciovém trhu a jeho ocenění se blíží průměru z období po finanční krizi. Srovnání výnosů napříč třídami aktiv zároveň ukazuje, že k 28. únoru 2025 mají americké akcie nejméně atraktivní ocenění. „Jestliže mi loni připadalo obtížné obhájit americké akcie (viz zde), nyní je to ještě obtížnější. Samozřejmě, že americký akciový trh dlouho „vzdoroval gravitaci“ a může v tom pokračovat, ale myslím si, že ocenění dosáhlo úrovně, kterou bude stále obtížnější ignorovat. Proto zůstáváme v rámci modelové alokace aktiv uvedené na následující tabulce podvážení,“ uzavírá András Vig.