Čtenáři si mohou ještě pamatovat, že na podzim minulého roku hovořil o dlouhodobější budoucí návratnosti amerického akciového trhu kolem 3 % ročně. Samozřejmě, že pokud by většina investorů tehdy smýšlela stejně, trh by na podzim korigoval tak, aby se návratnost očekávaná výrazně zvedla (někam na úroveň požadované). Trh ale koriguje nyní a my se na současné dění podíváme právě v souvislosti s očekávanou dlouhodobější návratností.

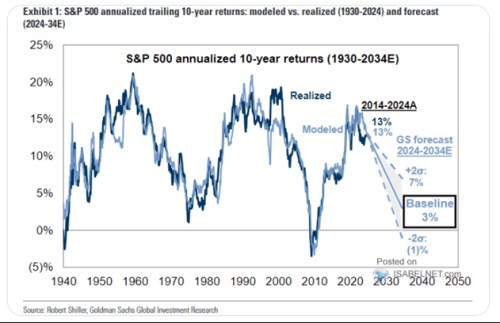

Dalo by se uvažovat o tom, že investoři se s pohledem GS ztotožnili jen o něco později a tudíž ona současná korekce. Jenže tak tomu není, protože ve srovnání s podzimem se nyní výrazně zhoršil fundament. Cyklický a možná do určité míry i strukturální. Takže tehdejší pohled GS byl i kontrariánský i z dnešního pohledu. Shrnuje jej následující obrázek onoho očekávaného dlouhodobějšího vývoje na akciovém trhu. Tyto predikce byly přitom založeny na docela prosté úvaze, respektive pozorování – čím vyšší jsou v danou dobu valuace akcií, o to nižší je budoucí dlouhodobá návratnost akciového trhu (a naopak). Závislost je to intuitivní – čím vyšší jsou poměry cen k ziskům, o to větší je pravděpodobnost poklesu PE než jeho dalšího růstu. A valuace z podzimu na základě historických zkušeností implikovaly to, co vidíme v grafu:

Zdroj: X, GS

GS tedy hovořil o cca 3 % průměrné roční návratnosti v následujících deseti letech. Pro rok 2025 přitom banka predikovala návratnost výrazně vyšší, takže zbylých 9 let by musela být ještě v průměru pod 3 %. Důležité na onom číslu je ale právě onen „průměr“. Akciový trh má totiž tendenci kolem podobných průměrů (predikovaných i realizovaných) hodně oscilovat. U těchto predikcí tak bylo spíše pravděpodobné, že dojde k jedné či více výraznější korekci, a jinak zase akcie porostou docela slušným tempem. Časovat něco takového je ale mimochodem cvičení minimálně ošemetné, což se potvrzuje zas a znova.

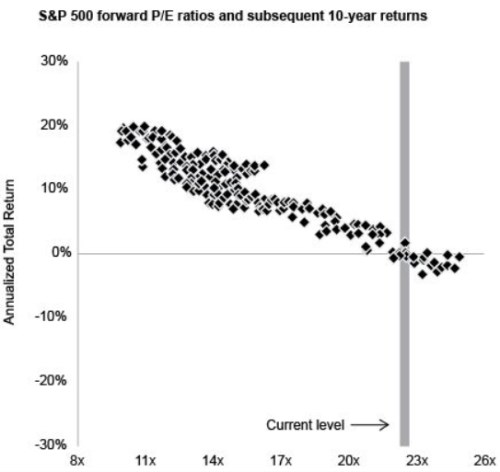

K tématu se vracím z celkem jasného důvodu – valuace od podzimu minulého roku znatelně klesly. Ovšem těžko tvrdit, že je dolů stáhla jejich vlastní váha – jak jsem psal, došlo ke znatelnému zhoršení cyklického a možná i strukturálnějšího fundamentu. A jak jsem detailně popisoval včera, korekce valuací proběhla někam na úrovně, které jsou z historického pohledu stále docela vysoké u SPX 500, u menších firem na úrovně více či méně nižší. K tomu všemu si dnes můžeme přidat následující graf od , který ukazuje právě onu korelaci, neřkuli závislost mezi aktuálními valuacemi a následující desetiletou návratností. Graf je z doby, kdy se PE pohybovalo kolem 23, což implikovalo onu návratnost tak maximálně v jednotkách kladných procent:

Zdroj: X, JPM

Pokud tedy nyní PE dosahuje 17 – 18, tak graf by implikoval průměrnou desetiletou návratnost zhruba 7 – 8 %. Což už se nám začíná mnohem více rýmovat s pohledem přes požadovanou návratnost: Bezrizikové sazby, tedy výnosy desetiletých vládních dluhopisů, jsou nyní na cca 4,4 %, na rizikovou prémii akcií by to do 7 – 8 % nechávalo 2,5 – 3,5 %. Takže rizikové prémie by sice vzrostly z mimořádně nízkých úrovní z podzimu (odhady GS), ale stále by se držely na relativně nízkých úrovních). Což by korespondovalo s tím, že PE indexu SPX 500 jsou stále relativně vysoko. Ale stačí to už na návratnost výrazně nad 3 %, v podstatě odpovídající té požadované. Tedy pokud se rýmy historie budou dál rýmovat.