Steve Eisman podle svých slov moc nesleduje spekulace o dluhové krizi, zajímá se hlavně o cla a jejich dopad na trhy a ekonomiku. Jiný názor na dluhové téma prezentoval na CNBC Ray Dalio. Tom Lee hovoří o dalším růstu amerických akcií a Ryan Detrick z The Carson Group o „Rocky Balboa trhu“.

Rocky Balboa trh: Ryan Detrick z The Carson Group na CNBC tvrdil, že „akciový trh nechce jít dolů a sáhne si na nová maxima“. Jde o „Rocky Balboa trh“, který se po každém pádu zvedne a pokračuje dál. K tomu dodal, že jeho společnost nyní drží hodně akcií mimo americké trhy, včetně těch evropských. K tomu i zlato, ale podvážené, má pozice na dluhopisech. V USA se zaměřuje na cyklické tituly a firmy s velkou kapitalizací.

Co cla a zpomalující ekonomiky? Detrick míní, že jde o relevantní témata, jeho společnost se na straně rizik zaměřuje zejména na to, zda budou splněna očekávání trhu u sazeb. Ta jsou nyní nastavena na dvojí snížení v letošním roce. Celkově ale podle něj současné prostředí ospravedlňuje nadvážení akcií. Optimisticky hovořil na CNBC i Tom Lee z Fundstrat Global Advisors. Podle něj je řada investorů stále opatrná a obávají se zejména cel a vládní politiky v této oblasti. Podle nich „by trhy neměly růst“, ale Lee míní, že výrazná rally může být reálná.

Lee uvedl, že pokud by se cla usadila na průměrné úrovni 10 %, dopad na ekonomiku by byl podobný, jako kdyby ceny ropy vzrostly ze 40 dolarů za barel na 80 dolarů za barel. „Osmdesát dolarů za barel není něčím, co by hospodářství položilo,“ dodal. Nebyl by to podle něj ani faktor, který by zapříčinil prudké oslabení akciového trhu, ale „bylo by třeba se přizpůsobit“.

Lee se měl také vyjádřit ke slovům šéfa Dimona, který hovořil o zlomech na dluhopisových trzích. Podle investora má dobrý přehled o aktuálním vývoji v ekonomice, protože má data o vývoji půjček. A v některých oblastech se skutečně zdá, že se situace zhoršuje. Na druhou stranu ale třeba vývoj rizikových spreadů na korporátních dluhopisech podle Leeho naznačuje, že ekonomika neslábne, ale naopak sílí.

Investor míní, že se znatelně zhoršuje situace na trhu s bydlením, na druhou stranu by ale tento vývoj měl do celé ekonomiky přinést „deflační impuls“. Uvedl, že 75 % celkového růstu inflace po roce 2019 zapříčinil právě trh s bydlením a automobilové služby. Fed by tedy onen deflační impuls měl vnímat jako strukturální posun na nabídkové straně ekonomiky. To by mělo posouvat jeho politiku směrem k uvolňování a pro akcie by takový vývoj měl být pozitivní.

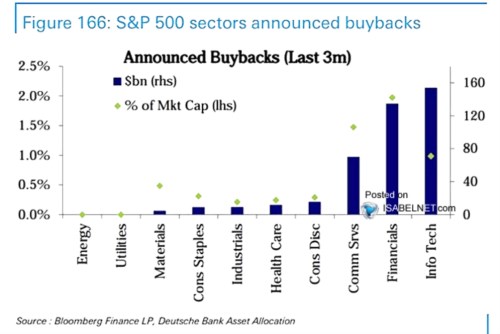

Odkupy v sektorech: ukazuje, jak jsou za poslední tři měsíce ohlášené odkupy rozděleny napříč sektory. S velkým náskokem jsou vepředu informační technologie a finanční sektor. V poměru ke kapitalizaci sektoru stojí ale na prvním místě finance a na druhém komunikační služby. Za IT sektorem nejsou v takovém vyjádření výrazně daleko materiály:

Zdroj: X

Francouzi nechtějí Teslu: Bloomberg poukazuje na tlak, kterému čelí na některých trzích. Například ve Francii „je s podivem, jak soustavně špatné jsou prodeje vozů této značky.“ Moc na tom nemění ani nová verze Modelu Y. Na tomto trhu se prodeje podle Bloombergu dostaly téměř k tříletému dnu a příčinou je „poškození značky ze strany Elona Muska“. Může s tím něco dělat? Podle Bloombergu by odchod Muska z vlády mohl pomoci, ale zároveň se ozývají hlasy, které říkají, „že ve skutečnosti úplně neodchází.“ K tomu mohou Muskovy postoje a komentáře směrem k evropské politice a zemím stále vyvolávat nevoli u zdejších spotřebitelů.

Eisman sleduje hlavně cla, Dalio hovoří o dluhových problémech: Známý investor Steve Eisman na CNBC řekl, že nyní není čas na podstupování velkého rizika. Jeho jedinou významnou obavou jsou přitom cla. Trhy toto téma začaly do značné míry ignorovat, ale podle investora je stále relevantní a například vyjednávání s Evropou může být „mimořádně složité“. Každá země EU totiž může vetovat část dohody, která jí nevyhovuje. Těžko také predikovat vývoj ve vztahu k Číně a investor tak ve výsledku podle svých slov nepodstupuje velké riziko. Stále ale drží pozice na sedmičce velkých technologických společností a moc velkou pozornost nevěnuje varování týkajícím se vývoji na dluhopisových trzích.

Na otázku ohledně společnosti NVIDIA Eisman uvedl, že je neuvěřitelné, jak rychle dokáže tato obrovská firma růst. Revoluce u umělé inteligence je v rané fázi, ale krátkodobě by negativně působily obchodní války. Ke zlatu investor jen řekl, že tomuto aktivu nevěnuje moc pozornosti, nezajímá se o něj. Hovor se pak stočil k vládním financím a rozpočtovým deficitům. Eisman je známý zejména pro své sázky před a během finanční krize, kdy dovedl odhadnout vývoj na realitním trhu a na souvisejících trzích s deriváty a dluhovými instrumenty. Podle svých slov ale nikdy nesázel na to, že na trhy dolehnou vysoké vládní dluhy a rozpočtové deficity.

Eisman tedy nevěnuje ani nyní velkou pozornost diskusím a stabilitě vládních financí, u investorů a ekonomů jde pak podle něj o téma, u kterého jeden přehání s druhým v tom, jak moc bude deficity kritizovat. Nyní přitom sice dochází k růstu výnosů desetiletých vládních dluhopisů, ale dosahují asi 4,5 %, což podle experta rozhodně není žádný prudký skok. „Jeden host na CNBC kritizuje deficity a pak přijde druhý, který chce ukázat, že on je odsuzuje ještě více a je ještě lepší než ten první,“ míní Eisman, který podle svých slov tedy ani tomuto tématu nevěnuje velkou pozornost.

Jiný pohled na vývoj v oblasti vládního zadlužení prezentoval na CNBC Ray Dalio. Podle něj Spojené státy „krachují“ a investor v této souvislosti zmínil svou teorii o tom, jak řada zemí prochází dluhovými cykly. Jejich výrazným rysem je růst dluhů relativně k příjmům a to, že dluhová služba (úrokové náklady a splátky půjček) svým růstem postupně tlumí výdaje. K tomu může klesat poptávka po nově vydávaných dluhopisech, což může zvedat výnosy dluhopisů. Nebo se v některých zemích vláda pokusí řešit problém tím, že tvoří nové peníze.