Dluhopisoví analytici a investoři byli doposud lepší v predikci budoucnosti, než my na trzích akciových. Např. už na podzim minulého roku bylo jasné, že dluhopisový trh má daleko hlubší obavy z budoucnosti, než trh akciový. Současný pohled na to, co nám nyní říkají fixní instrumenty, je sice poněkud rozdílný než před několika týdny, stále ale vyznívá negativně.

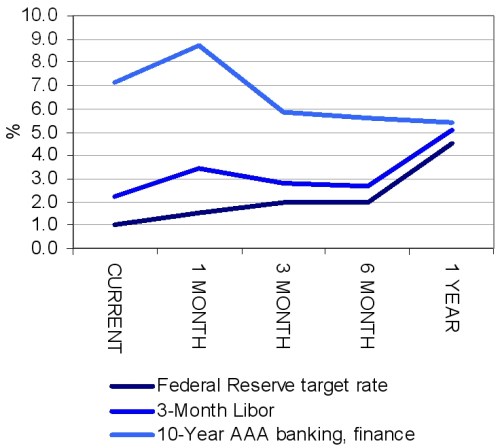

Graf ukazuje vývoj (současný stav – ten před rokem) klíčové sazby Fed, LIBOR a výnosů dlouhodobých dluhopisů finančních institucí s ratingem AAA (ne HA HA HA, jak by se mohlo zdát při zkoumání kvality ratingů u strukturovaných produktů).

Zdroj: Bloomberg

LIBOR (jeden z nejdůležitějších indikátorů stavu mezibankovního trhu v USA i západní Evropě) po svém negativním odpoutání se od klíčové sazby Fed před cca měsícem, začal konečně klesat. To je v souladu s vývojem TED spreadu (rozdíl mezi krátkodobým nákladem financování bank a státu - USA). Ač ten je stále vysoko, spadl již ze závratných říjnových výšin. S trochou odvahy se toto dá nazvat určitou stabilizací na mezibankovním trhu a posunem k lepšímu.

Graf ukazuje i to, že po prudkém nárůstu klesá i výnos dlouhodobých AAA dluhopisů finančních institucí. Drží se kvůli pokračující vysoké rizikové prémii ale stále velmi vysoko. Pokles byl způsoben zejména poklesem bezrizikové složky tohoto výnosu (viz níže) a celkově zůstávají rizikové korporátní spready na úrovních implikujících vysokou míru bankrotů.

Minulý týden pak spadl výnos dlouhodobých státních dluhopisů (tj. bezrizikových dluhopisů) ve Spojených státech pod 3 % - úroveň nejnižší za posledních 50 let. Podobná je situace ve VB a Německu. V principu bychom se měli z tohoto poklesu radovat, protože tyto jsou základem pro určení požadované míry návratnosti (a tudíž i jejich ceny) na širokou škálu dalších aktiv – včetně akcií. Dlouhé státní dluhopisy nyní ale reflektují zejména pokračující hlad investorů po kvalitě – tj. minimálním riziku. Tato neochota investovat do rizika se pojí s vysokou očekávanou mírou bankrotů a generuje vysoké rizikové prémie zmíněné výše. Ty pak efektivně znemožňují možný rozjezd na celém trhu dlouhodobého financování – obvykle dobře aproximují i situaci v oblasti bankovních úvěrů i prémie v oblasti akciového financování.

Růst cen (pokles výnosů) dlouhodobých státních dluhopisů je ale navíc podporován zhoršujícím se výhledem ohledně globálního růstu. Ten se promítá do inflačních očekávání, respektive nyní bychom mohli hovořit spíše o deflačních očekáváních. Vývoj tak ve zmiňovaných zemích (a i jinde) začíná připomínat situaci v Japonsku 90. let, kdy se také spojil prospekt nízké inflace se silnou averzí vůči riziku. To bylo reflektováno v nízkých výnosech dlouhodobých státních dluhopisů (i nyní tam tyto vynášejí kolem 1,5 %), které ale nevedly k oživení (byly důsledkem, ale nestaly se příčinou).

I z pohledu akciového investora je tak pozitivní určitá stabilizace na mezibankovním trhu. Dalo by se ale říci, že pacient je po Lehmanovském infarktu sice stabilizovaný, ale stále v kritickém stavu. O kritičnosti hovoří jak vysoké rizikové prémie, tak dlouhodobé státní dluhopisy. Pokles jejich výnosů reflektuje jak vysokou averzi vůči riziku (ústící v ony prémie), tak zhoršující se růstový výhled. Možno jen věřit, že zde se dluhopisový trh mýlí jako v roce 2003, deflace nehrozí a výnosy půjdou brzy o něco nahoru.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.