Soudě podle médií se v posledních týdnech upevňuje názor, že na trhu státních dluhopisů (zejména v USA) se vytvořila cenová bublina (tj. jejich výnosy jsou neudržitelně nízko) a naopak ceny na trhu korporátních dluhopisů jsou velmi nízko (jejich výnosy jsou příliš vysoko). Investičními tutovkami pro tento rok by tak podle nemála komentářů měl být prodej státních dluhopisů a nákup těch korporátních.

1. Státní dluhopisy

Ceny na uvedených segmentech dluhopisového trhu jsou skutečně na výjimečných úrovních. Desetileté německé státní dluhopisy vynáší něco přes 3 %, americké přes 2 %. Pro opětovný nárůst výnosů (a pokles cen) pak skutečně hovoří několik relevantních faktorů. Státní výdaje budou dosahovat mimořádných rozměrů, vlády musí obstarat peníze na dluhopisovém trhu, který takovou poptávku nemusí absorbovat bez významného nárůstu výnosů (nebo vůbec). V případě některých zemí roste i riziková prémie, tak, jak se snižuje jejich rating, nebo roste pravděpodobnost jeho snížení (Řecko, Irsko, Španělsko). Nízké výnosy jsou také ospravedlnitelné jen pokud se po dlouhou dobu bude inflace pohyboval na velmi nízkých úrovních. To v podstatě znamená, že po dlouhou dobu nenastane ekonomické oživení.

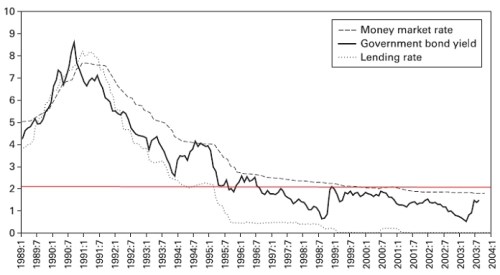

I tak ale dlouhodobé nízké výnosy u kredibilních státních dluhopisů nejsou nemožné – nelépe to snad dokazuje případ Japonska. Následující graf ukazuje dlouhodobý vývoj sazeb a výnosů vládních dluhopisů v Japonsku; červeně jsem do něj vyznačil současný výnos 10 letých státních dluhopisů v USA:

Zdroj: MMF, International Financial Statistics

Přirozeně, že jde o zkratkovitý pohled. Pokud se s ním ale spokojíme, vidíme, že cca od roku 1996 se výnosy státních dluhopisů dlouhodobých pohybují pod současným výnosem v USA (a to většinou výrazně). Tj. v principu není pro ekonomiku nemožné mít po velmi dlouhou dobu výnosy státních dluhopisů na velmi nízké úrovni. „Stačí“ pro to jen dlouhodobě stagnující domácí a zahraniční poptávka spotřebitelů a firem a špatně fungující finanční sektor – tj. podmínky, které zatím sedí .

2. Korporátní dluhopisy

Přestože rizikové spready u korporátních dluhopisů v posledních dnech trochu klesly, jsou stále na vysoké úrovni. Přímo tak odráží očekávanou vysokou míru bankrotů. Např. Moody’s odhaduje, že 15,3 % firem nebude v USA v roce 2009 schopno splácet dluhy, v Evropě by to mělo být 18,3 % (na konci roku 2008 jsme byli na 4 %). Počet bankrotů je ale nyní v podstatě nepredikovatelný (predikce jsou soustavně upravovány směrem vzhůru) stejně, jako hloubka celosvětového oslabení ekonomiky. Víme jen, že bude velmi vysoký. Spready u dluhopisů tak jsou sice vysoké k historickým standardům, již hodně finančně-ekonomických standardů již ale během posledních měsíců padlo – stalo se pro posuzování současné situace irelevantní.

3. Tedy žádné tutovky…

Z výše uvedených důvodů mi ani jedna z uvedených „tutovek“ jako jistota nepřipadá. Situace na dluhopisových trzích (tj. spojenými nádobami averze k riziku spojené státní a korporátní dluhopisy) jen vykresluje očekávání skutečně těžké ekonomické situace. Dluhopisy tak zatím neodráží předpoklad “protrpeného prvního pololetí roku 2009 a velkého rozletu v druhé půlce“. Uvedené „tutovky“ jsou tedy relevantní, ale riziko s nimi spojené je poměrně výrazné – případný výdělek na nich tak rozhodně nebude „obědem zadarmo“.

Podotýkám také, že korporátní dluhopisy, respektive jejich rizikovější část, se pak již ve svém rizikovo-výnosovém profilu do značné míry překrývají s některými typy akcií (větší necyklické společnosti, platící dividendu). Korporátní dluhopisy tak jsou z mého pohledu nyní asi tak podhodnocené, jako mnohé akcie. Tj. z dlouhodobého hlediska jistě ano, z pohledu příštích měsíců to ale v podstatě není možno říci. A opět připomínám, že ti, co operují na dluhopisových trzích, byli doposud výrazně lepší v predikci budoucnosti, než my na trzích akciových.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.