Pokud bychom se na pohyb kurzu dolaru k euru během posledního půl roku dívali stejně jako během posledních cca 10 let, odpovídal by slábnoucí globální/americké ekonomice a klesajícímu akciovému trhu. Již cca 6 měsíců totiž dolar k euru posiluje; souběžně s tímto pohybem klesají výnosy amerických vládních dluhopisů (což na první pohled odpovídá zaběhlému mustru silný dolar = slabá ekonomika = nízké výnosy bondů), ale akciový trh roste (což onomu mustru samozřejmě neodpovídá). Dolar k euru je v grafu zeleně, oranžově akcie a červeně výnosy 10letých US vládních dluhopisů:

Zdroj: Bloomberg

To, že na sebe již několik měsíců nesedí vývoj na dluhopisových a akciových trzích, tu občas připomínám. Včetně toho, že podobné vády doposud s přehledem vyhrávaly dluhopisy. Kurz dolaru k euru (a celý dolarový index) se nyní chová jako sympatizant dluhopisů. Je ale jasné, že situace v americké ekonomice se za posledních několik týdnů a i měsíců vyjasňuje. Dolar tedy nyní posiluje ruku v ruce s akciemi a lepšící se ekonomikou – tedy vzorec chování panující před rokem 2002.

Na jednotlivé proměnné tohoto vzorce chování se můžeme podívat skrz dříve popsanou Natixis rovnici*:

1. Sazby v USA se už dlouho nezměnily, euro repo od listopadu znatelně kleslo (nyní jsme cca na dubnových úrovních), což hovoří pro posílení dolaru.

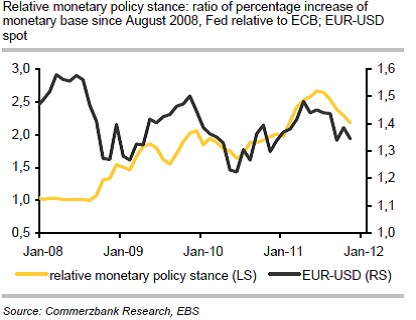

2. Poměr růstu M2 v USA a v eurozóně se cca od poloviny roku začal také vyvíjet v neprospěch eura. Ukazuje to následující graf z dílny (který ukazuje, že jen relativní uvolněnost monetární politiky dokáže o kurzu dolaru k euru dosti říci):

3. RMB stále poměrně stabilně posiluje, což by mělo působit proti posilování dolaru k euru. V posledním půlroce jsou ale fluktuace kurzu RMB k dolaru znatelně vyšší než dříve, takže větší opatrnost s interpretací.

4. VIX od září klesá, což by mělo působit proti dolaru.

5. CDS PIIGS rostly cca do poloviny prosince (podporovaly dolar), pak začaly klesat, což by mělo opět působit proti dolaru.

Pokud tedy dáme vše dohromady, vidíme, že monetární faktory (1, 2) již nějaký čas hovoří pro posilování dolaru, RMB a rizikové faktory (3 – 4) hovoří pro euro. Ty první dva evidentně převažují, což potvrzují např. zprávy o tom, že euro se po snížení sazeb ECB stalo financující měnou pro carry trades.

Dovolím si říci, že výše uvedené je trochu v rozporu s obecným vnímáním toho, proč nyní euro oslabuje – většinou jsou zmiňovány právě rizikové faktory, až nevíra v jeho přežití. Ale jak bylo řečeno: VIX klesá a v posledních týdnech otočily i CDS a spready na periferii (což mimochodem dává, co se v úvodu zmíněné vády týče, za pravdu akciím a to by byl přelomový vývoj; ale dočkejme času ...). Pokles eura by tak nebyl tolik závislý na tom, zda mu trhy věří, či ne. Šlo by spíše o prostý monetární jev.

V logice uvedeného pak samozřejmě můžeme přemýšlet i o budoucím vývoji. Zexpanzivnění politiky v USA (QE3 apod.) by oslabovalo dolar, pokud by na plyn šlápla ECB, oslabování eura by nabralo na obrátkách. Zvýšení rizika, zejména v eurozóně, by k tomu samozřejmě přidalo. Můžeme tedy uvažovat o zajímavých kombinacích v USA i eurozóně, například: Buď bude držet ECB politiku uvolněnou a euro bude „monetárně“ slabé. Nebo se ECB bude snažit utahovat, což ale dříve či později povede ke zhoršení likvidity a možná i solvence a euro bude „rizikově“ slabé. Jinak řečeno, v rovnici (*) jsou poslední dvě proměnné závislé na třetí a i druhé a naopak. Proto je eurodolarová alchymie nyní tak trochu chaotická. Jasné je ale jedno: soutěž ošklivek nekončí, naopak nabírá na intenzitě**.

*EUR/USD = 2.13 - 0.01 Fed Funds rate + 0.059 EUR repo rate + 0.013 poměr US M2/Euro-zone M2 - 0.28 kurz RMB/USD - 0.0035 VIX - 0.00082 CDS eurozóny (veřejným dluhem vážené CDS)

**To, že trhy do značné míry hledají dnešní době odpovídající vzorce chování, demonstroval i vývoj o prázdninách. se tehdy domnívala, že dolar (který se dnes zase jeví jako vítěz), se stále více chová jako „reziduální měna“. Patrné to mělo být na „chaosu kolem dluhového limitu“. Dříve by se tato situace na měnových trzích projevila asi následovně: Pokud by se limit zvýšil, okamžitá krize by byla zažehnána a to by pro dolar bylo pozitivní. Pokud by limit zvýšen nebyl, přišla by politická krize, což by podkopalo dluhopisový trh a dolar. To odpovídá způsobu přemýšlení, jehož základ tvoří přesvědčení o vysoké důležitosti Spojených států. Nyní se ale pohybujeme ve světě, kterému dominují posuny mezi averzí a kladným postojem k riziku. Primární roli zde hrají měny rozvíjejících se ekonomik a riziková aktiva, dolar představuje onu reziduální měnu. Zvýšení limitu tak zvýší chuť k riziku, což bude pro dolar negativní. Pokud naopak zvýšen nebude, zvýší se averze k riziku a k investicím do rozvíjejících se trhů, což bude pro dolar pozitivní.