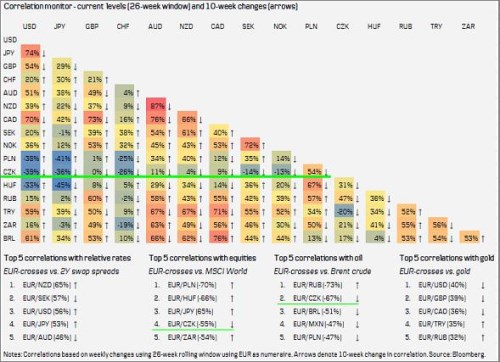

Pro investory toužící po rychlém a přehledném shrnutí toho, jak se nyní navzájem chovají kurzy hlavních světových měn a několika měn nám blízkých, hodlám dnes prezentovat následující měnovou mapu. Ta je z dílny Danske Bank a ukazuje korelace mezi kurzy jednotlivých měn k euru (26 týdenní plovoucí, šipka ukazuje, jak se korelace vyvíjela za posledních deset týdnů – zda posiluje, či oslabuje).

Už z prvního sloupce lehce vyčteme základní povahu jednotlivých měn co se týče jejich chování během přelévajících se návalů averze a náklonnosti k riziku. Vidíme tak, že mezi kurzem dolaru k euru a japonského jenu k euru je vysoká 74 % korelace. To potvrzuje známý fakt, že jak USD, tak JPY fungují jako bezpečná útočiště. Podobně funguje kanadský dolar, vysoká je ale korelace i u brazilského realu a turecké liry. Středoevropská trojka pak funguje opačně a to se zápornou 33 – 39 % korelací.

Jak se zastropování kurzu švýcarského franku k euru ze strany centrální banky projevuje na korelacích s jinými páry je také vidět jasně. Korelace jsou ze všech ostatních párů zdaleka nejneutrálnější (tedy blízko nuly). Oslabit franku nedovolí trh, posílit SNB, ať se děje co se děje (tedy prozatím).

Pohled na korunu (k euru) ukazuje, že tento pár má zajímavou negativní korelaci k eurodolaru, eurojenu a i eurofranku. Jediná vysoká pozitivní korelace je s polským zlotým, v podstatě bez vazby je libra, novozélandský a kanadský dolar.

Tabulka má pod sebou ještě bonus – ukazuje „top“ korelace eurových párů s dvouletými swapy, akciemi (MSCI World), ropou a zlatem. Zajímavé jsou asi hlavně poslední tři a z nich vidíme, že výrazně negativní vztah je mezi akciemi a kurzem středoevropských měn k euru (což odpovídá i jejich vztahu k dolaru) – když akcie rostou, tyto měny k euru posilují. U koruny a zlotého můžeme to samé říci ve vztahu k ropě, nejsilnější negativní vztah je zde ale u rublu. A u zlata vidíme zejména pozitivní korelaci s dolarem a librou – když zlato roste, oslabuje dolar a libra k euru.

Výše uvedené vztahy nejsou pro zkušené pozorovatele finančních trhů ničím překvapivým, jen dokreslují tradiční obrázek: Při posunu k averzi k riziku posiluje dolar k euru a s ním pár dalších měn jako JPN. Akcie oslabují a většinou i komodity. Pokud se trhy naopak přepnou na náklonnost k riziku, dolar ztrácí na své přitažlivosti sebenaplňujícího se bezpečného útočiště, těží naopak riziková aktiva a měny, včetně těch středoevropských.

Přesto ale mohl pozorný čtenář na výše uvedeném zpozorovat určitou anomálii. Tou je chování komoditních měn, tedy CAD, AUD, NZD. U nich bychom v základním scénáři asi čekali, že se budou chovat stejně jako komodity, respektive riziková aktiva celkově, včetně středoevropských měn. Ony ale ne – např. CAD se k euru za poslední půl rok choval dosti podobně jako dolar. Podobně kontraintuitivní je chování CAD ke zlatu. Nejpravděpodobněším vysvětlením se zdá být to, že zmíněné měny mají jak „komoditní“, tak „bezpečnostní“ složku. Tyto dvě jdou svým vlivem proti sobě a v poslední době převládá ona bezpečnostní složka. Což nám může vést ke spekulacím o tom, či na to, že časem nastane opět posun ke „komoditní“ dominanci (strukturálně klesne poptávka po bezpečných aktivech).

Co se týče vztahu mezi kurzem koruny k euru a k dolaru, může čtenář pohledět na nedávnou úvahu v „Udělala koruna během léta další krok ke švýcarizaci?“. V tabulce prezentované korelace k ropě a akciím pak připomínají to, že zahraniční akciové a komoditní zisky koruna většinou alespoň z části maže – posiluje spolu s tím, jak posilují ceny rizikových aktiv. Zajímavé jsou v tomto ohledu nízké korelace s librou, či dokonce pozitivní korelace se zlotým – polský akciový trh přitom není žádným otloukánkem.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.