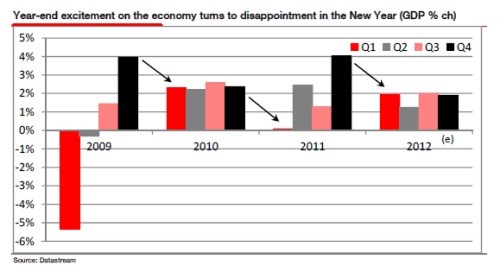

Jeden ze známých medvědů Albert Edwards ze SocGen si už brousí zuby na příští rok. Podle něho jsou Spojené státy i přes relativně slušná data již v recesi. Současný konsensus přitom ukazuje, že ve čtvrtém čtvrtletí by měl růst americké ekonomiky dosáhnout necelých 2 %. I kdyby tomu tak bylo, v prvním čtvrtletí příštího roku by mohl lehce přijít pokles. Jak totiž ukazuje následující graf, po tři předchozí roky docházelo mezi posledním čtvrtletím a prvním čtvrtletím následujícího roku k prudkému propadu tempa růstu:

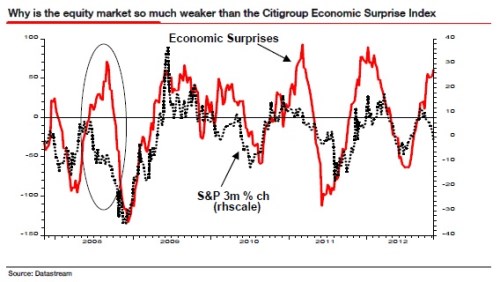

Popsaný efekt může být částečně důsledkem sezónních vlivů, které se projevují po pádu Lehman Brothers. Edwards rovněž poukazuje na vývoj indexu ekonomických překvapení od . V následujícím grafu porovnává jeho vývoj (červeně) s tříměsíční změnou cen akcií.

Stratég si všímá toho, že k podobnému odtržení cen akcií a zmíněného indexu jako nyní došlo i v roce 2008. V jeho polovině téměř žádný z ekonomů nevěřil, že se ekonomika nachází v recesi, index překvapení ještě rostl, ale akcie již klesaly. Podle Edwardse jsme nyní v přesně té samé situaci. Trhy se navíc zaměřují na téma fiskálního útesu, obávat by se ale měly „útesu ziskového“. Současné poklesy akcií jsou totiž podle něho spíše odrazem negativního vývoje v ziskovosti firem. V následujících měsících nás tak podle stratéga čeká „toxická“ kombinace slabých zisků a zhoršených ekonomických dat.

Ne všichni ale sdílí podobný chmurný výhled. Například Oxford Economics Spojeným státům předpovídá „ekonomickou renesanci“. Ta by měla být založena hlavně na stále větší konkurenceschopnosti amerického průmyslu, která se projevuje rostoucím podílem na světových exportních trzích a zvyšuje investiční atraktivitu USA. K tomu se přidává energetický boom a zlepšující se obchodní bilance v této oblasti. Navíc podle Oxford Economics končí proces oddlužení amerického soukromého sektoru, protože jeho dluh leží nejníže od roku 2002. Zapomenout nesmíme ani na zlepšující se trh s bydlením a expanzivní monetární ekonomiku, která by měla v následujících dvou letech zvýšit HDP o 1 %.

(Zdroj: FTAlphaville)