Kdykoliv zmíním, jak si Spojené státy vedly po druhé světové válce dobře i se silnými odbory a vysoce progresivním zdaněním, mohu se vsadit, že pravice použije následující protiargument: „Tehdy to bylo jednoduché, protože všichni naši konkurenti na tom byli velmi špatně.“ Je mi líto, ale podobné názory odrážejí nevalnou znalost historie i ekonomie. Co se týče historie, nesmíme zapomínat, že poválečný boom netrval jen pár let po válce, ale celou generaci od roku 1947 až do roku 1973. To znamená ještě dlouho poté, co Evropa již stála na vlastních nohou.

Nesmyslný je ale hlavně ekonomický základ uvedené argumentace. Je pravdou, že naši konkurenti byli určitou dobu na kolenou. Ale to samé platí o našich zákaznících, protože většinou šlo o ty samé země. V podstatě tak Spojené státy neměly s kým obchodovat. Na konci 40. let sice došlo k určitému nárůstu exportů, což bylo důsledkem Marshallova plánu. V 50. a 60. letech byl ale americký zahraniční obchod dosti utlumený. Pokud se někdo domnívá, že to ekonomice prospívá, měl by nyní podporovat extrémní protekcionismus.

V tuto chvíli již existuje rozsáhlý výzkum týkající se efektu růstu jiných zemí na americký produkt a kupní sílu. Jeho výsledky ukazují, že tento efekt může jít oběma směry. Rozvoj zahraničních ekonomik tedy může zvýšit zahraniční konkurenci, ale projevuje se také růstem trhů a poptávky. Konečný výsledek pak záleží na tom, jak se vyvíjejí ceny exportů a ceny importů. Existuje určitý příklon k tomu, že výsledný efekt růstu zahraničních ekonomik je pozitivní. Určitě to platí v případě, kdy zahraniční ekonomiky jsou velmi malé. A to je přesně situace, ve které jsme se nacházeli po druhé světové válce. Všechny řeči o tom, jak se Spojených státům vedlo dobře, protože Evropa byla zničená, jsou tak čistou ignorancí.

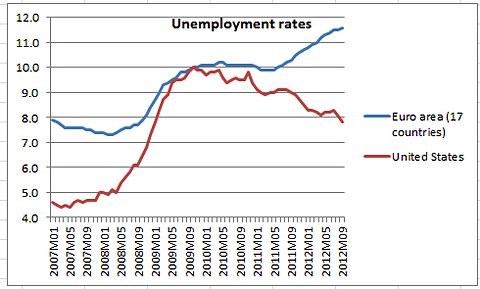

Když se pak zaměříme na to, jak se Spojeným státům vede nyní, zajímavý je zejména následující obrázek. Ten ukazuje vývoj nezaměstnanosti v USA a v eurozóně.

V počátečních fázích krize rostla nezaměstnanost rychleji v USA, což odráží hlavně rozdíly ve fungování trhu práce. V USA je totiž mnohem jednodušší někoho propustit než v Evropě. V roce 2010 se ale začala situace v USA rychle zlepšovat. Nejdříve kvůli tomu, že někteří lidé prostě přestali shánět práci, následně se ale začal zlepšovat i poměr zaměstnaných k odpovídající části populace. V Evropě se však mezitím situace prudce zhoršila.

Poprvé jsem si všiml toho, jak moc se začala horečka fiskálního utahování rozšiřovat, když OECD přišla v roce 2010 se svým ekonomickým výhledem. Dnes se ukazuje, že dosažené růsty jsou v zemích, kde bylo doporučováno prudké utažení politiky, mnohem menší, než OECD tehdy předpokládala. Podobně nyní hovoří analýzy MMF, které ukazují, že fiskální multiplikátory jsou skutečně pozitivní (kontrakční politika působí kontrakčně) a dokonce vyšší, než se předpokládalo. OECD tak udělala velikou chybu a rozdávala mylné rady. Zajímalo by mě, jestli se z toho poučila, píše Paul Krugman na svém blogu. V dalším příspěvku pak rozvíjí své dřívější úvahy o tom, že by ztráta důvěry mezinárodních investorů Spojeným státům neuškodila, ale pomohla. Podle ekonoma by totiž nevedla k růstu sazeb, které určuje Fed, ale k oslabení dolaru a tudíž k oživení exportů. Nyní ekonom dodává:

Jeden skeptický čtenář se mě ptá, zda skutečně věřím tomu, že by útok investorů na Spojené státy opravdu působil stimulačně. Poukazuje na zkušenosti asijských zemí během asijské krize v 80. letech, zároveň se ptá, zda by ztráta důvěry pomohla i Japonsku.

Jsou to dobré otázky, klíčem pro jejich zodpovězení je to, zda má daná země dluh ve své vlastní či v cizí měně. Spojené státy dluží většinou ve své měně, podobné je to v případě Japonska. Proto bych řekl, že i u něj by ztráta důvěry investorů v jeho dluhopisy ve skutečnosti pomohla. Japonsko nyní čelí kombinaci deflačních tlaků a nulové hranice sazeb a výsledkem jsou poměrně vysoké reálné sazby a následně silný jen. Jeho oslabení by pak pomohlo výrobnímu sektoru. Najdeme ale i země, které sice mají vlastní měnu, ale dluh je ve velké míře v měně jiné země. Oslabení domácí měny by pak působilo negativně, jako tomu je v případě Maďarska, kde si mnoho lidí půjčilo ve švýcarských francích.

(Zdroj: Blog Paula Krugmana)