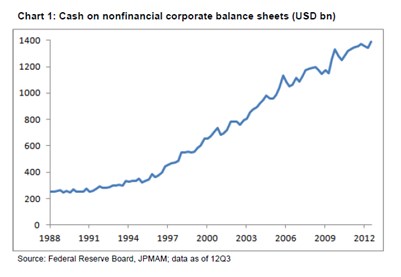

Do celkového neradostného pokrizového obrázku na první pohled nepasuje jeden klíčový rys – vysoká ziskovost firem a obrovský objem hotovosti, kterou společnosti drží. Nefinanční sektor v USA měl v roce 1988 asi 250 miliard dolarů hotovosti, po pár letech se ale rychlost její akumulace prudce zvyšuje. V roce 2000 jsme tak na cca 600 miliardách dolarů a dnes atakujeme hranici 1.400 miliard dolarů (hromadění hotovosti tedy není jevem čistě pokrizovým). Toto syslování dolarů tedy není ani zdaleka jevem pouze pokrizovým.

Staré tržní rčení říká, že „cash is king“. Hodně firemní hotovosti ale může být Andersenovým nahým vladařem a to na mikro i makro úrovni. U té první můžeme konstatovat, že při růstu hotovosti v rozvaze konkrétní firmy se musí její vlastníci vždy ptát, zda je v jejich zájmu. Co s penězi umí management udělat lépe, než by to zvládli oni sami? Jinak řečeno, vysoká zásoba hotovosti má opodstatnění pouze v případě, když maximalizuje hodnotu společnosti. Tedy buď v případě, že je předehrou k profitabilním investicím alespoň pokrývajícím náklad kapitálu, nebo bezpečnostním polštářem před předpokládaným (přechodným) poklesem ziskovosti a nedostatku finančních zdrojů (zamrznutí trhů, úvěrů...).

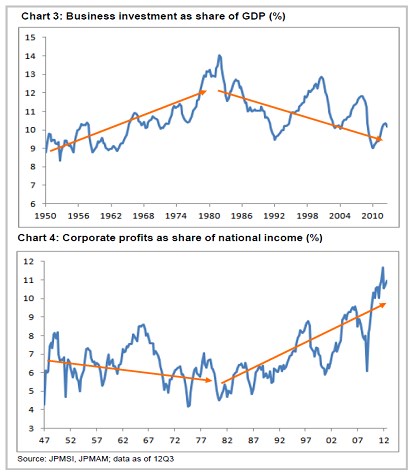

Získat hlubší vhled do toho, co se v korporátním světě vlastně děje, nám pomohou další dva grafy. První z nich ukazuje vývoj investic (v podílu k HDP), druhý vývoj zisků (opět relativně k HDP). Ten druhý ukazuje dnes již notoricky známý fakt – zisky dosahují rekordních výšin (a neplatí to jen v USA). To mimochodem budí otázku ohledně toho, jak dlouho ještě mohou růst na „úkor“ dalších složek příjmů. Nezapomínejme, že ekonomika je uzavřený systém – růst podílu zisků znamená pokles podílu mezd, což může vést až k situaci firemního dušení ekonomiky - přes tlak na mzdy a spotřebu domácností.

V grafech jsem oranžově zvýraznil zrcadlový pohyb investic a zisků – klesající podíl zisků šel do cca počátku 80. let ruku v ruce s rostoucími investicemi, poté se polarity přehazují a klesající investice doprovází rostoucí zisky. Jde o trochu kontraintuitivní jev, protože bychom spíše předpokládali, že dlouhodobě platí: čím lepší ziskovost, tím lepší ekonomické prostředí a tím vyšší investice (pokrizový vývoj by v tomto smyslu byl anomálií).

Fakta jsou každopádně následující: Zhruba od počátku 90. let se zvedá tempo, jakým korporace akumulují hotovost ve svých rozvahách. Ziskovost firem (podíl zisků na HDP) trendově roste už od 80. let. Investice od té doby ale trendově klesají, i když s velkými vlnami. Celý proces není samozřejmě tématem, které by šlo pořešit krátkými úvahami (jak naznačuje i zmíněné kontraintuice). Jako pracovní hypotézu podle mne můžeme používat následující:

Globalizace, nové technologie a klesající vyjednávací síla práce vedou k tomu, že dlouhodobě roste ziskovost firem. To možná až za hranici, kdy si dnes už v rozvinutých ekonomikách kanibalizuje poptávku. Posun ke kapitálově méně náročným odvětvím zároveň vyvolává trendový pokles investic. Obojí se projevuje tím, že společnostem výrazně roste schopnost generovat cash flow. Po dlouhá léta ale tvrdohlavě odmítají rozdělení velké části těchto peněz vlastníkům. Tento syslí syndrom stojí jednak na tom, že management nemusí mít vždy úplně stejné zájmy jako vlastníci firem, a v poslední době i na vysoké nejistotě ohledně dalšího vývoje. Pokud druhý důvod postupně padne, budou mít syslíci velké dilema.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.