Investoři často trpí zažitými předsudky a je až s podivem, že se jich dokáží držet, i když žádný z nich nebyl statisticky potvrzen. Ne všechny předsudky nebo „obecné pravdy“ jsou však mylné. Zkusme se podívat na tři takové konstrukce, které neustále slýcháme. Jedním z klasických předsudků je, že nejúspěšnějším dnem pro akcie je pondělí a nejhorším je pátek. Pokud se však podíváme na vývoj amerického indexu Dow Jones Industrial Average v tomto roce, zjistíme, že nejúspěšnějším dnem je úterý s průměrným 0,46% ziskem a se 14 ziskovými dny v řadě. Nejhorším dnem je pondělí s průměrnou 0,36% ztrátou, zatímco pátek je díky 0,33% průměrnému růstu druhým nejlepším dnem. Předsudek, že pátek bývá pro akcie nejhorším dnem v týdnu, tedy nenalézá alespoň v této statistice žádnou podporu.

Po obrovském krachu burzy v roce 2008 ztratili analytici u mnoha investorů důvěru. Ti se nyní jen pomalu obracejí zpět na analytické odhady, protože považují jejich předpovědi za nepřesné, ať už kvůli nevědomosti nebo kvůli ovlivňování vlastních pozic. Podívejme se, jak se analytikům největších amerických bank oslovených agenturou Bloomberg dařilo odhadovat hodnotu S&P 500 na konci roku.

Analytici na začátku roku 2010 odhadovali závěr S&P 500 na 1225 b. (průměr i medián), zatímco tento index uzavřel na 1257 bodech. Po podstřelení odhadu v roce 2010 přišli analytici s mnohem ambicióznějším ročním cílem na průměrných 1371 při mediánu 1375. Index S&P 500 však skončil rok 2011 pouze na stejné úrovni jako v roce 2010. Na začátku minulého roku se tedy analytici drželi spíše při zemi s průměrným odhadem S&P 500 na konci roku 2012 na 1344 při de facto stejném mediánu 1345. S&P 500 v minulém roce zavřel na úrovni 1426 bodů a analytici se tak zmýlili o 6 %. Na začátku ledna tohoto roku činil průměrný roční odhad 1534 při mediánu 1560, avšak po rally v úvodu roku se po revizích odhadů pohybuje průměrný odhad již na 1583 a medián dokonce na 1600, což spíše vypadá jako dohánění vývoje na trhu, než jeho správné předpovídání. Řekl bych, že odchylka do 5 % je ještě akceptovatelná, což ale pořád znamená pouze jeden úspěch v posledních třech letech. Tyto výsledky nejsou pro analytiky nijak lichotivé a pro znovu získání důvěry to asi nestačí. Dobrým vysvědčením pro analytiky je však fakt, že rozdíl mezi odhadovanými cenami společností v rámci indexu S&P 500 a skutečnými cenami je nejníže za posledních minimálně 7 let.

Finanční krize výrazně zahýbala s důvěrou investorů ve finanční trhy, co vedlo ke snížení objemu obchodů na akciových trzích. Běžný investor by se mohl domnívat, že zobchodované objemy na největších světových burzách nadále klesají, ale to nemusí být tak úplně pravda. V roce 2008 a 2009 se průměrný denní počet zobchodovaný akcií v rámci indexu S&P 500 pohyboval mezi 1000 – 1500 miliony kusů. Na konci roku 2011 se tento průměru pohyboval kolem 730 mil. ks a na konci minulého roku dokonce pouze kolem 560 mil. ks. Dnes se jednoduchý 50denní klouzavý průměr pohybuje kolem 541 mil. ks, což je oproti minulému roku další zhoršení. Pokles zobchodovaných objemů však výrazně zpomalil (viz první graf).

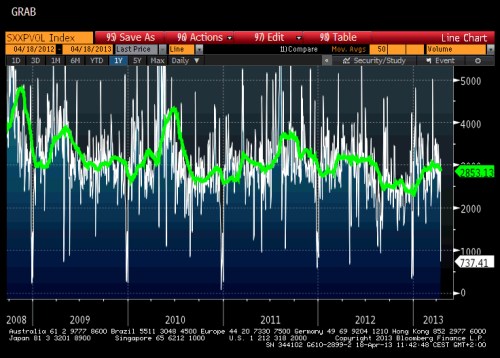

V Evropě je však možná poněkud překvapivě situace odlišná (viz druhý graf). Průměrný denní zobchodovaný objem u indexu Stoxx 600 se v roce 2008 pohyboval kolem 4 miliard kusů akcií a zdá se, že své minimum nalezl na konci minulého roku, kdy 50denní průměr propadl na 2,28 mld. ks. Nyní se tento průměr pohybuje kolem 2,85 mld. Optimismus zde však výrazně brzdí pohled do grafu, který naznačuje, že zobchodované objemy u Stoxx 600 v 1Q rostly i v předešlých čtyřech letech a v průběhu roku se pak spíše postupně snižovaly. Mnohem zajímavější informací se tak jeví komentáře společnosti , která je největším správcem aktiv na světě. Při komentování svých čtvrtletních výsledků vedení této firmy uvedlo, že do akciových fondů přiteklo v 1Q 33,7 mld. USD, zatímco dluhopisové fondy zaznamenaly odliv peněz ve výši 2,6 mld. USD. To zvyšuje šance na zlepšování objemů na akciových trzích.