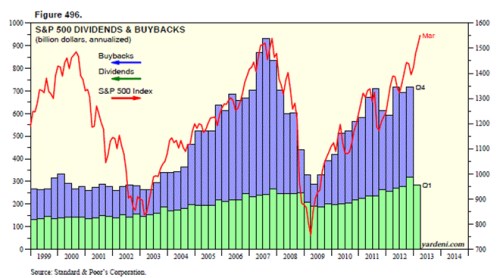

Od dosažení dna v prvním čtvrtletí roku 2009 dosáhla výše odkupů akcií v indexu S&P 500 2,1 bilionu dolarů (odhad Yardeni Research). Pro určité srovnání - tržní kapitalizace celého indexu je něco přes 13 bilionů dolarů. Odkupy tedy jsou silou, která může z hlediska cenového vývoje hrát určitou roli. Těžko říci, zda je silou rozhodující, jak se domnívá třeba právě pan Yardeni, ale následující obrázek je každopádně dost zajímavý. Dává do souvislosti vývoj indexu S&P 500 a tok hotovosti od firem k akcionářům. Tedy tok dividend a právě odkupy akcií.

Základní pohled ukazuje, že zatímco během cenového dot.com bublicyklu v podstatě nedocházelo k žádnému cyklickému vývoji ani u dividend, ani u odkupů, následující dva cykly jsou úplně jiné. Ten první, spojený s hypotéční bublinou, už byl pevně spjat s růstem a následným propadem odkupů a do menší míry i dividend. Jejich menší cyklická senzitivita překvapením není. Dominantní teorie totiž říká, že investoři si na dividendách hodně cení jejich stability a firmy se tak snaží seč mohou, aby dividendy neměnily, nedej bože nesnižovaly. K taktickým změnám toku hotovosti k akcionářům tak slouží hlavně odkupy. Tento pohled potvrzuje i současný cyklus, kdy opět ožívají dividendy, ale mnohem mohutněji odkupy.

Rostoucí dividendy a odkupy někdy vyvolávají otázky ohledně toho, zda se jimi firmy neřítí zpět do předluženosti. Pohled na pravou i levou stranu rozvah mnoha společností ale ukazuje, že na tyto obavy je mírně řečeno ještě čas. Podle mého jsou namístě spíše obavy opačné týkající se toho, zda firmy nejsou příliš konzervativní. To zejména co se týče zásoby jejich hotovosti v rozvahách (a asi také neochotny platit daně při stahování této hotovosti zpět do USA). Je totiž namístě uvažovat o tom, jakou hodnotu tato hotovost pro akcionáře skutečně má (pro konkrétní příklady viz i sérii Zaostřeno na blue-chips). Akcionáři tak právem volají „chceme naše peníze zpět“. I když někdy jen implicitně, což je patrné z toho, jak reagují ceny akcií poté, co je ohlášen program odkupů, či zvýšení dividend.

Základní pohled ukazuje, že zatímco během cenového dot.com bublicyklu v podstatě nedocházelo k žádnému cyklickému vývoji ani u dividend, ani u odkupů, následující dva cykly jsou úplně jiné. Ten první, spojený s hypotéční bublinou, už byl pevně spjat s růstem a následným propadem odkupů a do menší míry i dividend. Jejich menší cyklická senzitivita překvapením není. Dominantní teorie totiž říká, že investoři si na dividendách hodně cení jejich stability a firmy se tak snaží seč mohou, aby dividendy neměnily, nedej bože nesnižovaly. K taktickým změnám toku hotovosti k akcionářům tak slouží hlavně odkupy. Tento pohled potvrzuje i současný cyklus, kdy opět ožívají dividendy, ale mnohem mohutněji odkupy.

Rostoucí dividendy a odkupy někdy vyvolávají otázky ohledně toho, zda se jimi firmy neřítí zpět do předluženosti. Pohled na pravou i levou stranu rozvah mnoha společností ale ukazuje, že na tyto obavy je mírně řečeno ještě čas. Podle mého jsou namístě spíše obavy opačné týkající se toho, zda firmy nejsou příliš konzervativní. To zejména co se týče zásoby jejich hotovosti v rozvahách (a asi také neochotny platit daně při stahování této hotovosti zpět do USA). Je totiž namístě uvažovat o tom, jakou hodnotu tato hotovost pro akcionáře skutečně má (pro konkrétní příklady viz i sérii Zaostřeno na blue-chips). Akcionáři tak právem volají „chceme naše peníze zpět“. I když někdy jen implicitně, což je patrné z toho, jak reagují ceny akcií poté, co je ohlášen program odkupů, či zvýšení dividend.

Ceny akcií a odkupy popsané grafem by měly být vzájemně propojenými proměnnými. Odkupy mohou představovat významnou složku poptávky na trhu (tedy významnou sílu tlačící ceny nahoru, či bránící jejich korekci). Ceny jsou zase motivací, či demotivací k odkupům s tím, že čím nižší ceny, tím vyšší tato motivace. Mechanika možného zvyšování hodnoty přes snižování počtu akcií je sice složitější, než je někdy prezentováno (tedy přes zvýšení EPS). Pokud ale má akcie hodnotu 100 Kč a na trhu se obchoduje za 50 Kč, je v zájmu všech, aby firma se zdroji (hotovostí a/nebo dostatečnou zápůjční silou) tyto akcie kupovala.

Dividendy a odkupy jdou ale ve světě nedokonalých a asymetrických informací daleko za rámec chladných čísel. V této souvislosti bych rád zmínil studii „Why are Stock Buyback Announcements Good News?“ (Allan Eberhart, Akhtar R. Siddique, 2004). Ta testuje obecně přijímaný názor, že ohlášení odkupů signalizuje budoucí zlepšení ziskovosti, pokles rizika hodnotu nemaximalizujícího chování managementu, či optimalizaci kapitálové struktury. Prvním závěrem studie sledující chování firem během odkupu a pět let po něm je to, že odkupy celkově nevedou k poklesu počtu cen akcií, ale dochází po nich dokonce k průměrnému růstu počtu akcií ve výši 23,73 %. Nalezena pak nebyla ani zlepšená výkonnost firem, zlepšení cash flow, či poklesu rizika defaultu. Objeven byl naopak dosud nejmenovaný efekt – odkupy zvyšují likviditu akcií, což pomáhá vysvětlit to, že ceny akcií po jejich ohlášení reagují pozitivně. Při soustavně klesajících objemech nově-normálového trhu to je další argument pro to, že odkupy nyní hrají na trhu dosti významnou roli.

Na trhu panuje mnoho mýtů a příliš zjednodušených pravidel a není důvod se domnívat, že se to odkupů netýká (jak naznačuje i ona studie). V současné situaci bych se ale klonil k názoru, že dnes jsou akcionáři skutečně mile potěšení prostým faktem, že jim firmy vrací zpět jejich peníze namísto toho, aby si hrály na off-shore hedge fondy. A mimochodem, graf také možná ukazuje, že Fed při svém programu QE měl a má nečekaného pomocníka. Jsou jím právě firmy, kterým QE přes nižší náklad kapitálu umožnilo se oddlužit a také kupovat vlastní a často podhodnocené akcie (opět viz Zaostřeno na blue-chips).

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.