Na trhu se obchoduje akcie, o které jste přesvědčeni, že její cena je příliš vysoko – naprosto neodpovídá jakémukoliv racionálnímu scénáři budoucího vývoje tržeb, marží a schopnosti generovat cash flow. Zároveň je ale jasné, že její produkty se vezou na vlně módy, která se přelévá i na akciový trh a poptávka po akcích se rozšiřuje a roste. Jak se zachováte?

V principu máme dvě možnosti. První z nich je okamžitá sázka na fundament - akcii nekupovat/prodat, či dokonce otevírat krátké pozice. Druhá z nich je sázka na sentiment jdoucí proti fundamentu. Jinak řečeno, sázka neřídící se v první řadě tím, co si myslíme my, ale tím, co si myslí trh (přesněji řečeno tím, co si myslíme o tom, co si myslí trh). Čtenář jistě tuší, že tato jednoduchá otázka a volba není jen tak nějakým detailem. Úzce souvisí například s tím, zda má spekulace na bubliny spíše tlumivý, či naopak přifukovací vliv. Pokud převažují sázky na fundament, má vliv korigující. Pokud naopak převažují sázky na sentiment a trend, má vliv nafukovací.

Ať už si každý na výše uvedené odpoví jakkoliv, důležité je, jak se obvykle chováme jako celek. Za významnou můžeme v této souvislosti považovat analýzu „Hedge Funds and the Technology Bubble“ (Brunnermeier, Nagel). Jak její název napovídá, věnovala se chování hedge fondů během technologické bubliny. Závěry se dají shrnout jednoduše: HF dovedly zachytit bublinový růst akcií během tvorby bubliny, dařilo se jim ale prodávat ještě před jejím prasknutím. Jinak řečeno, jejich odpověď na výše uvedenou otázku byla jednoznačně taková, že se vezly na sentimentu. Ale zároveň musely mít poměrně jasný obrázek ohledně fundamentu. Tedy obrázek o tom, že neinvestují do hodnoty, ale spekulují na to, že dovedou včas najít onoho pověstného „ještě většího hlupáka“, který od nich příliš horkou bramboru ještě koupí.

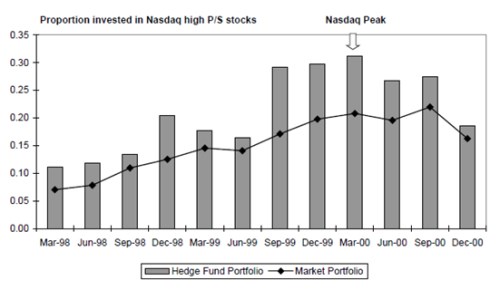

Ze studie se můžeme podívat na následující graf, kde je křivkou znázorněn vývoj podílu akcií s vysokým násobkem ceny akcie k tržbám (P/S) v tržním portfoliu. Ve sloupcích je podíl těchto akcií (tedy akcií, jejichž cenu táhnou zejména očekávání budoucího růstu) v portfoliích HF:

Podíl spekulativních akcií v portfoliích HF dosáhl vrcholu během zimy/jara 2000, jejich podíl v tržním portfoliu ale kulminoval až na podzim. Můžeme si všimnout i toho, jak HF ve třetím čtvrtletí roku 1999 agresivně zvýšily své sázky na ještě větší hlupáky. Uvedené by také samo o sobě mohlo živit jakýsi obrázek výjimečné investiční schopnosti HF. Pokud ale dobře chápu logiku grafu, pak by skutečným úspěchem HF bylo to, pokud by do bublinového období vstupovaly s vyšším podílem akcií s vysokým P/S, ale na konci tohoto období měly tento podíl nižší než trh. Tak tomu ale nebylo – v prosinci 2000 měly HF ve svých rozvahách podíl těchto akcií stále vyšší než průměr.

Nechci zde ale poukazovat na to, že výkony HF jsou často rozporuplné (zejména s ohledem na výši poplatků a investiční riziko). Jde spíše o konkrétní ukázku mechanismu fundament vs. „já si myslím, že si oni myslí...“. Připomíná to sebenaplňující se proroctví, jaké jsme mohli vidět například na trhu dluhopisů periferie eurozóny. Je tu ale jeden podstatný rozdíl. U periferie šlo o plně funkční proroctví, kdy trhy mění i ekonomický fundament (obavy z defaultu = vysoké sazby = rostoucí pravděpodobnost defaultu; a obráceně). V případě výše popsaného mechanismu se fundament nemění (až na určitý efekt nákladu kapitálu). A nejde ani o sebenaplňující se proroctví, kterému „pomáhá“ QE. Tedy o růst cen akcií, který v ekonomice s volnými zdroji několika efekty zvýší poptávku a produkt, což následně „ospravedlní“ ony vyšší ceny akcií.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.