Máme u nás pár přísloví a úsloví, nad kterými zůstává rozum bezradně stát a slušní lidé se za tyto „moudrosti“ asi i zastydí. Patří mezi ně „na každém šprochu pravdy trochu“. To, že stokrát omílaná kravina (on je to trefný výraz pocházející pravděpodobně z „kravince“) se stává alespoň částečnou pravdou, je ale asi problémem globálním. Jasně patrné je to i v ekonomii a financích. Trochu jsem si zde udělal sport z toho, že zde tyto „pravdy“ vyvracím, i když je mi jasné, že kdo se jich jednou chytí, už se jen těžko pouští.

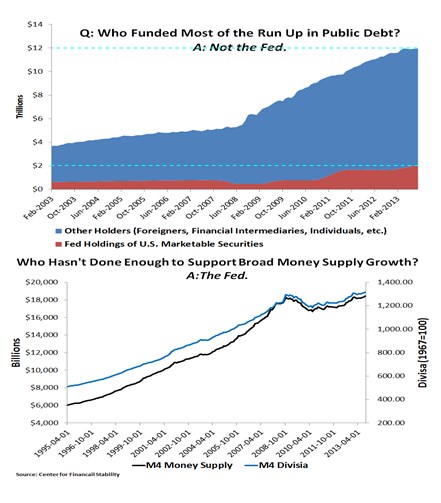

Jednou z často omílaných „pravd“ je to, že výnosy vládních dluhopisů v USA drží dole jen nákupy těchto cenných papírů ze strany Fedu. A to, že deficity a dluhy americké vlády jsou v posledních letech financovány právě těmito nákupy. Fantazii se pak už samozřejmě meze nekladou a následné spiklenecké teorie se mohou vydat mnoha směry. Nerad kazím zábavu, ale stačí pohled na první z následujících obrázků, aby bylo jasné, že jde o jednu ekokravin. Ke znatelnému růstu podílu vládních dluhopisů vlastněných Fedem došlo v roce 2009, pak v roce 2011 a pak od konce roku 2012. Ale v roce 2007/2008 došlo k poklesu a ani po oněch nárůstech nepředstavuje podíl Fedu ani zdaleka rozhodující podíl na celku.

Zatímco v roce 2003 byl poměr dluhopisů vlastněných Fedem asi 0,5/3,5 bilionu dolarů (tedy asi 14,3 %), nyní to je asi 2/12 bilionu dolarů (tedy asi 16,7 %). Nárůst tu tedy je, ale o žádný propastný rozdíl určitě nejde. Pokud tedy dnes bijí na poplach zvony proti hrozící monetizaci amerického dluhu, určitě tyto zvony zvonily i v roce 2003 (respektive během pár let předchozích i následujících). Já si na jejich zvuk z té doby ale nějak nepamatuji.

Zdroj: David Beckworth

Předpokládám, že nekritičtí milovníci zlata a komodit přestali mé zdejší příspěvky už před dlouhou dobou číst. Což by bylo dobře, protože bych nechtěl přispívat ke zhoršování jejich zdraví zvýšeným stresem z poukazování na to, že jejich láska nemá racionální základ (ale kdy vlastně má?). Druhý graf ukazuje jeden z důvodů (je jich více), proč byly extrémní teorie o tom, jak přijde hypersupermegainflace (a ten či onen návrat ke zlatu) od počátku pochybné. Tempo růstu širších peněz je totiž po krizi přes veškerou monetární stimulaci menší, než třeba v druhé polovině 90. let. Tedy v době, kdy cena zlata stagnovala a poté klesala! Nemluvě o tom, že peněžní nabídka se teprve nyní dostává nad úroveň roku 2008. Dělat bychom ale neměli ani druhou chybu – tedy tvrdit, že veškerá monetární expanze byla tedy na nic. Možná nedovedeme přesně odhadnout, co by se stalo bez ní, ale lépe by určitě nebylo.

Pro milovníky zlata tu ale stále donedávna byla naděje – teoreticky se mohly ze řetězu utrhnout vládní deficity, investoři mohli ztratit důvěru, dolar propadnout, trh by mohl začít tlačit výnosy amerických dluhopisů nahoru. Fed by pak ve snaze udržet sazby dole musel kontrovat skutečně masivním nákupem dluhopisů (mimochodem scénář, který blogující nobelista dovede vykreslit jako exportní boom a v podstatě požehnání). Poslední hřebíček do rakve nekonečné zlaté rally ale ukazuje opět první graf. Konkrétně zlom v celkovém objemu vydaných vládních dluhopisů, který přišel v roce 2013. Fiskálně-monetární armagedon se tedy nekoná (a podotýkám, že je to jedno z témat, kde jsem sám byl větším skeptikem).

Je tedy vše růžové? Ne není. Po roce 2008 došlo ke znatelnému růstu dluhu ve vyspělých ekonomikách (což je patrné i z prvního grafu) a jeho snižování nebude jednoduché. Opět ale nepropadejme ekokravině, která tvrdí, že je to jen rozmařilostí vlád. Někde ano, ale v celku jde o odraz boje s recesí a přechodu dluhu soukromého sektoru na sektor vládní. A co se týče monetární stimulace, opakovaně zde poukazují třeba na to, že americké i evropské akcie se poslední dobou svou valuací dostávají do prostoru, který je vzdálen zóně komfortu. Byl bych ale stále dalek hovořit o bublině jako pan Faber, či Gross. I kdyby se akcie valuací propadly ze současných PE 15 na nějakých 14, či dokonce 13,5, jde o slušnou 10 % korekci, ale ne o prasknutí bubliny.

Podobně našponované mohou být i trhy s korporátními dluhopisy. Ale například BBB spready v USA se nyní pohybují něco pod 2 %, což je na úrovni lokálního dna roku 2010 a 2011, či dna recese roku 2001. A vysoko nad úrovní cca 1,25 %, která držela před krizí. Možná, že i zde přijde korekce, ale ne prasknutí bubliny. Na propad by se musela tvrdě přistát Čína, nebo (opět) eurozóna, ale ani pak to není prasknutí bubliny, ale pád do (pro)pasti. Možná to máme kvůli některým z našich národních „moudrostí“ těžší, ale skutečně bychom neměli věřit tomu, že na každé ekokravině je trochu pravdy.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.