Sedm let po finanční krizi by se měla globální ekonomika dostat na růst převyšující potenciál. V roce 2014 čekáme, že dosáhne 3,5 – 4 %. Zrychlit by měla americká ekonomika, kde dochází k obratu na trhu realit. V kombinaci s rally na akciových trzích to pomohlo domácnostem v obnovení jejich finančního zdraví. Menší brzdou by měla být politika fiskální. Fed ohlásil snížení tempa nákupů aktiv, tento krok by se ale měl obejít bez větších problémů, protože v cenách aktiv již odražen je. V roce 2014 by tak měl růst americké ekonomiky dosáhnout 3,2 %, letošní růst se bude pohybovat kolem 1,8 %.

Reformy v Číně posunou růst nad 8 %. Díky nim by mělo dojít k omezení vlivu státu v ekonomice a ve finančním systému. Důsledkem by měl být růst efektivity a tudíž i celé ekonomiky. Růst by pak měl zrychlit i v dalších rozvíjejících se zemích, i když v mnoha případech ale dochází ke snížení odhadů střednědobého růstu. Fiskální politika v eurozóně by neměla představovat významnou brzdu, to ale zároveň znamená, že dluhy zemí eurozóny začnou klesat nejdříve v roce 2015. Jednotlivé země pokročily v konsolidaci bankovních systémů, měl by klesat tlak na zvýšení kapitálu bank. To by mohlo vést ke stabilizaci na trhu s úvěry a celkově představovat další faktor, který bude vyvažovat vliv fiskálního utahování. Dolar by se v následujících několika letech měl vydat směrem vzhůru. Příčinou je růst americké ekonomiky převyšující 3 %, očekávané zvyšování sazeb a klesající deficity běžného účtu, které odrážejí obrovský energetický boom. Pozitivně by se tento vývoj měl projevit na evropských exportech.

Je tedy pro Evropu a svět vše růžové? Ačkoliv šance na oživení jsou nyní mnohem vyšší, stále tu jsou rizika. Růst výnosů vládních dluhopisů, který byl v USA vyvolán obratem v monetární politice, může být silnější, než se dnes čeká. To by vyvolalo problémy zejména na rozvíjejících se trzích, ale i v Evropě. Potenciál pro rozvíření problémů má i plánované posouzení stavu evropského bankovního systému ze strany ECB a také politický vývoj v řadě členských zemí eurozóny.

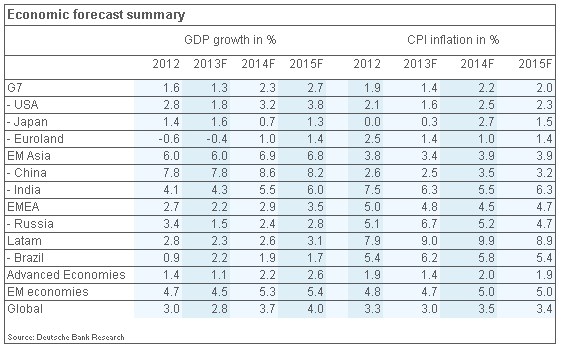

Projekce růstu HDP a inflace spotřebitelských cen na roky 2014 a 2015 jsou shrnuty v tabulce. Růst americké ekonomiky by se měl zvednout na 3,2 % a poté dokonce na 3,8 % s inflací dosahující 2,5 % a následně 2,3 %. Japonsko by mělo příští rok zbrzdit z letošního růstu ve výši 1,6 % na 0,7 %. V roce 2015 by už měl růst dosáhnout 1,3 %. Eurozóna by v příštím roce měla růst o 1 % a v roce 2015 o 1,4 %. Čínský růst by se měl zvednout z letošních 7,8 % až na 8,6 % v roce 2014 a 8,2 % v roce následujícím. Zatímco v zemích G7 by měla inflace v roce 2014 dosáhnout 2,2 %, v zemích Latinské Ameriky 9,9 % a v zemích rozvíjející se Asie 3,9 %.

(Zdroj: Deutsche Bank)