Trhy komodit už se snad plně oprostily od zkratkovitých úvah typu „agresivní monetární stimulace = vysoká inflace“ (viz minulý článek). Měnové trhy mají s tímto oproštěním asi větší problém. Vezměme si za základ naší úvahy jednoduchý příklad: Dvě země, jedna z nich je stabilní, centrální banka nic mimořádného nedělá. V druhé zvýší centrální banka bázi o 30 %. Při současném běžném mustru uvažování měna druhé země oslabí o 30 %. A zdá se to být v souladu se selským rozumem: Je tam najednou o 30 % více peněz (snad i skutečně vytištěných), takže jejich hodnota musí klesnout o 30 % (a možná o víc, protože si hrají s čertem). Co když ale poptávka po penězích v druhé ekonomice vzrostla o 50 % a centrální banka pouze částečně tuto změnu akomoduje?

Oním růstem poptávky po penězích samozřejmě nemyslím to, že bychom obecně chtěli více peněz (a centrální banka by je vyvoleným dala). Jde o to, že soukromý sektor včetně bank a finančních institucí chce namísto rizikových aktiv držet více aktiv bezpečných a nejlépe aktivum nejlikvidnější – tedy hotovost. Vymění tedy část svých rizikových aktiv s centrální bankou za nově vytvořené peníze/rezervy. Které mimochodem nejsou na marginální základě kryty ničím jiným, než těmito vyměněnými aktivy, takže celé je to o přesunu rizika v systému. Ale o to nyní nejde.

Pointa je taková, že v popsaném případě „50 % růst poptávky po penězích a 30 % růst peněžní nabídky“ budou v ekonomice deflační (!) tlaky, protože peněz je i přes růst jejich báze nedostatek (vše ostatní, včetně rychlosti obratu a míry multiplikace, držíme konstantní). Na měnových trzích a nejvíce na eurodolaru jsme ale již několik let v podivné situaci, kdy kurz ovlivňuje hlavně relativní uvolňování ECB a Fedu. Jinak řečeno, ignorujeme velkou část relevantního obrazu, který jsem se pokusil načrtnout.

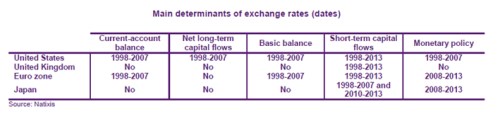

Nyní trochu konkrétněji. Následující tabulka ukazuje závěry ekonomů z Natixis týkající se toho, co kdy bylo hlavním faktorem za pohybem kurzu měn vybraných ekonomik:

Běžný účet (tedy bilance na straně zboží, služeb, výnosů a transferů) hrál významnou roli u USA a eurozóny v letech 1998 – 2007, tedy před krizí. Dlouhodobý tok kapitálu je mimo USA irelevantní, „narváno“ je ale u krátkodobých toků kapitálu a u monetární politiky a to včetně krizových a pokrizových let. Což v podstatě potvrzuje to, že rozhodující roli u kurzů hrají krátkodobé úvahy na monetární téma.

V půli prosince jsem zde psal o tom, že letošní rok bude rokem nepochopeného dolaru. Tvrdil jsem, že pokud se oprostíme od monetofóbie a v jejím rámci i od v úvodu popsaného uvažování, favoritem letošního roku je dolar. Ten od té doby skutečně jeví známky posilování, ale těžko odhadnout, zda jde o skutečné opuštění monetofóbie, či naopak jedna z jejích verzí. Tedy zejména momentální nálady týkající se toho, zda Fed ukončí QE o dva dny dříve, či později (tj. zda bude „pacient“ propuštěn z oné monetární JIPky o něco dříve, či později). Seznam toho, co všechno nyní ovlivňuje, či může ovlivňovat eurodolar, je ale dlouhý:

Je tu ona izolovaně vnímaná relativní uvolněnost monetární politiky, která by také měla obecně favorizovat dolar. Nedovedu ale říci, jak by vypadala situace, kdybychom sem přidali vývoj na straně poptávky po penězích. Je dost dobře možné, že i po taperingu zůstane politika Fedu efektivně (!) uvolněnější než je tomu u ECB a dolar by tak měl oslabovat. Pak tu jsou rostoucí vnější přebytky eurozóny. Ty by samy o sobě favorizovaly euro, ale relevantnější by asi bylo porovnání mezi dynamikou těchto přebytků a zmenšujících se deficitů USA (užívajících si pozitivního nabídkového šoku).

Natixis pak poukazuje na to, že úspory ze severu eurozóny by díky poklesu vnímaného rizika mohly opět začít více proudit na jih (tj. klesl by proud úspor mimo eurozónu). Na druhou stranu je tu možné opětovné oživení dluhové krize. V této souvislosti je dobré mít na paměti, že řada dobrých ekonomů stále tvrdí, že stejně nakonec bude muset dojít k restrukturalizaci části veřejných dluhů. Zde jde ale o zvyk a pokud by to probíhalo relativně organizovaně a ne v prostředí totálního útlumu, mohlo by to mít po prvním šoku na euro i pozitivní dopad. Celkově každopádně vidíme, že z úvah o eurodolaru (a i o řadě dalších kurzů) se stává nepříjemný zapletenec, neřkuli zmatek. Možná je to jeden z důvodů, proč se tak držíme monetofóbních rovnic.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.