Zbytné zboží, materiály, průmysl, technologie a finanční sektor jsou obvykle cílem těch investorů, kterým v počáteční fázi cyklu nestačí už tak pěkná návratnost celého trhu. Ve střední fázi cyklu už je prostor pro nakopnutí návratnosti sektorovou rotací obvykle menší (detaily viz v předchozím „Chování sektorů během cyklu – počátek a střední fáze“). Kam se ale vrtnout během pozdní růstové fáze cyklu a během recese? Odpověď by nám měly vykreslit následující řádky a obrázky.

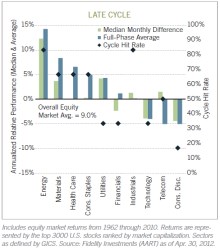

První z grafů tohoto článku ukazuje, jak si jednotlivá odvětví vedou v pozdní fázi růstové části cyklu. Zbytné zboží se z pozice krále (raná fáze) přesunuje na konec pelotonu. Společnost mu zde dělají telekomunikace a technologie. O hodně vyšší návratnost než celý trh poskytovaly naopak energetika a materiály, u energetiky přitom tato sázka vycházela ve více jak 80 % případů. Za ní jdoucí odvětví už ale takovou jistotu neposkytují, jejich HR se pohybuje pod 70 %.

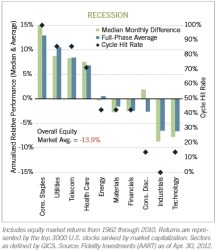

Trh jako celek v pozdní fázi růstové části cyklu stále poskytuje poměrně zajímavou návratnost na 9 %. Tuto návratnost může ohrozit zejména to, že zůstaneme „navezeni“ v onom náhle problematickém zbytném zboží. Celý obrázek se pak samozřejmě rychle mění s tím, jak ekonomika padá do recese. Průměrná návratnost trhu zde dosahuje záporných 13,9 %. To lze teoreticky téměř úplně eliminovat orientací na sektor zboží základní spotřeby. To totiž v průměru vynáší o 12 – 13 % více, lépe než celý trh si pak vede ve 100 % případů! Relativně vysoká pravděpodobnost „zásahu“ (opět viz minulý článek) je i u dalších defenzív, tedy u veřejných služeb a telekomunikací (cca 85 %). U posledního defenzivního sektoru, tedy zdravotní péče, je HR na úrovni 70 %. Na druhém konci spektra úspěšnosti během recese jsou průmyslové podniky a technologie, které mohou z už tak velkých ztrát ubrat dalších cca 6 procentních bodů.

Mezi návratnost zlepšující sektory tak graf jednoznačně a nepřekvapivě řadí tradiční sektory defenzivní. V souvislosti s konkrétními návratnostmi se ale objevuje vtíravý fakt: I když díky defenzívě můžeme ztráty zmenšit, stále budeme s návratností v záporu, či maximálně na červené nule. Některé defenzivní sektory jsou tak z hlediska zlepšení návratnosti zajímavé během pozdní fáze cyklu, některé vůbec. Příkladem toho druhého (nazvěme ho určitým paradoxem defenzivních sektorů) jsou telekomunikace: Během prvních třech fází si vedou hůře než trh, či cca stejně. Během recese si vedou znatelně lépe než trh, ale stále generují ztrátu. Veřejné služby poslouží během třetí fáze, ve čtvrté také pouze zmenšují ztráty. A v podstatě to samé platí o zdravotní péči.

Nyní bychom tedy měli mít jasnou představu o tom, jak obvykle funguje cyklus na trhu z hlediska výkonu jednotlivých odvětví. Za důležité zde považuji dodat ještě to, že výše uvedené nemůže samo o sobě sloužit jako indikátor celkové atraktivity jednotlivých odvětví během celého (!) cyklu. Důvod je následující: Pokud trhy vykazují alespoň nějaké známky efektivity, měla by vyšší návratnost v delším období odrážet vyšší riziko. Pokud bychom tedy přímo porovnávali návratnosti odvětví během celého cyklu, budeme porovnávat hrušky a jablka. Rizikovější odvětví by totiž měla generovat vyšší návratnost (měla na tom být častěji lépe než celý trh), méně riziková odvětví návratnost menší (měla by být méně častěji ziskovější než trh).

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.