Někteří čtenáři si možná vzpomenou, že před určitým časem jsem zde relativně často porovnával vývoj na americkém akciovém trhu a vývoj na trhu dluhopisů. Důvod byl jednoduchý – výnosy dluhopisového trhu fungovaly jako zajímavý předstihový indikátor pohybu cen akcií. Nejednou se přitom stalo, že názory obou trhů na další vývoj v ekonomice se po určitou dobu i dost rozcházely, nakonec se ale ukázalo, že rozumnější pohled měli investoři na obligacích.

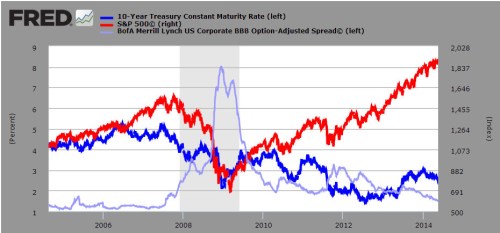

V následujícím grafu jsou výnosy desetiletých vládních dluhopisů tmavě modře, index SPX červeně a světle modře jsou přidány rizikové spready dluhopisů s ratingem BBB. Do roku 2006 šly výnosy dluhopisů a akcie většinou stejným směrem, dluhopisy ale začaly tušit problémy mnohem dříve než akcie. Po mohutném propadu cen akcií i výnosů obligací to byly opět ty druhé, které zavelely v roce 2009 k obratu. Pak přichází řada zlomů na dluhopisech, které opět předcházely problémům/stagnaci trhu akciového. Vše ale přestává fungovat někdy v roce 2011, kdy se dluhopisy drží na velmi nízkých výnosech (vysokých cenách), akcie sice občas klopýtají, ale celkově se nepouští celkem mohutné rally. Po čase jsem tak i já posunul vztah dluhopisy – akcie na vedlejší kolej.

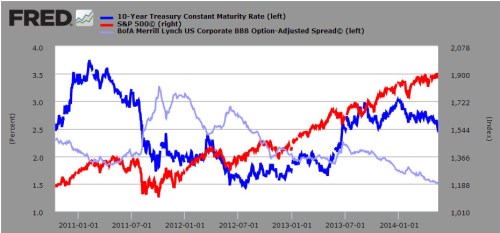

Jak čtenář asi tuší, důvodem, proč to vše píšu, není nostalgie za tím, jak to dříve pěkně fungovalo. Důvod je patrný z grafu zaostřeného na poslední roky a z následujícího komentáře. Jak tedy ukazuje druhý graf, v druhé polovině roku 2013 výnosy dluhopisů prudce vzrostly a dohnaly tak „deficit“, který měly vůči akciovému trhu. Na počátku roku 2014 se výnosy pohybovaly kolem 3 %. Poté ale dost překvapivě přišel obrat a výnosy poslední dobou opět míří směrem dolů. Pokud mohu soudit, minimálně na mediální scéně panoval silný konsenzus, že výnosy porostou dále a dluhopisy jsou odsouzeny k cenovým ztrátám. Vše je ale (opět) jinak. Nemá smysl zdůrazňovat, že o akciích se to alespoň prozatím říci nedá. Opět se tak objevuje palčivá otázka: Odhadují nyní dluhopisy budoucnost lépe a akcie se k nim po čase přidají? Myslím, že v nejlepším případě budeme pár měsíců odpověď hledat.

Na závěr podotkněme, že poslední vývoj je dalším důkazem toho, že výnosy dluhopisů nejsou primárně taženy kroky centrální banky, ale ekonomickým výhledem. Pokud dochází k jeho zhoršení, výnosy klesají (roste poptávka po dluhopisech) a naopak. U kvantitativního uvolňování se tak můžeme dlouze bavit o tom, co je vlastně důkazem jeho fungování, či nefungování: Pokud skutečně funguje, měl by po něm nastat růst výnosů (zlepšený výhled) a ne jejich pokles. Jinak řečeno, když se po QE objevil růst výnosů, byl to spíše důkaz toho, že QE funguje a ne naopak, jak suverénně tvrdila řada komentátorů. V logice věci pak zase není tak překvapivé, že se během „taperingu“ dostaneme do situace, kdy výnosy klesnou (ceny dluhopisů porostou): Zhorší se výhled a celková poptávka po dluhopisech i přes klesající nákupy Fedu roste.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie a jeho názory se nemusí vždy shodovat s názorem společnosti.