Na FT diskutují o tom, zda se z jejich domácího retailového giganta náhodou nestala nákupní příležitost. Důvodem ale nejsou výborné provozní výsledky Tesca a snaha přiživit se na pozitivním trendu. Naopak. Jde o úvahy typu „bylo už utrpení dost velké?“. Pohled na srovnání britského, nizozemského a francouzského krále spotřebitelských chrámů ukazuje, že Tesco je na tom skutečně bídně. Nejlépe si vedoucí Ahold se od něj odpoutal už v roce 2013. Carrefour se po letech zaostávání dokázal před Brita protlačit v druhé polovině roku 2013 (a to si britská ekonomika už nějaký čas vede poměrně dobře). O tom, že Tesco silně kulhá za celým FTSE nemá cenu hovořit. Letos tak trochu pozbyl důvěry Ahold, Francouz se drží alespoň kolem nuly, nicméně oba jsou na tom opět znatelně lépe než Tesco. Hledači hodnoty neprávem opomíjených firem ho tak musí jistě mít na předních místech na svém seznamu.

Zdroj: FT

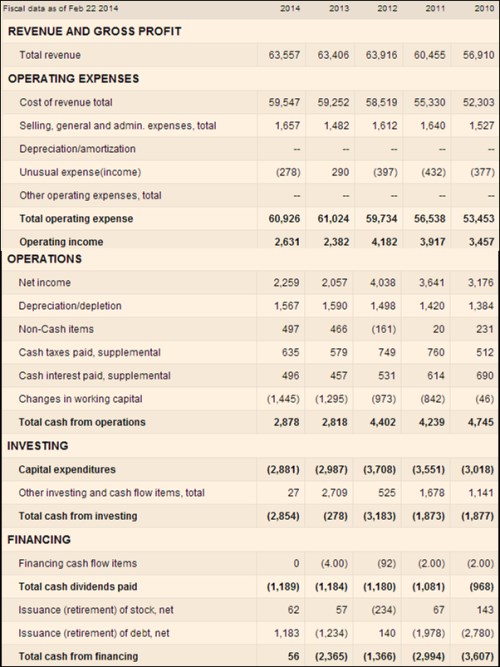

V „Tesco v bodu zlomu?“ jsem se zde této firmě věnoval už v roce 2013. Úvahy o tom, zda „už je čas“ (pokud někdy bude), se ale posouvají neustále dopředu jako plovoucí průměr. Jaké jsou výsledky firmy? Tržby společnosti jsou tři roky na cca stejné úrovni, provozní zisk se minulý rok dokonce zvýšil. Provozní cash flow, které nás zajímá více než účetní operace, jejichž výsledkem jsou zisky, je v posledních dvou letech stabilní na úrovni 2,8 – 2,9 miliard liber. Předtím ale bylo znatelně výše a na propadu se podepsal jak pokles marží, tak pohyb pracovního kapitálu.

Zdroj: FT

Tesco má takový problém, který u firem vidíme jen velmi neradi. Jeho provozní CF nepokrývá jeho potřebné investice CapEx. Tedy přesně řečeno, v posledních dvou letech bylo Tesco na úrovni CF po CapEx v červené nule. Co to znamená pro ty, kteří do firmy vložili v té či oné formě peníze? Jednoduchou věc: Nezbývá na ně vůbec, ale vůbec nic. Ale Tesco i přesto vyplácí dividendu. Což znamená, že buď si na ní musí půjčovat, nebo musí něco prodat, nebo musí šáhnout na hotovost nahromaděnou v době, kdy ještě platilo, že provozní CF>CapEx. Firma využívá všech možností, je ale jasné, že dlouhodobě tento „model“ udržitelný není.

V rozvaze mělo Tesco na konci roku 2013 (tedy vlastně fiskálního roku 2014) 3,5 miliardy liber a to jistě nebude všechno nadbytečná hotovost. Poměr čistého dluhu k EBITDA je cca 8/4,1, tedy necelé 2. Na hodnotu tři by se dostalo zvýšením dluhu o 4 miliardy liber, takže z tohoto zdroje by poplatilo asi tři a půl roku dalších dividend (ve standardu minulých let). To je ale teorie pro demonstraci toho, o čem se zde bavíme. Jisté je to, že již brzy bude muset něco hodně povolit a s ohledem na čísla by nebylo velkým překvapením, pokud by to byly dividendy, či další divestice (viz dále).

Když už jsme v říši kreativních spekulací, předpokládejme, že CF po investicích se Tescu vrátí na dříve „standardních“ 690 milionů liber. Díky velmi nízkým bezrizikovým sazbám a velmi nízkému systematickému riziku (beta 0,68) je požadovaná návratnost Tesca nyní někde kolem 6,2 %. Při současné ceně akcie se pak implikovaný očekávaný dlouhodobý růst CF pohybuje někde kolem 2,5 % (když jsem tuto úvahu prováděl napředposledy, bylo to 4 – 5 %). Pokud by ono CF bylo poloviční, implikovaný růst by se zvedl na 4,4 %. Obávám se ale, že tyto úvahy zde hraniční s nepatřičností. Buď se totiž budeme držet víry/povídky v to, že Tesco a jeho akcie už mají dost, nebo se musíme ponořit do hlubších čísel.

Dividenda

Od obojího trochu nedávno předvedl na FTVideo Jonathan Guthrie od Lombardů. Podle něho je firmě třeba „čerstvého páru očí“ (rozuměj v jejím vedení) a „znovuobjevení“ (rozuměj nevím co). Uvažovat je prý možné i o jejím rozdělení na diskont a hypermarkety, které jsou ale možná „překonané“. Dokonce bylo diskutováno i to, zda firma není příliš velká a složitá. Což je pro nás zajímavé, protože předchozími dvěma firmami, na které jsme se zde dívali, bylo GE a Buffettova BH. Pokud by Tesco bylo v problémech kvůli tomu, že je příliš složité, musely by tyto dvě společnosti už být dávno pod drnem.

Jak bylo uvedeno, současný finanční model Tesca udržitelný není a tak je v podstatě potěšující, že s posledními výsledky firma oznámila, že „prozatímní dividendu pro podílníky se sníží o tři čtvrtiny a omezeny budou i kapitálové výdaje“. Dosti překvapivé bylo to, že „akcie na oznámení reagovaly poklesem až o 10 %“. Jako kdyby k výsledkům a zejména výkazu cash flow této firmy měl přístup jen velmi omezený počet investorů. Nebo se nikomu nechtělo zakřičet „král je nahý“ (nemá na dividendy) a to ani z vedení firmy, ani mimo ní.

Tesco v současném finančním roce 2014/2015 očekává provozní zisk v rozmezí 2,4 a 2,5 miliardy liber. Firma sníží pololetní dividendu na 1,16 pence na akcii, tedy o 75 % oproti loňské úrovni. Kapitálové výdaje omezí o 400 milionů liber. Tím bychom se při stejném provozním celoročním CF zhruba dostali na zmíněný druhý scénář s 4,4 % implikovaným růstem. Ale jak jsem naznačil, podobní „nazí králové“ jsou valuačně dost těžko uchopitelní.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž

píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány

jako investiční doporučení. Autor je externím spolupracovníkem Patrie,

jeho názory se nemusí vždy shodovat s názorem společnosti.