Tento týden nás bude bombardovat delší řada relativně důležitých dat z USA, vše zakončí čerstvá inflační data naplánovaná na pátek. Jádrová inflace už by se dokonce mohla začít přibližovat na dohled cílové úrovni. Takový vývoj by potvrzoval očekávané zvedání sazeb někdy na přelomu, či v druhé polovině tohoto roku. Jak zde občas zmiňuji, pro akcie by to nemusela být žádná rána. Pacient je prostě propouštěn z jednotky intenzivní monetární péče. Měli bychom si vlastně vážit toho, jak se věci (alespoň) v USA vyvíjí – na začátku monetární stimulace jsme se zmítali v extrémních úvahách o tom, jak to nebude fungovat, či jak se ženeme do hypersupermegainflace. A nyní jsme v situaci, kdy ekonomika ožívá a neřešíme ani náznak příliš vysoké inflace.

Před několika měsíci bylo na CNBC možno vidět zajímavou událost. Jeden ze známých komentátorů z „tradingového“ lidu se dostal do poměrně intenzivní hádky se studiovým komentátorem. Ten druhý tomu prvnímu připomínal, že jeho dlouhá série předpovědí vysoké inflace a růstu výnosů vládních dluhopisů je ukázkou toho, jak se někdo soustavně mýlí a nedovede to přiznat. Ten druhý v podstatě opakoval, že jednou to přijde. Samo o sobě na tom není nic moc zajímavého, spíš pokrizová rutina. Ale k tomu všemu bylo ze záběru patrné, že tento „inflační“ odborník má za sebou velkou skupinu dluhopisových traderů, kteří mu v jeho projevu tleskají. Jinak řečeno, hlásal to, co se znovu a znovu ukázalo být omylem a tleskal mu dav, který se ale podle jeho rad skupinově určitě nechoval. Naopak, jinak by totiž výnosy dluhopisů nebyly tam, kde byly a jsou. Totální rozpolcenost emotivních pudů a rozumu.

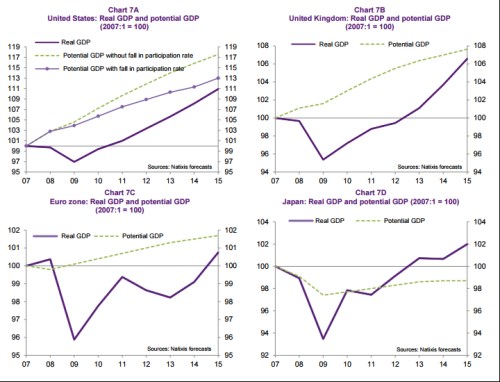

S úplně jinou sortou inflačních varování přišel před několika dny Natixis. Banka vlastně nevaruje explicitně před vysokou inflací, ale pokud má ve své argumentaci pravdu, jsou tam implicitně zabudována a kvalitativně jsou o něčem jiném než emocionální výkřiky a potlesk. V následujících grafech jsou odhady vývoje potenciálního produktu v USA, UK, eurozóně a Japonsku (zeleně). Tento potenciál je srovnáván se skutečným produktem:

Natixis na základě svých odhadů potenciálu tvrdí, že produkční mezera (volné zdroje) nejsou tak veliké, jak se centrální banky domnívají a současná monetární politika je tudíž příliš uvolněná. Z pohledu na grafy by to jednoznačně platilo o Japonsku, možná o UK a eurozóně, u USA vidím spíše opak (pokud participace nevzroste). Odhady potenciálu jsou složité, navíc se můžeme bavit o tom, nakolik je nabídková strana ekonomiky propojena s poptávkou (nakolik je potenciál „endogenizovaný“). Adekvátní poptávka totiž znamená vyšší investice, které zvyšují potenciál a naopak. Ale jak jsem uvedl, kvalitativně je toto relevantní inflační diskuse. V jejím rámci bych na kolegy z Natixis měl jednu prostou, ale evidentní otázku: Když je produkční mezera tak malá, či dokonce negativní, jak to, že se to neprojevuje na cenách, respektive inflaci.

Pokud dám stranou tvrzení, že vládní statistika je zmanipulovaná, asi nejvýraznějším kandidátem na odpověď potvrzující teorii Natixisu je ta o vysoké inflaci na trzích s aktivy. Musím ale říci, že pro mě jsou podobná tvrzení, pokud jim jdeme trochu pod kožich, spíše matoucí. Pro tuto diskusi tu už dnes prostor není, ale podívejme se jednoduše na trh komodit a akcií. Ten první tezi na inflaci na trzích s aktivy už dávno nepotvrzuje (i když by byl první na ráně), ten druhý jen hodně parciálně (musíme se totiž dívat na valuace a ne ceny, které odráží i růst zisků).

Takže suma sumárum jsme tam, kde jsme byli - inflace se začíná zvedat, možná to platí i o mzdových tlacích. Zřejmě tak dojde k tolik diskutovanému zvedání sazeb a při troše štěstí to bude chápáno jako ono propouštění z „monetární JIPky“. Více mě zajímá, kdy trh narazí na skutečné omezení a zjednodušená úvaha, kterou jsem prezentoval minulý týden, říká, že by to mohlo být v příštím roce. Je to dáno v předchozích článcích dříve zmíněnou kombinací 4/4. Tu vlastně můžeme rozšířit na kombinaci 4/4/4. Tedy na kombinaci 4 % nezaměstnanosti, cca 4 % růstu mezd a také 4 % výnosů desetiletých vládních dluhopisů. Některé studie totiž ukazují, že právě při překročení této hranice už další růst výnosů akcie poškozuje, zatímco před ní je tomu naopak.

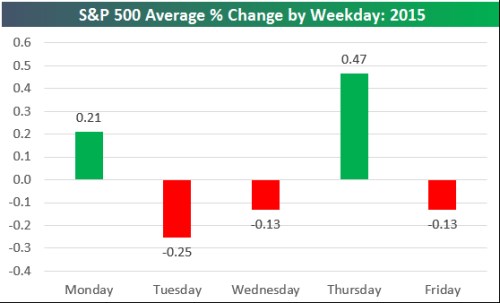

Při pohledu na následující graf od Bespoke se ale sám sebe ptám, proč to komplikuji, když je vše tak jednoduché - stačí kupovat ve čtvrtek ráno a prodávat v pondělí večer. Nebo se omezit jen na ten čtvrtek a hlavně se vyhýbat úterkům: