Na konci března tvořily relativně významnou část portfolia akcie společnosti Deere. Se zelenožlutými traktory a dalšími stroji máme bohatou zkušenost i u nás, takže produkty firmy není třeba dlouze představovat. I akcie patří mezi ty známější, takže řada investorů možná ví, že to s jejich návratností není moc dobré. Nejde ale o specifikum této společnosti, podobně na tom je například Komatsu. Jak vidíme z grafu, v podstatě už od roku 2012 v podstatě stagnují, i když letos nějaké zisky připsaly. Jde přitom o cyklické odvětví, které reaguje citlivě na vývoj globální ekonomiky. Akcie tedy nejsou z těch, které by nesly nízké (systematické) riziko, beta Deeru je na hodnotě 1,38 a požadovaná návratnost (na rozdíl od realizované) se tedy nachází výše, než u celého trhu.

Zdroj: FT

Co Deere nabízí investorům? Tržby dosáhly maxima v roce 2013. To samé platí o ziscích. Návratnost investic je na 6,6 %, ale návratnost vlastního jmění se nalézá na neuvěřitelně vysokých 27 %. Ne všechny vysoká čísla by v nás ale měla vzbuzovat radost a toto je ten případ – z 6,6 % ROI to na 27 % ROE jde vytáhnout jen velkou finanční pákou.

Zdroj: FT

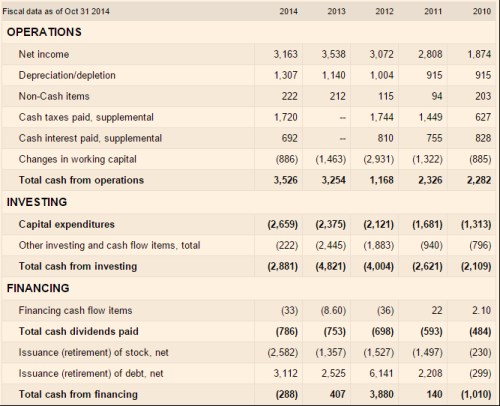

To, co Deere pro akcionáře vytváří, se nedozvíme ani tak z tržeb a zisků, jako z toku hotovosti. Vyjma roku 2012 dokázala firma pokrýt své investice do provozních aktiv provozním tokem hotovosti. Rozdíl mezi nimi ale ani zdaleka nedosahuje proporcí jako u klasických strojků na peníze. Navíc si můžeme povšimnout, že investice (CapEx) jsou už řadu let výrazně vyšší, než odpisy. Tok hotovosti po CapEx je tak výrazně nižší než ziskovost firmy a zde bychom tedy měli být obzvláště opatrní při používání různých na zisku založených násobcích.

Zdroj: FT

V roce 2014 generovala firma po CapEx asi 900 milionů dolarů, z toho vyplatila 790 milionů na dividendách. K tomu ale provedla odkupy ve výši 2,6 miliard dolarů, takže si samozřejmě musela výrazně pomoci navýšením dluhu. To činí už čtyři roky. Takže tu po nějaké době máme opět společnost, jejíž tok hotovosti po investicích nestačí ani náhodou na pokrytí toho, co vyplácí akcionářům (podobně zarážející mustr má i Cat). Takto by se mohla chovat i firma, která se snaží o optimalizaci své kapitálové struktury. Konkrétně firma, která má příliš nízký dluh a snaží se zvýšit svou hodnotu tím, že ho navýší na optimální hodnotu (kterou je mimochodem dost těžké určit). Je Deere takovou společností?

Čistý dluh společnosti se na konci minulého roku pohyboval na 26 miliardách dolarů. EBITDA se nalézala na necelých 7 miliardách dolarů. I zapomenu, že CapEx výrazně převyšuje odpisy (EBITDA je tedy „uměle“ vysoko), poměr čistého dluhu k EBITDA není nijak konzervativní. Deere se tak z mého pohledu snaží o masivní vracení peněz akcionářům, cenu akcie to ale nahoru moc nedostává. Spíše tím brání jejímu poklesu. V této snaze ale zašel už dost daleko a je otázka, co se stane, až přijde explicitní uznání toho, na co společnost skutečně má. Což se v době masivních odkupů týká více společností a „přetvářkových“ akcií.

Zde mi tedy není úplně jasné, jak pan Buffett uvažoval. Možná ho zlákal poměr cena/hodnota. Jestli tomu tak skutečně bylo, se nedozvíme, můžeme se ale podívat na to, jak je to s valuací nyní. Vezmeme-li za vodítko ono cash flow z roku 2014 (a to je optimismus), muselo by s požadovanou návratností kolem 9,3 % růst dlouhodobě o 6,4 %. V roce 2020 by tak firma měla generovat po CapEx (respektive pro akcionáře) asi 1,220 miliard dolarů. Takový vývoj je minimálně s ohledem na historická čísla poměrně výzvou. Snad jen pokud je někdo komoditním býkem (a týká se to zejména s půdou spojených komodit), tato laťka mu může spíše připadat jako výsměch potenciálu celé firmy. A výše uvedený mustr cash flow mu tak také vrásky nedělá. Konec konců, pokud někdo nemůže nakupovat pole, může nakupovat akcie firem, které vyrábějí něco, co tato pole zúrodňuje. I když se zdá, že tento nápad už před ním mělo hodně lidí.