V roce 2008 se zdálo, že končí finanční svět tak, jak ho známe. Investiční banky se stoletou historií padaly jak přezrálé hrušky a panika se šířila i na ostatní finanční domy. Nakonec zakročila americká vláda, jejíž „chytrý“ tah znárodnit finanční instituce napodobily státy po celém světě. Napsáno o této době toho bylo mnoho. Připomínám to jen proto, že v roce 2008 by málokoho napadlo, že finanční svět bude v roce 2015 vypadat tak dobře jako dnes.

Velký podíl na tom mají centrální banky, které napumpovaly ohromné množství likvidity na finanční trhy. Tato praxe stlačila úrokové sazby na historická minima, což vyústilo v nafouknutí cen fixně úročených investic – nejvíce u bezpečných státních dluhopisů, ale výrazně také u podnikových a spekulativních dluhopisů. Viditelně se zvýšilo ocenění akcií a nemovitostí. Americké akciové indexy dávno překonaly historická maxima a ceny domů, které se v krizi propadly o více než čtvrtinu, jsou nyní skoro zpátky na vrcholu z roku 2007. Vliv na reálnou ekonomiku byl však omezenější, jak nám dokazují například čísla o celkových příjmech domácností.

Předražených aktiv je celá řada, ale dnes se konkrétněji zaměříme na trh korporátních dluhopisů. Nedávno jsem v New Yorku navštívil investiční konferenci (co jiného bych také dělal o dovolené), jejímž hlavním tématem byly právě investice do podnikových dluhopisů. Hlavním řečníkem byl Profesor Dr. Altman - otec renomovaného Z-skóre, které hodnotí kreditní riziko společností. Dotazem pro Dr. Altmana bylo to, kde se podle něho, jakožto jednoho z největších odborníků na tuto problematiku, v současné době nachází trh podnikových dluhopisů. Altmanova odpověď, na kterou všichni zúčastnění trpělivě čekali, zněla takto: „the credit market is in the eighth inning“, tedy v osmé směně. Kolegové okolo mě s porozuměním přikývli. Pro mě, jako Evropana a absolutního ignoranta baseballu, toto přirovnání vůbec nic neříkalo. Až později jsem se dozvěděl, že baseballový zápas se hraje na 9 „innings“. Aha, takže kreditní cyklus, tedy pokles výnosů a růst cen, se nachází blízko svému konci, ale stále představuje nějaký potenciál. Tento názor mě nijak nepřekvapil. Říkají to prakticky všichni, jen přirovnání se liší.

Trh podnikových dluhopisů se jako celek popisuje obtížně, protože dluhopisy se liší podle mnoha faktorů: emitent, splatnost, seniorita, ratingové hodnocení, zajištění, vestavěné opce a právní aspekty. Přesto se dá obecně konstatovat, že kreditní trh zažívá báječné období. Nízké výnosy zpravidla vedou k nižšímu počtu bankrotů následkem klesajících úrokových nákladů. Průměrné procento firem v platební neschopnosti (default rate) od 70. let minulého století přesahuje 3 %, od 80. let to je dokonce blízko 4 %. V letošním roce se toto číslo blíží 1 %. Výrazně podprůměrné hodnoty jsou patrné již od roku 2009. Také objem prostředků získaných zpět z dluhopisů společností v platební neschopnosti (recovery rate) je dnes nad dlouhodobými průměry. Zároveň Z-skóre je podle Altmana o něco vyšší (lepší) než v roce 2007 nebo 2012. Na jednu stranu se v posledních letech zvýšilo zadlužení společností díky tomu, že firmy využívají levnější financování, na druhou stranu vzrostla ziskovost díky zlepšující se ekonomické situaci.

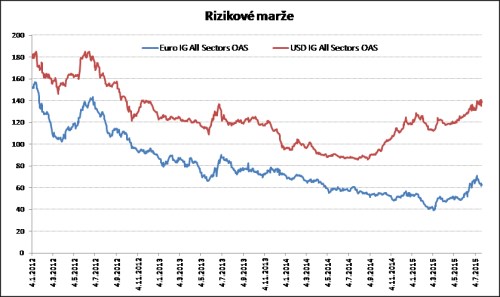

Když se podíváme na průměrnou cenu kontraktů CDS (credit default swaps), které fungují jako pojistka proti kreditnímu selhání, shledáme, že cena tohoto pojištění v posledních letech výrazně klesla. Podobné je to s rizikovými maržemi na dluhopisech. V roce 2006 a 2007 však byly marže i CDS kontrakty ještě níže, z čehož se tedy odvozuje, že mají ze současných úrovní stále kam klesat. V tomto období však investoři podceňovali rizika, o čemž jsme se draze přesvědčili.

Vlivem nízkých úrokových sazeb si firmy půjčují na kapitálových trzích velmi levně. V USA ale již vidíme v posledních měsících posun výnosů směrem nahoru jak v důsledku ukončení kvantitativního uvolňování a očekávání zvyšování sazeb Fedem, tak rozšiřování rizikových marží převážně na komoditně zaměřených společnostech. V Evropě došlo k mírnému nárůstu kreditních marží až letos, a to hlavně kvůli obavám z odchodu Řecka z eurozóny a problémům na rakouském bankovním trhu. Řecko je krátkodobě vyřešeno a hlavně ECB v plném proudu nakupuje evropské dluhopisy, čímž stlačuje tržní úroky. Rozpětí mezi americkými a evropskými výnosy by se mělo rozšiřovat kvůli rozcházející se monetární politice.

Nízké sazby centrálních bank se promítají také do trhu vysoko úročených (rizikových) dluhopisů, tzv. high-yield. Tento trh dosahuje ve Spojených státech okolo 1,65 biliónu dolarů. Evropský trh je zhruba třetinový, zato rapidně roste. Výnosy na evropských spekulativních dluhopisech jsou v průměru nižší než na amerických, neboť ve Spojených státech jsou obecně úroky vyšší a velký podíl tohoto trhu představují energetické společnosti, které se v poslední době dostaly do problémů kvůli vysokému zadlužení a poklesu cen ropy.

Za poslední roky se dalo na dluhopisových trzích značně vydělat. Index rizikových korporátních dluhopisů (High-Yield) od začátku roku 2010 posílil o necelých 50 %, zatímco index bezpečnějších podnikových dluhopisů (Investment Grade) přidal v průměru 20 %. Za stejné období vzrostl globální akciový index MSCI All-Countries o 43 %.

I když se kreditní trh nachází alespoň ve vyspělém světě ve velmi stabilní kondici, znamená to bohužel pro řadu investorů, že investují za extrémně nízké úrokové sazby, které by za dané riziko ještě nedávno neakceptovali. Investoři se v poslední době intenzivně ženou za výnosy, kupují dluhopisy pochybnějších emitentů a/nebo investují do dluhopisů s delší dobou do splatnosti. Taková investice však přináší vyšší kreditní riziko a v případě delších dluhopisů i vyšší úrokové riziko, až zase výnosy půjdou nahoru. (Pozn.: Čím nižší úrok, tím vyšší cena dluhopisu, a naopak.)

Hlavní riziko pro současný trh přestavuje zvýšení úrokových sazeb, které je již delší dobu například avizováno ve Spojených státech. Řada firem využila příležitosti velmi nízkých sazeb a výrazně se zadlužila. Problém může nastat za několik let, až se budou muset refinancovat za daleko vyšší úroky a globální ekonomika nemusí být v tak dobré kondici jako dnes. Velmi příznivé finanční podmínky nebudou trvat věčně. Baseballový zápas tak vrcholí do samého konce a jen centrální banky mají moc poslat utkání do prodloužení.

Richard Stadler

Pozice: analytik ČSOB Asset Management

Autor působí jako akciový a kreditní analytik s regionální specializací na střední a východní Evropu s důrazem na ruský trh. Je součástí týmu strategické a analytické podpory pro fondy a ČSOB v regionu CEE. V minulosti působil ve společnosti ČSOB Investiční společnost v oddělení Vývoje produktů. Richard Stadler získal titul BA Financial Economics na Kingston University v Londýně a MSc Investment Analysis na Tilburg University v Nizozemí. Také je držitelem certifikátu CFA (certifikovaný finanční analytik).

Zajímáte se o fondy ČSOB Asset Management? Více informací ZDE