Poslední dny a týdny byly na vyspělých trzích (respektive jejich „blue chips“ částí) těžké asi hlavně pro držitele akcií společností a . O komoditách tu už delší dobu píšu v tom smyslu, že pro znatelný plošný obrat hovoří (v kontrariánském duchu) snad jen to, kolik medvědů se v tomto teritoriu vyskytuje. V tomto smyslu není chování akcií a jejích komoditních souputnic hodno hlubších zamyšlení. I přesto bych se s vámi ale na tuto společnost, jejíž akcie drtí investory už pět let (viz níže), rád podíval.

Zdroj: FT

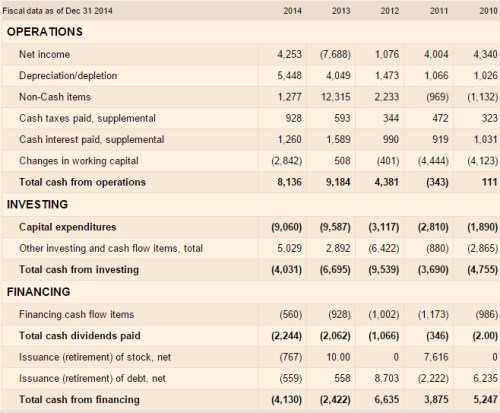

Mým cílem původně bylo podívat se na volný tok hotovosti a zamyslet se nad tím, jestli není současná cena akcií a tržní kapitalizace přece jen v rozporu s tím, co je společnost schopna generovat během celého komoditního cyklu. Při pohledu na tok hotovosti je ale jasné, že jde o příliš ambiciozní cíl, protože firma už dlouho žádné volné CF negenerovala. Přesněji řečeno, až na jednu výjimku firma už dlouho nedokázala generovat provozní cash flow v takové výši, aby pokrylo investice, respektive CapEx:

Zdroj: FT

Hra na předstíranou

Občas tu podobně jako dnes poukazuji na společnosti, které nepokrývají své investice svým provozním cash flow. A někdy dokonce stále vyplácí dividend (Glencore na tom byla dokonce tak „dobře“, že je razantně zvyšovala). Pokud je nepokrytí investic vnitřními zdroji přechodný jev, je vše v pořádku. Pokud ale firma čelí strukturálním problémům (vnitřním a/nebo vnějším), jde o nebezpečné předstírání stability, které končí přesně tam, kam se dostala . Poučení z vývoje jejích akcií není vůbec v tom, že jsme měli lépe předpovídat komoditní cyklus (po bitvě je zde každý generál). Spočívá v tom, jak důležitý je alespoň základní pohled na tok hotovosti a na to, v jaké proporci je provozní tok hotovosti, investice a popřípadě dividendy. Jiným podobným příkladem, na který jsem tu upozorňoval už před hodně dlouhou dobou (tj., ještě před známými skandály), bylo . To k celé hře na dividendovou předstíranou ale nakonec přidávalo ještě masáž účetnictví.

Podívejme se na to, kam dospěla tato předstíraná finanční síly u - úročené dluhy dosáhly ke konci posledního zveřejněného čtvrtletí asi 50 miliard dolarů, hotovost asi 6,8 miliard dolarů. EBITDA minulého roku se dostala na necelých 10 miliard dolarů, takže poměr čistého dluhu k EBITDA 2014 dosahuje více než čtyř. Což by bylo hodně i u necyklických utilit, o cyklické komoditní společnosti nemluvě. Snad na každou společnost někdy dolehne těžké období, na trhu se nedaří, něco nevyjde, apod. Je dost dobře možné, že se domnívala, že se situace na komoditním trhu v dohledné době zlepší. Ale je faktem, že během posledních pěti let dovedla provozním tokem hotovosti pokrýt svůj CapEx jen jednou a to v roce 2012. Snažit se v takové pozici potěšit investory dividendami je jen uspíšením pádu. A není v těchto snahách jediná – viz některé jiné příspěvky v této sérii.

Výhled

Jak jsem předeslal, určit nějaké standardizované volné CF, které by tato firma mohla generovat, je věštěním z křišťálové koule. Následující čtvrtletí nám moc nepomohou, protože firma pravděpodobně podnikne řadu mimořádných kroků – bude refinancovat, prodávat aktiva, omezovat náklady a investice. Zda je cena akcie stále příliš vysoko, či už příliš nízko, nevím a podle mne na to nelze ani mít pevný názor.

Co vím, je to, že „nejlepším lékem pro nízké ceny komodit jsou nízké ceny komodit“. Dá se to říci i tak, že restrukturalizace je i její nepřímou záchranou – nejenže by měla přímo podpořit tok hotovosti, ale přispěje k celkovému snížení investic v odvětví a to by se mělo za čas projevit vstupem do nového cyklu. Nejde tedy ani tak o to, „zda“ k tomuto vstupu dojde, ale „kdy“ se tak stane. Pokud bude ještě existovat, bude se to snad týkat i jejich akcií.