Minulý týden bylo zveřejněno, že „světová pivovarnická jednička Anheuser-Busch InBev, do jejíhož portfolia značek se mimo jiné řadí Stella Artois, Budweiser nebo Corona se dohodla na koupi svého menšího rivala , majitele Plzeňského Prazdroje ... nakonec souhlasil s nabídkou na převzetí většiny akcií ve výši 44 liber za akcii v hotovosti“. Pro další informace viz „AB InBev a se konečně dohodly! Akcie +9 %“.

První graf nám dává hezkou perspektivu toho, k čemu by mohlo dojít. Větší (podle celkové hodnoty firem) byly pouze transakce Vodafone – Mannesmann v roce 1999 a Comm – Wireless. AB – SAB je pak o něco větší než AOL – Time , – Lambert a – :

Zdroj: FT

M&A bývají velkým hybatelem cen na akciových trzích. Vzorec je často takový, že akcie firmy kupované z transakce těží, zatímco akcie firmy kupující čelí určité skepsi. Takový mustr by odpovídal tomu, že akciový trh mívá často obavy, že akvizice je přeplacená a tudíž dochází k transferu hodnoty od akcionářů kupujícího k akcionářům kupovaného. Připomeňme si, že AB nabízel 15. září za akcii SAB 38 liber. Nabídka se 22. září zvedla na 40 liber, 7. října na 42,15 liber, 12. října na 43,5 libry a 13. října na 44 liber. Jak se konkrétně vyvíjely ceny akcií na burze?

Během prázdnin dostaly pivní akcie dost velkou ránu – akcie AB si v srpnu odepsala 10 %, akcie SAB na tom byla v podstatě stejně. Takový také prošel letní korekcí, ta ale byla slabší a zhruba odpovídala korekci amerického trhu. Vývoj obou akcií SAB a AB pak byl ještě několik týdnů v podstatě stejný. A pak začaly chodit popsané nabídky. Rozdíl v následné reakci je jasně patrný: Akcie SAB vystřelily prudce nahoru. Akcie AB měly až do konce září co dělat, aby se udržely nad letními minimy, pak se ale i ony vydaly směrem nahoru. Na jednu stranu se tedy u nich nedá hovořit o nějakém návalu pesimismu, který by kvůli transakci poslal akcii do kolen. Ale nějaké nadšení také těžko hledat.

Zdroj: FT

Co říká fundament?

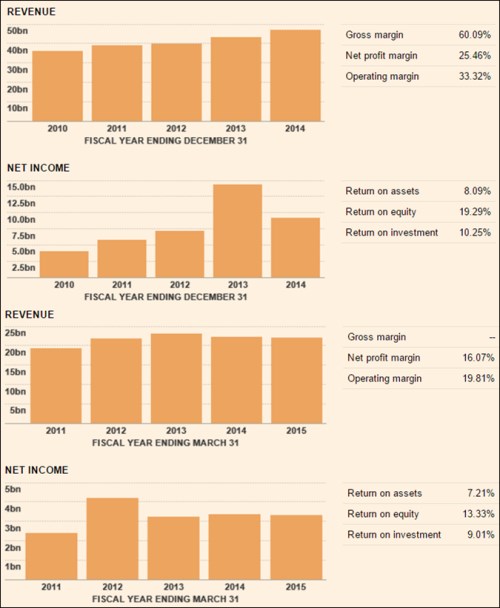

Ve zbytku tohoto příspěvky a v příspěvku následujícím bych se rád podíval na fundament a valuaci obou firem. Mimo samotné transakce i proto, že (jak bylo popsáno výše) už několik měsíců čelí pivovary velké tržní volatilitě. První dva grafy z následující čtyřky popisují vývoj tržeb a ziskovosti AB, druhé dva SAB.

První pivovar je schopen dosahovat relativně stabilního růstu tržeb a pokud dáme stranou výjimečný rok 2013, v souladu s trendem rostou i zisky. SAB je na tom v tomto ohledu o něco hůře, tržby po roce 2013 klesají a zisky stagnují. Zajímavé je porovnání marží: Marže na úrovni provozního zisku se v případě AB pohybuje na 33 %, SAB dovede z tržeb dostat asi jen 20 % na provozním zisku. Rozdíl je to tedy dost velký. Pokud se podíváme na marži na úrovni čistého zisku (do které ale promlouvá mimo jiné i rozdílné zadlužení a zdanění), je na tom AB opět výrazně lépe: Z tržeb na čistém zisku dostane asi 25 %, zatímco u SAB to je asi 16 %.

Zdroj: FT

Akvizice a fůze jsou obvykle doprovázeny slovy o strategických krocích, úsporách, synergiích a podobně. Někdy se očekávání naplní, někdy ne. U výrobních firem by obecně měla být pravděpodobnost úspěchu vyšší, u služeb to bývá složitější. Jinak řečeno, fůzovat stroje je lehčí, než fůzovat lidi. Zde je jasné, že pokud by se AB povedl byť jen částečný posun SABu na ziskové standardy AB, znamenalo by to významnou „tvorbu hodnoty“. Na druhou stranu je ale jasné, že marže nejsou dány jen nákladovou efektivitou, ale také prodejními cenami. To jest pozicí piva/značek, či nápoje na trhu a v očích zákazníků. A v naší pivní kultuře víme o optimalizaci pivních vertikál své (i když jeden velký pivovar tvrdí, že to víme špatně).

Ještě si všimněme, že AB je na tom lépe i co se týče návratnosti vlastního jmění. Jeho ROE dosahuje téměř 20 %, zatímco ROE SAB je na úrovni 13 %*. Tato čísla můžeme (orientačně) porovnat s požadovanými návratnostmi. AB má betu ve výši 0,81 a SAB ve výši 0,91. Požadovaná návratnost by se tak u akcií první firmy měla pohybovat kolem 6,3 % a u druhé 6,8 %. Z toho je jasné, že ROE se pohybuje vysoko nad těmito návratnostmi. Jde jen o přibližné měřítko tvorby akcionářské hodnoty (lepší je pro měření návratností používat volný tok hotovosti). Ale i tak to vypadá, že při všech konkurenčních tlacích nemají megapivovary problém s pokrytím nákladu kapitálu, který je do nich investován.

Jak jsem uvedl výše, příště bych se rád věnoval tomu, kolik peněz jsou firmy reálně schopny svým akcionářům generovat a jakou hodnotu tato hotovost (a tudíž i akcie AB a SAB) má.

*SAB má na rozdíl od ROE podobně vysokou návratnost investic jako AB. To při nižších ziscích SAB znamená jediné: SAB potřebuje mnohem méně kapitálu na generování jednotky zisku. Jinak řečeno, firma z hlediska návratnosti investic eliminuje nižší marže a zisky tím, že nezaměstnává tolik aktiv/investic. Při stejných ROI pak může mít AB vyšší ROE pouze díky tomu, že má větší finanční páku (i přesto je ale beta této firmy nižší). Ale to už jsou jen takové poznámky na okraj.