Před časem jsme zde přemítali o tom, zda se z vývoje na americkém akciovém trhu nakonec vyklube nějaký pořádný grizzly, či zda naopak půjde o pandu. S postupem času se obrysy šelmy začínají rýsovat přesněji a naštěstí to vypadá, že skutečně jde, či spíše šlo jen o pandu.

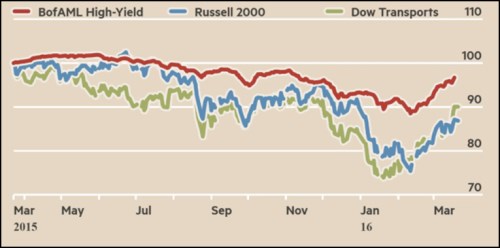

Následující graf ukazuje tři indikátory, které jsou často považovány za dobré vodítko dalšího vývoje na akciových trzích. Prvním z nich je vývoj na trhu s rizikovými dluhopisy (červeně). Jeho logika je jednoduchá – pokud roste chuť na riziko, klesají rizikové prémie a to by se mělo projevovat jak na trhu rizikových dluhopisů, tak na trhu akciovém.

Tyto dva trhy sice nemusí vždy jít ruku v ruce, protože firmy mohou mít relativně silné rozvahy (dobré pro dluhopisy), ale jejich růstový výhled nemusí být zářný (ne tak dobré pro akcie). Nejde o žádný teoretický koncept, celý Nový normál je charakterizován právě touto kombinací „silné rozvahy, ale utlumený růst“. To mimo jiné vede i k tomu, proč je tak ošemetné valuačně porovnávat výnosy korporátních dluhopisů a výnosy dividendové. Nicméně přes to vše je určitě dobrou zprávou, že „odpadní“ dluhopisy se v posledních týdnech vydaly směrem nahoru:

Zdroj: FT

Druhým indikátorem, který ukazuje, že nás asi navštívila jen panda (a už zase odešla), je index menších společností Russell 2000. Tento segment trhu také často reaguje s předstihem a konec konců celý rok 2015 ukazoval, že se něco zadrhlo. Počátek roku 2016 pak přinesl vrchol pesimismu, ale i zde se směr celkem rychle otočil směrem nahoru. V podstatě stejný je pak vývoj třetího indikátoru, kterým je index Dow Transport. U něj je logika opět jednoduchá – doprava citlivě a s předstihem reaguje na vývoj v ekonomice a to se promítá do cen akcií příslušných firem.

Wall Street už svou jízdu měla...

Při troše štěstí tedy pandy odešly, to ale neznamená návrat býka. Ani výše uvedené indikátory se při všem optimismu nedostaly ani blízko předchozích maxim. Americký korporátní sektor je navíc v ziskové recesi. Pokud by se ceny akcií měly vydat na další rally, musely by zisky začít opět růst. PE indexu SPX se totiž pohybuje kolem hodnoty 16,5, což lze jen těžko považovat za nějaký pesimismus a podle mne zde zdroj dalšího významného růstu nenajdeme.

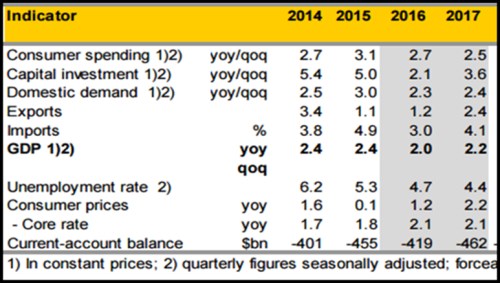

Začnou tedy korporátní zisky opět růst? Hodně zkrácenou, ale přece jen vypovídající odpověď poskytne následující tabulka s čerstvými projekcemi vývoje americké ekonomiky od . Stručně řešeno, tempo růstu by mělo letos dosáhnout 2 %, příští rok 2,2 %. Ekonomika tedy pojede pomaleji, než v předchozích dvou letech. Co je příčinou? Zejména slabší domácí poptávka.

Zdroj: Commerzbank

Klíčovým prvkem těchto a řady dalších projekcí je, že americká ekonomika se bude pohybovat stále více za hranicí svých kapacit daných trhem práce (v obrat míry participace se už moc nevěří). Nezaměstnanost by se tak měla v roce 2017 pohybovat jen na 4,4 %! Otázka tedy zní: Jak je v tomto prostředí pravděpodobné, že firmy dosáhnou zlepšení svých ziskových marží? Velmi málo – zespodu bude tlačit „práce“, z vrchu relativní útlum domácí poptávky. Po letech, kdy měla navrch Wall Street, nyní v tom lepším případě přichází doba, kdy bude mít navrch tzv. „Main Street“.