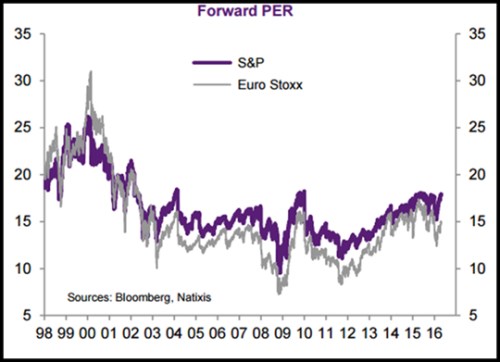

Valuace nám toho o vývoji a situaci na trhu řeknou často mnohem více, než pohled na ceny akcií a výše indexů. PE amerických akcií (index SPX) se po významné korekci z přelomu roku v posledních týdnech opět dostalo na poměrně dost vysoké úrovně. U evropských akcií byla korekce silnější, valuace se po ní úrovni předchozích maxim ani nepřiblížily, ovšem při pohledu do historie se také nacházejí na dost našponovaných úrovních:

Podívejme se ale na křivky a jimi popsaná čísla detailněji. Valuace, respektive PE, závisí na čtyřech faktorech: Poměru dividend a zisků, který se ovšem v kratším období moc nehýbe. A také na výši bezrizikových sazeb, výši rizikové prémie a očekávaném růstu zisků/dividend v budoucnu. Poslední tři proměnné se mohou znatelně hýbat i v rozmezí týdnů a dnů. Proč je tedy současná valuace tak vysoko?

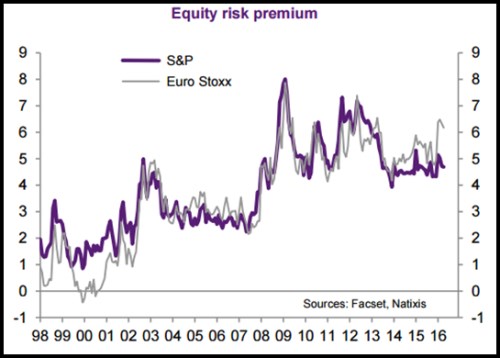

Jako okamžitá odpověď se nabízí celkově nízké bezrizikové výnosy a určitě jde o klíčový faktor. Proti němu by měl ale působit relativně utlumený růstový výhled - mizernému vývoji ziskovosti obchodovaných firem jsem se zde věnoval nedávno. A pak tu jsou ony rizikové prémie. Riziková prémie akciového trhu MRP je pro akademiky i praktiky někdy až bolehlavem, protože jí nelze objektivně pozorovat a měřit. Natixis jí odhadl na základě PE a zbylých proměnných (problém je při takovém postupu zejména se „správným“ očekávaným růstem). Výsledkem této snahy je následující graf:

Čím vyšší MRP, tím větší averze k riziku a tudíž požadovaná cena/prémie za něj. Pokud jsou ale prémie vysoko, je také teoreticky větší šance na budoucí růst valuací tažený poklesem MRP blíže ke standardu. A naopak – nízké prémie půjdou jednou pravděpodobně nahoru a valuace tudíž dolů. Odhady od Natixis konkrétně ukazují, že v současné době jsou prémie poměrně dost vysoko a to zejména v Evropě (ve srovnání s předkrizovými lety).

Pár dalších kapek růstu

To vše by znamenalo, že byť jsou současné valuace vysoko, mohly by mít další prostor pro růst tažený poklesem MRP. Nebo jinak řečeno, podle tohoto pohledu není ještě efekt nízkých bezrizikových sazeb do valuací plně promítnut, protože jej značně tlumí vyšší rizikové prémie. Celková požadovaná návratnost (bezrizikový výnos plus MRP) tak v pokrizových letech klesla méně, než bychom očekávali na základě pouhého poklesu bezrizikových výnosů.

Natixis jde ale ve své úvaze jinou, mnohem kreativnější cestou: Předpokládá, že investoři považují současné dlouhodobé sazby za neudržitelně nízké a do valuací promítají /správné“ vyšší bezrizikové sazby (konkrétně asi o jeden procentní bod vyšší než jsou současné výnosy desetiletých vládních dluhopisů). Odhadované rizikové prémie by pak byly nižší než ty prezentované v grafu. Podobná úvaha je samozřejmě možná, v podstatě ale říká, že akcioví investoři jsou ohledně dalšího vývoje na dluhopisových trzích chytřejší, než investoři dluhopisoví. Což je zábavné už proto, že praxe přitom velmi často ukazuje opak. Dluhopisoví investoři totiž z nějakého důvodu odhadují v mnoha případech další vývoj lépe, než ti akcioví. Výnosy dluhopisů tak nejednou slouží akciím jako poměrně dobrý předstihový indikátor (ne naopak).

Podle mne to nejsou bezrizikové výnosy, ale měnící se očekávaný růst, co je potenciální slabou stránkou čísel uvedených v druhém grafu. Pokud by se ale MRP skutečně stále držela nadstandardně vysoko, platí výše prezentovaná úvaha a delší období klidu by samo o sobě mohlo valuace zvedat. Jednoduše díky poklesu averze k riziku a následnému snížení MRP. Moc v tuto naději na vyždímání dalších kapek růstu z amerického trhu ale nevěřím. Spíše se domnívám, že z valuací už bylo vyždímáno vše, co lze alespoň trochu racionálně ospravedlnit. Řada je na ziscích a ty se zatím k ničemu nemají.