Americké trhy si v posledních letech vedly často znatelně lépe, než akcie evropské. Dvojnásob to platí o titulech cyklických. Ty, jak název napovídá, nejvíce odráží aktuální ekonomický vývoj a výhled. Pokud vezmeme za měřítko jejich pohyb od počátku roku 2013, americké cyklické akcie si nyní připisují více než 60 %, zatímco jejich evropské protějšky méně než 20 %. Z následujícího grafu je také zřejmé, že celkový mustr se u obou skupin aktiv dost podobá, evropské tituly mají „jen“ menší ochotu růst a zase mají větší ochotu klesat.

Výsledkem je zajímavý jev: Krátkodobě se oba trhy chovají téměř stejně, jejich malé, ale soustavné rozdíly se ovšem postupně načítají ve velký náskok USA:

Zdroj: FT

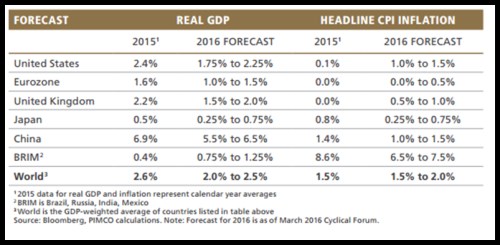

Co bude dál? Taktovku drží v ruce hlavně Fed, ale než se k němu dostanu, podívejme se na stále poměrně čerstvé globální projekce od Pimca. Ty jsou shrnuty v následující tabulce a mimo zemí BRIM můžeme neradostně konstatovat, že letošní očekávané růsty jsou v nejlepším případě zhruba na loňských úrovních. To mimo jiné znamená, že americká ekonomika by měla maximálně růst o 2,25 % a eurozóna (EZ) o 1,5 % (tj. obě pomalejším tempem než v roce 2015). Pokud tomu tak bude, tak váhání cyklických titulů v USA i EZ, které je z grafu v posledních měsících patrné, je tak asi maximem, co investoři dokážou z trhu dostat. A potenciální uzavírání mezery mezi oběma trhy nebude jednoduché i přesto, že ziskovost evropských korporací je na rozdíl od těch amerických stále pod předchozími maximy.

Zdroj: Pimco

Relativně pozitivní je naopak vývoj v zemích BRIM – tedy v Brazílii, Rusku, Indii a Mexiku (Čína je už příliš specifická na to, aby dovolila přežít akronymu BRIC). Minulý rok tento (stále dost nesourodý) celek BRIM rostl o 0,4 % (první dvojka ho táhla dolů, druhá nahoru). Pokud se naplní předpovědi Pimca, letos se může tempo růstu až ztrojnásobit. Posun sentimentu vůči EM je ale na akciových trzích už pár týdnů jasně patrný, takže určitě nejde o žádnou překvapivou úvahu a informaci. Pozitivní zpráva to ovšem je stále pro všechny trhy, protože právě země BRIM byly ještě nedávno zdrojem opodstatněných obav a to nejen z hlediska růstu, ale i systematického rizika globálního finančního systému. Možná čínská past ale zůstává (viz mé předchozí úvahy).

Taktovku drží Fed

S ohledem na výše uvedený makroekonomický vývoj kombinovaný s vyšponovanými valuacemi v USA a v menší míře i EZ a s utlumeným ziskovým výhledem je možnost nějaké udržitelné rally na vyspělých trzích stále dosti nepravděpodobná. Navíc se začíná poměrně jasně profilovat nový vzorec chování Fedu a reakce trhů na něj. Ten alespoň v dohledné době pravděpodobně trhy nepustí mnohem výše. Důvod je jednoduchý:

Pokud bude americká ekonomika sílit, Fed toho rychle využije na to, aby normalizoval sazby. Pro udržení sazeb na současné úrovni pak bude prostor pouze v případě znatelnější slabosti ekonomiky. Jinak řečeno, pokud se pacientovi trochu přilepší, bude z JIPky rychle propuštěn a zůstane na ní pouze, pokud mu bude znatelně zle. Možnost, že tam bude preventivně ležet i když mu bude lépe, ztrácí na pravděpodobnosti. Je velkou otázkou, zda je tento přístup z makroekonomického hlediska optimální, ale to nechme nyní stranou. Pro trhy to tak pravděpodobně znamená pokračování býkomedvěda.