Fed v listopadu roku 2018 oznámil, že proběhne hodnocení a analýza jeho přístupu k monetární politice. Podle Money and Banking je nejdůležitějším tématem samotné cílení inflace. Fed totiž od roku 2012 explicitně cílí inflaci ve výši 2 %, ale průměrná inflace se od tohoto roku pohybuje jen na úrovni 1,3 %. To budí obavy z poklesu inflačních očekávání, který by v současné době nulových sazeb vedl k růstu sazeb reálných. A následně k utažení finančních podmínek a podkopání snah o oživení ekonomiky. Fed nyní oznámil, že svůj přístup změní a bude pracovat s inflaci průměrnou. Jak tuto politiku hodnotí Money and Banking?

Money and Banking míní, že hlavní alternativou k dosavadnímu systému je právě cílení průměrné inflace. Pokud by tedy inflace klesla pod cíl, nový systém by vytvářel očekávání vyšší, než je 2% inflace, která by inflaci průměrnou vracela zpět na cíl. A naopak. Jestliže by inflace vzrostla nad cíl, očekávání by klesla pod něj, protože centrální banka by v průměru cílila stále 2% inflaci. Očekávání by se tak i v prostředí nulových sazeb pohybovala proticyklicky a zvyšovala by efektivitu monetární politiky jako celku.

Centrální banka by tak v novém systému vybrala určité časové období, za které by se snažila dosáhnout v průměru cílené inflace. Nedocházelo by tedy k tomu, že inflace v předchozích letech by byla irelevantní a centrální banku by zajímala jen inflace současná. Monetární politika by musela být nastavena tak, aby současná inflace vyvažovala předchozí odchylku od průměru. Money and Banking dává za příklad zmíněný vývoj po roce 2012, kdy se inflace v průměru pohybovala 0,7 procentního bodu pod cílem. Ten se ale nezměnil a byl stále na 2 %. V novém systému by se naopak zvedal tak, aby eliminoval nižší inflaci z předchozích let.

Další alternativou je cílení cenové úrovně, kdy centrální banka stanoví svůj inflační cíl podle toho, jak se ceny drží dlouhodobého růstového trendu. Jde tedy o systém cílení průměrné inflace, aniž by bylo definováno konkrétní časové období, ke kterému se průměr počítá. Centrální banka se v něm snaží o eliminaci všech předchozích propadů pod cíl a pohybů nad cíl tak, aby se ceny pohybovaly na trendu. Ekonomové podle portálu tento systém prosazují proto, že pokud si získá důvěryhodnost, bude mít schopnost snižovat reálné sazby i v prostředí nulových nominálních sazeb.

Money and Banking ale také zmiňuje, že v systému cílení průměrné inflace či dokonce cenové hladiny může nastat situace, kdy by centrální banka měla snížit cenovou hladinu (tedy nejen inflaci). To je podle portálu důvod, proč centrální banky tento systém nepoužívají. Pravděpodobnost toho, že by centrální banka musela záměrně vyvolat deflaci, přitom roste s délkou období vybraného jako základ pro průměrný inflační cíl. Ben Bernanke tak navrhoval, aby se během boomu cílila inflace a během útlumu cenová úroveň, ale Money and Banking tvrdí, že takovou strategii by bylo těžké komunikovat a vysvětlit veřejnosti.

Money and Banking tvrdí, že Fed tak nakonec mohl jen „vylepšit svou komunikační strategii“ a snažit se zvednout inflaci po nějakou dobu mírně nad 2 %. Šlo by o „flexibilní cílení průměrné inflace“, které by mělo výhody úplného cílení průměru a také současného systému. V praxi by to nyní podle portálu znamenalo, že by Fed cílil inflaci v rozmezí 2 – 2,5 %. I tak by ale podle portálu trvalo nějakou dobu, než by si veřejnost a finanční trhy zvykly a naučily se odhadovat, co by tento posun znamenal z hlediska budoucí inflace, uzavírá Money and Banking.

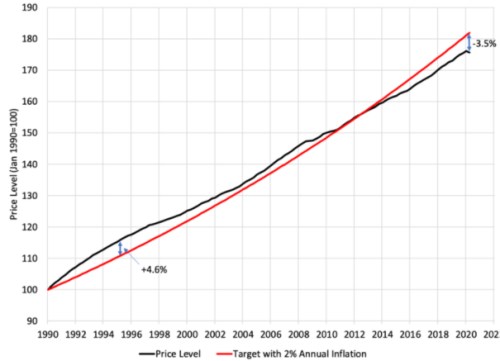

Následující graf ukazuje, jak by se vyvíjela cenová úroveň v USA od roku 1990 v případě, že by byl soustavně naplňován inflační cíl ve výši 2 %. Černá křivka ukazuje skutečný vývoj cenové úrovně:

Zdroj: Money and Banking