Globální krizi roku 2008 doprovázel jeden významný jev – růst úspor. A ten podobně jako vývoj v roce letošním vyvolal opětovný zájem o „paradox úspor“, o kterém hovořil Keynes. Tento paradox se týká toho, že růst úspor nemusí v některých situacích vést k vyšším investicím. Naopak, pokud dojde k růstu obav a právě tyto obavy jsou důvodem k vyšším úsporám, jde o vývoj, který je pro ekonomiku negativní. Znamená totiž útlum spotřeby a následně ekonomické aktivity. Na stránkách VoxEU tento mechanismus připomínají Victor Degorce a Eric Monnet s tím, že současná pandemie sebou přinesla masivní zvýšení úspor. V EU se jejich míra u domácností posunula z 12,5 % na 17 % a opět je jasné, že výsledkem nejsou vyšší investice a ekonomický růst.

Ekonomové tvrdí, že Keynes by pravděpodobně současný vývoj viděl podobně jako situaci v roce 1931. Tehdy podle něj lidé věřili, že to nejlepší, co mohou udělat „pro sebe i svého souseda“ a pro zlepšení stavu ekonomiky, je zvýšit své úspory. Jenže „pravda byla přesně opačná a toto chování ekonomiku poškozovalo“. Degorce a jeho kolega k tomu dodávají, že empirický výzkum týkající se tohoto jevu je stále překvapivě omezený a studie zabývající se Velkou depresí „nenabízí důkazy, že Keynesova intuice byla správná“.

Keynesiánské vysvětlení vývoje ve třicátých letech tedy klade důraz na růst úspor a pokles spotřeby domácností, ale „žádný statistický výzkum neukazuje na růst úspor tažený rostoucími obavami“. Hovoří se sice o tom, že domácnosti hromadily hotovost, ale odhady týkající se změn v zásobách hotovosti jsou vzácné a nijak se nevztahují k jiným formám úspor. Jinak řečeno, dostupnost dat značně omezuje naši schopnost poznat, jak tomu ve třicátých letech skutečně bylo s úsporami domácností.

Degorce se zamýšlí, zda tento problém nejde vyřešit tím, že by se analýza zaměřila na finanční instituce, které v té době mohly velmi pravděpodobně sloužit jako jeden z hlavních kanálů úspor. Těmi mohly být spořitelny, které měly různé právní formy a podnikatelské modely, ale „střadatelé je rozlišovali od tradičních komerčních bank“. Vnímali je ne jako banky, které se zaměřují zejména na poskytování úvěrů, ale jako společnosti, které primárně zajišťují bezpečí vkladů.

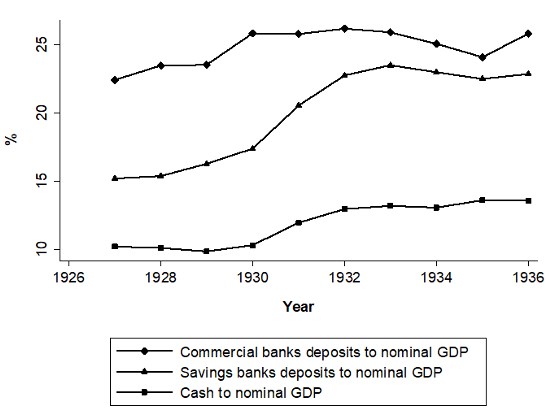

Následující graf ukazuje odhadovaný vývoj poměru hotovosti k nominálnímu produktu (spodní křivka), depozit ve spořitelnách k produktu a depozit v komerčních bankách:

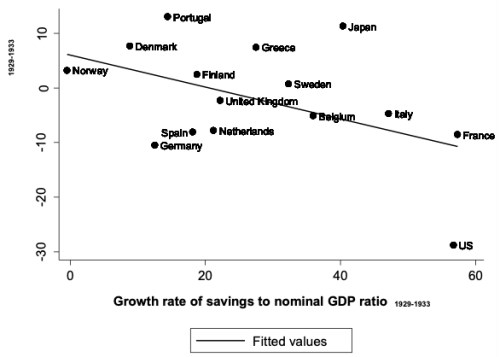

Data použitá v grafu se týkají 22 zemí, které v roce 1930 generovaly asi 75 % světového produktu. A potvrzují, že na počátku třicátých let skutečně došlo k růstu vkladů, a to zejména do spořitelen. Ekonomové podotýkají, že to ale ještě nepotvrzuje Keynesovu teorii, podle které dochází v podobných situacích k růstu úspor, které ale nevedou ke zvýšeným investicím a jsou z hlediska celé ekonomiky naopak kontraproduktivní. Druhý graf tak porovnává změnu v míře úspor (osa y) a změnu produktu v letech 1929–1933:

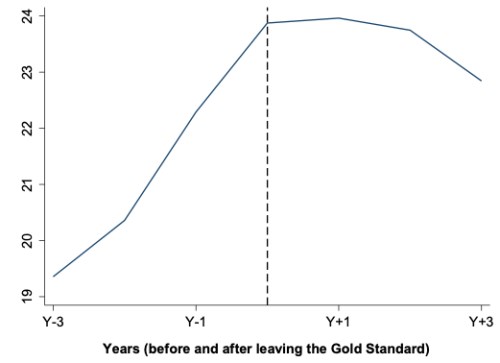

Nalezená negativní korelace již podle ekonomů dokazuje, že Keynes se skutečně nemýlil. V situacích, kdy nastává bankovní krize, přitom nacházíme naopak korelaci pozitivní, což ekonomové vysvětlují tím, že taková krize snižuje příjmy a úspory a zároveň i investice. Ve třicátých letech přitom řada vlád na horšící se ekonomickou situaci reagovala opuštěním zlatého standardu. Následující graf ukazuje, že zatímco před tímto krokem vklady v bankách a spořitelnách rostly, po něm v průměru klesaly, takže domácnosti jej vnímaly jako posun směrem k uklidnění situace a ke stabilizaci:

Degorce a jeho kolega tedy vše interpretují s tím, že jasný posun k proticyklické politice byl základní podmínkou pro uklidnění domácností a snížení jejich snahy o zvyšování preventivních úspor. Situace se ale k normálu nevracela nijak rychle, což ukazuje třeba i analýza Eichengreena. V USA „vyšel první pokus o vycouvání z akomodační politiky draze“.

Zdroj: VoxEU