Na trhu je několik „A“ firem, kolem kterých se točí většina pozornosti všech zainteresovaných. , , ... Pak je tu dlouhá řada „B“ firem – fundamentálně silných, ale mediálně ani zdaleka ne tolik zajímavých. Kolem nich se totiž netočí tolik vizí, snů a příběhů. , , utility, telekomunikace...Včera jsme tu také trochu uvažovali o těch, kterým se říká zombie společnosti, tedy Z-firmy. Nemám ale výraz zombie moc rád a jedním z důvodů je to, že řadě společností může křivdit. Detailnější a nepaušalizující pohled totiž ukazuje, že může jít o C-firmy, které se sice nachází v problémech, ale nejsou Z a mají slušnou šanci dostat se do B-týmu. A třeba potěšit i své akcionáře.

Známý je za poslední rok asi 35 % v plusu, tedy výrazně nad celým indexem SPX. Výrobce barbín a řady dalších hraček má nyní kapitalizaci ve výši asi 5,4 miliard dolarů. V roce 2016 vydělal na provozním zisku asi 500 milionů dolarů, jeho úrokové náklady dosáhly asi 95 milionů dolarů, pokryl je tedy cca pětkrát – z tohoto pohledu tehdy zdravá, prosperující firma. Pak ale přišly dva roky provozní ztráty s úrokovými náklady pohybujícími se na 105 a pak 185 milionech dolarů. V roce 2019 se provozní zisk překlopil do mírně černých čísel, ale úrokové náklady se dostaly na 200 milionů dolarů.

Z tohoto pohledu tedy již roky Z-firma, která by podle některých paušalizujících pohledů měla zkrachovat a udělat prostor jiným. Navrhuji ale trochu jiný pohled. V podobných případech je totiž hodně významné (i) jak je to s tokem hotovosti (na rozdíl od hodně účetní položky, kterou jsou zisky) a (ii) jak je to se skutečnou konkurenceschopností a životaschopností firmy. Může totiž lehce dojít k tomu, že nemalá část aktivit firmy má stále svůj prostor, ale dolů jí táhne její kapitálová struktura, která byla z toho, či onoho důvodu „stavěna“ nevhodným způsobem. Jak je tomu u Mattelu?

Pohled na tok hotovosti této firmy ukazuje, že její provozní cash flow bylo v roce 2019 180 milionů dolarů v plusu, v předchozích dvou letech necelých 30 milionů dolaru v záporu. Ač to tak podle názvu nevypadá, tak provozní tok hotovosti v sobě již odráží úrokové náklady, či přesněji řečeno výdaje. Po této položce a i po investicích byla firma v roce 2019 hodně v plusu a zásoba její hotovosti v rozvaze vzrostla. V roce 2017 tomu tak nebylo, firma si pomohla zvýšením dluhů, v roce 2018 zase zafinancovala negativní volný tok hotovosti ze zásoby hotovosti v rozvaze. Dividendy naštěstí přestal vyplácet v roce 2017. V posledních dvou letech pak toku hotovosti (relativně k ziskům) výrazně pomáhá to, že investice se nachází znatelně pod odpisy.

Co se týče toku hotovosti, tady vidíme dva, tři těžké roky, ale nástup na obrat. Jaké škody byly na rozvaze doposud napáchány? Poměr čistých dluhů k EBITDA pak podle Marketscreeneru letos dosáhne asi 3,6, což není málo, ale o krizi nejde. A podle projekcí by se měl do dvou let dostat na hodnotu dvě.

Hodnota hraček

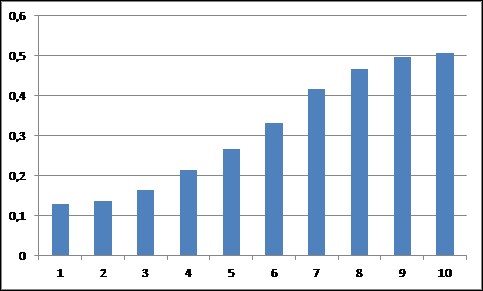

Jak je to nyní s valuací Mattelu? Vezměme si scénář, kdy firma příští rok po investicích vydělá to, co za posledních 12 měsíců. Do deseti let změní/modernizuje své produktové portfolio a po deseti letech se vše stabilizuje tak, že tržby a tok hotovosti porostou s inflací, tedy o 2 % ročně. Do deseti let by pak podle mých hrubých kalkulací musel na ospravedlnění své kapitalizace dosáhnout následující úrovně volného toku hotovosti, či přesněji řečeno toku hotovosti, který by byl k dispozici akcionářům:

Mattel by se tedy musel se svým FCF dostat na úroveň 0,5 miliardy dolarů. To by samozřejmě bylo výrazné zlepšení ve srovnání s tím, cos e dělo v posledních letech. Jaime M. Katz z Morningstar tvrdí, že má „ty správné distribuční kanály“ a díky tomu se jeho hračky mohly dostávat i během pandemie do rukou zákazníků. Analytička pozitivně hodnotí třetí čtvrtletí a hovoří o tom, že hlavní produktové značky mají stále svou hodnotu. Což se projevuje třeba tím, že prodeje barbín vzrostly o 29 %, Hot Wheels o 7 %. Podle analytičky je pak akcie dokonce podhodnocená.

Trend, nebo cyklus?

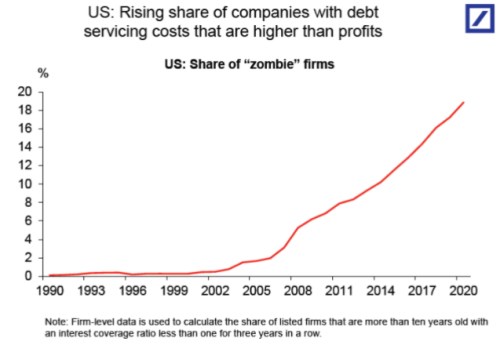

Jak jsem tedy naznačoval v úvodu, s oním Z slovem bychom podle mne měli být opatrnější a třeba ukazuje, proč. Podobně podle mne vlastně vyznívají třeba následující dva grafy, které se na věc dívají seshora. První popisuje podíl Z-firem v USA, definované jsou jako ty, které mají náklady dluhové služby nad provozními zisky minimálně po tři roky (Mattel by tam tedy měl být):

Zdroj:

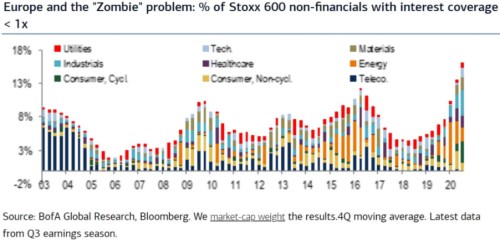

První graf od DB tedy ukazuje nepěkný nástup na víceméně necyklický trend. Druhý graf je od BofA, týká se Evropy a data v něm jsou vážena kapitalizací. Bere tedy do úvahy to, jak velké jsou firmy, které v danou dobu nepokrývají své úrokové náklady provozním ziskem. Jestli to tedy správně vnímám, tak jde spíše o podíl na celkové velikosti firemního sektoru. Zde naopak vidíme značnou cykličnost a docela znatelelné posuny mezi odvětvími. Všimněme si například, jak s posledními dvěma výstupy hýbe energetika. A současný růst zase výrazně táhne průmysl:

Zdroj: