Společnost PFNonwovens, obchodovaná na pražské burze aktuálně na úrovni 778 korun za akcii, dnes ráno zveřejnila návrh rozhodnutí o schválení nuceného přechodu účastnických cenných papírů společnosti na hlavního akcionáře. Jaké možnosti nyní mají stávající akcionáři a jaký je pohled analytika Patria Finance?

Návrh rozhodnutí valné hromady per rollam, zveřejněný PFNonwovens dnes ráno před otevřením trhu, obsahuje v hlavních bodech určení, že hlavním akcionářem je PFNonwovens Holding, rozhodnutí o přechodu vlastnického práva ke všem účastnickým cenným papírům vydaným společností vlastněným jinými než vlastníky cenných papírů než hlavním akcionářem na hlavního akcionáře a potvrzení protiplnění ve výši 719,50 Kč/akcie. Dále stanovuje v rámci nuceného přechodu cenných papírů povinnost reakce každého původního vlastníka účastnických CP do 14 dnů ode dne účinnosti. Plné znění dokumentu je k dispozici na stránkách společnosti zde.

Jaké možnosti má stávající minoritní akcionář? V zásadě tři standardní pro každou analogickou situaci. „Stávající minoritní akcionář PFNonwovens má v podstatě tři možnosti, jak se k nadcházejícímu procesu vytěsnění postavit. Za prvé: Může prodat akcie na burze před samotným vytěsněním, což znamená aktuálně za příznivějších podmínek při tržní ceně 778 Kč vůči protiplnění na ceně 719,50 Kč/akcii. Za druhé: Nechá se majoritním akcionářem vytěsnit při daném protiplnění a nebude podnikat žádné další kroky, což by i vzhledem k předchozímu bodu nemuselo být ekonomicky racionální. Za třetí: V případě, že nesouhlasí s výší protiplnění v rámci vytěsnění, tak se nechá majoritním akcionářem vytěsnit při vytěsňovací ceně 719,50 Kč/akcii a následně se může soudní cestou proti ceně vytěsnění bránit,“ shrnuje analytik Patria Finance Michal Křikava.

Na trhu jsou viditelné skupiny menšinových akcionářů a dalších drobných akcionářů, navázaných případně kolem nich, kteří spadají do třetí skupiny, tedy nespokojené s nabídnutou výší protiplnění. „Třetí bod je zároveň odpovědí na častou otázku našich klientů, jak si vysvětlujeme cca 8% prémii u akcií PFNonwovens na trhu ve vztahu k ceně vytěsnění, se kterou je často konfrontován makléřský tým Patrie,“ doplňuje Michal Křikava. „Domníváme se, že pro minoritní akcionáře společnosti, kteří nesouhlasí s podmínkami vytěsnění a jsou rozhodnuti se proti nim bránit soudní cestou, představují nákupy akcií společnosti za vyšší tržní kurz vůči vytěsňovací ceně zaplacení jakési „opční prémie“ s limitovanou ztrátou (danou rozdílem mezi nákupní cenou a obdrženým protiplněním) a potenciálně výrazně vyšším zhodnocením v případě úspěchu žaloby proti podmínkám vytěsnění,“ uvádí analytik Patria Finance.

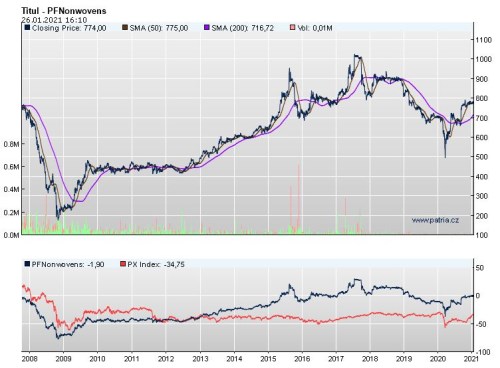

Graf dlouhodobého vývoje titulu PEGAS CP na pražské burze (Kč/akcie):

Výše protiplnění při vytěsnění 719,50 Kč na akcii je o 29 % nižší oproti dobrovolné nabídce z roku 2017 ve výši 1010 Kč na akcii, za kterou majoritní akcionář nabyl kontrolní podíl ve společnosti. „Hospodaření společnosti v posledních třech letech nevykazuje z našeho pohledu žádné známky zhoršení fundamentálních parametrů. Společnost v posledních třech letech generuje výnosy okolo 6,6 mld. Kč se stabilní provozní ziskovostí při EBITDA marži ~ 20 %. Koronavirová krize rovněž vzhledem k charakteru produktového portfolia společnosti neměla výrazný dopad na hospodářská čísla a PFNonwovens pravděpodobně naplnil celoroční cíl pro EBITDA při dolní hranici 1,25 – 1,4 mld. Kč. Schopnost společnosti generovat volnou hotovost ve střednědobém horizontu, stěžejní parametr hodnoty společnosti, nebyla na základě naší znalosti rovněž nijak oslabena a zadržený volný peněžní tok při absenci výplaty dividend v posledních třech letech posílil rozvahu PFNonwovens,“ nabízí svůj pohled analytik Patria Finance Michal Křikava.

Akcie tehdy pojmenované Pegas (dnes PFN) zahájily svou pouť na pražské burze 18. prosince roku 2006, reálné obchodování od 21. prosince 2006. Období finanční krize 2008 je sneslo až na metu 185,7 Kč/akcie, historické dno titulu dne 31. října 2008. Maxima dosáhly akcie PFN/Pegas CP dne 31. července 2017 na metě 1015 korun za akcii. Za poslední rok je jejich dnem 494 Kč/akcie ze dne 19. března 2020, maximem pak 790 korun za akcii ze dne 20. října 2020.

S ohledem na jasný odchod titulu z burzy na něm postupně vymizela analytická doporučení. V datech Bloomberg svítí cílová cena 899 Kč/akcie od J&T Banky, u je titul „under review“ s poslední cílovou cenou z dubna roku 2020 na úrovni 924 Kč/akcie.