Pokud hodím do krbu dva špalky, teplota v místnosti se mi do dvaceti minut zvedne o 1 stupeň Celsia. Takto to můžu mít doma za obvyklé situace poměrně dobře vypozorované, ale jako univerzální pravidlo to bude fungovat těžko. Co když má někdo špalek dubový, zatímco jiný z vrby? Co když někdo začal v zimě teprve vytápět promrzlou kamennou chalupu a jiný si jen na jaře přitopil v dobře zaizolované novostavbě? A tak dále. Hrubá vodítka jsou jen hrubá vodítka, někdy více škodí, než pomáhají.

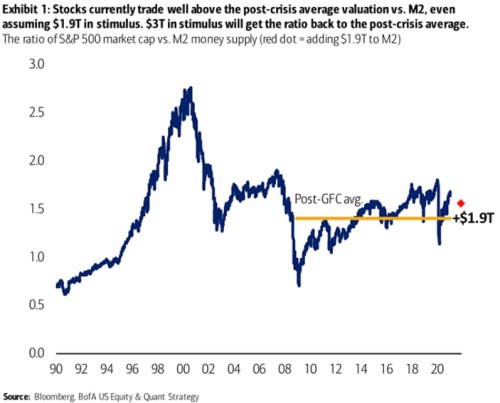

Výše uvedené mě zrovna napadá jako přirovnání ke vztahu mezi cenami akcií a množstvím peněz v ekonomice. Ale relevantní by to mohlo být i pro řadu dalších témat, včetně vztahu mezi množstvím peněz a cenami zboží a služeb (tedy inflací). Tomu se zde občas věnuji, dnes tedy k oněm cenám akcií. Následující graf od BofA ukazuje poměr kapitalizace amerických akcií k peněžnímu agregátu M2. Na počátku devadesátých let byla kapitalizace pod hodnotou peněžní zásoby, do deseti let se zvedla na více než 2,5násobek M2. Následoval propad na cca 1,5násobek, krize po roce 2007 s sebou přinesla druhou korekci a kapitalizace trhu se dostala hluboko pod hodnotu peněžní zásoby (nakrátko na úrovně z počátku devadesátých let):

Zdroj:

Po krizi roku 2008 se poměr začal opět trendově navyšovat, podle BofA dosahoval v průměru hodnoty kolem 1,4. Nad ní se dostává někdy kolem roku 2016, pod ní koriguje před rokem během propadu trhu. Ale opět se rychle vzpamatovává a nyní je znatelně nad průměrem. BofA k tomu dodává, že pokud by peněžní zásoba v rámci plánované stimulace vzrostla o 1,9 bilionu dolarů, posunul by se poměr na červený bod. Pokud by růst peněžní zásoby dosáhl 3 bilionů dolarů, jsme zpět na průměru (dejme nyní stranou samotný vztah mezi fiskální stimulací a peněžní zásobou). Co si z toho vzít?

1. Pokud bychom (i) z nějakého důvodu předpokládali, že onen pokrizový průměr zmíněného poměru (cca 1,4) je nějak směrodatný a (ii) pokud bychom předpokládali, že stimulace skutečně popsaným způsobem navýší M2, tak bychom mohli dospět k názoru, že akcie jsou relativně k M2 našponované.

2. Zrovna tak bychom ale mohli na základě grafu třeba tvrdit, že relevantním obdobím bylo to do finanční krize a pokrizový vývoj k němu soustavně směřoval. Jinak řečeno, není relevantní pokrizový průměr, ale „cíl“ a tím je úroveň někde kolem 1,6 – 1,7. Z tohoto pohledu by akcie byly zase docela podhodnocené (i když to určitě není v daném kontextu nejlepší slovo).

3. Předchozí dva body ukazují na ošemetnost podobných úvah, a tak se můžeme zamyslet, jaký by vlastně měl být fundamentální vztah mezi cenami akcií a množstvím peněz v ekonomice. Navrhuji následující rámec:

V dokonalém stabilním světě by exogenní změna peněžní nabídky vedla ihned k odpovídajícímu přecenění všeho nominálního, počínaje toaletním papírem až po akcie jeho výrobce. V takovém světě plně využitých produkčních kapacit by totiž lidé s dokonalými informacemi a očekáváními nečekali na to, až se kvůli vyšší peněžní nabídce zvedne poptávka, produkční ceny, mzdy, ale vše by proběhlo skokově. Ve výše uvedeném grafu bychom v takovém stabilním světě viděli nějakou přímku.

V našem světě se peněžní nabídka mění jednak kvůli chování centrální banky (zjednodušeně, i když nepřesně „vnější faktor“), ale i kvůli chování celého finančního systému. Mění se i rychlost oběhu takto vytvořených peněz a v neposlední řadě nemusí být všechny produkční kapacity využity na optimum (mohou být přepalovány, či naopak mohou zahálet). Měnící se množství peněz a rychlost jejich oběhu se tak různým poměrem promítá do cen na straně jedné a do objemu produkce na straně druhé.

Nějaké pevné pravidlo ve stylu „určitý objem peněz v ekonomice = určitý pohyb cen (zboží a služeb, či akcií)“ je tak z mého pohledu spíše ve stylu „dva špalky = jeden stupeň Celsia nahoru“*. U akcií se totiž v různém čase a prostředí mění vliv peněžní zásoby na všechny tři pilíře hodnoty: (i) současná ziskovost obchodovaných firem, (ii) výhled na ziskovost budoucí a (iii) požadovaná návratnost. A navíc hodnota a cena není vždy to samé.

4. Existují studie, které ukazují na pozitivní vztah mezi peněžní nabídkou a cenami akcií, například tato studie. Což ale není v rozporu s tím, co píšu výše. Také víme, že dva hořící špalky v kamnech teplotu v místnosti obvykle nesníží**.

*Možná by to bylo jiné v systému, kde byl růst peněžní zásoby pevně nastaven podle nějakého pravidla. Ale to je dost dlouho probíhající a doposud zdaleka neukončená diskuse o výhodách a nevýhodách monetární flexibility a rigidity.

**Pokud tedy kamna třeba nekouří a nemusíme otevřít okno. Což by zde byl takový ekvivalent toho, když centrální banka prudce zvyšuje nabídku likvidity v době, kdy padají trhy. A onen vztah ceny akcií/M2 není jednosměrný, ale ceny akcií mohou ovlivňovat množství peněz v ekonomice, což popisoval už v roce 1988 Milton Friedman. Kterého k tomu prý motivoval pohled na vývoj na akciovém trhu a rychlost obratu peněz v ekonomice.