Zatímco jsme se tu minulý týden věnovali problematice dividendových výnosů, odkupů a jejich valuačních implikací, Morningstar představila nové členy jejího indexu akcií a firem se znatelnou konkurenční výhodou a nejpříznivějším poměrem odhadované hodnoty a ceny akcií. Jde o (NOW), (MSFT), Tyler Technologies (TYL) a Guidewire Software (GWRE).

Na zmíněném seznamu je podle Morningstar valuačně nejatraktivnější Polaris, kde by cena nyní měla být asi 23 % pod odhadem hodnoty akcií. To samé platí o Kellogu a Compass Minerals (více na stránkách Morningstar v sekci Our Pics). Těmto akciím jsem se tu relativně nedávno věnoval, dnes bych se chtěl krátce zaměřit na výše zmíněný , který je podle Morningstar asi 5 % pod svou férovou hodnotou. Pokud vezmeme do úvahy to, s jakou nejistotou se pojí odhady valuace, tak nejde o nijak vysoké číslo a mohli bychom jej interpretovat tak, že je zhruba na svém. Což ale neznamená, že by akcionářům neměl nic vynášet. Naopak – pokud je naceněn férově, měl by vynášet celou požadovanou návratnost. Nyní pár čísel:

Na provozním toku hotovosti vydělal za posledních 12 měsíců asi 73 miliard dolarů, na volném toku hotovosti FCF to bylo asi 53 miliard dolarů. Ve srovnání s minulými lety šlo o výrazné zlepšení. V roce 2019 vydělal po investicích (FCF) asi 38 miliard dolarů. Předpokládejme, že tu došlo ke strukturálnímu zlomu a oněch 53 miliard dolarů je dobrým vodítkem pro to, co bude firma vydělávat (a že celá tato částka bude patřit akcionářům).

Beta dosahuje hodnoty 0,79, což naznačuje, že akcie by měly být méně rizikové, než celý trh. Požadovaná návratnost by se pak mohla pohybovat kolem 7,5 % (jak jsem zmínil, při férovém nacenění by akcie měla vynášet právě tolik). Pokud pak necháme oněch 53 miliard dolarů dlouhodobě stagnovat, tak současná hodnota tohoto toku hotovosti se zmíněnou požadovanou návratností dosahuje 710 miliard dolarů.

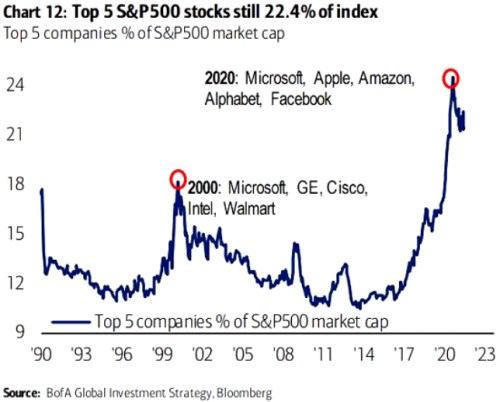

Kapitalizace nyní dosahuje více než 2 biliony dolarů, tedy téměř trojnásobek. Trh tedy čeká více, než stagnaci. A podle mých kalkulací se na úroveň kapitalizace dostaneme ve chvíli, kdy ono FCF necháme růst dlouhodobě o téměř 5 %. Morningstar o firmě píše, že se stala vůdcem v oblasti cloudu a je nyní více zaměřená a nabízí „slušný růst a rostoucí marže“. Zda to bude dost na dosažení, či dokonce překročení oné 5 % laťky, ke které jsem dospěl ve svých kalkulacích, musí případně zvážit čtenář sám. Já bych na závěr rád ukázal následující graf s vývojem podílu kapitalizace pěti největších firem v idnexu SPX:

Zdroj:

Graf souvisí s dnešním tématem tím, že jedinou firmou, která byla v oné pětce před dvaceti lety a také nyní, je právě . Zbytek pole se vyměnil a posunul směrem k internetu, sociálním sítím a podobným aktivitám (nebo u sítí spíše pasivitám?). Pointa grafu je ale asi hlavně v tom, že současná pětka má na celku stále dlouho nevídaný podíl a tvoří více než pětinu trhu.