Zbavit se vysoce nákladných, vysoce rizikových a vysoce uhlíkových aktiv. To je jeden z cílů velkých ropných společností, které se chystají na přechod k čistší energii. Těžaři si tím obstarají lepší uhlíkový profil. Snahy o dekarbonizaci ale mohou nakonec sektoru škodit. Špinavý majetek se totiž přenáší na menší a méně známé producenty. A ti mohou mít nepatrnou, nebo dokonce nulovou vůli emise snižovat.

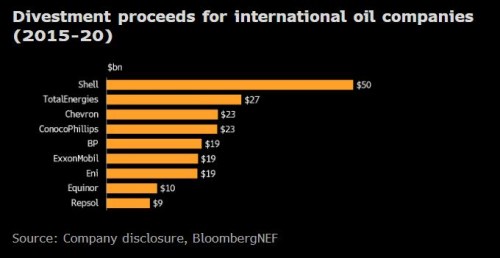

Podle analýzy BloombergNEF divestovalo během pěti let do roku 2020 devět z největších světových ropných společností aktiva ve fosilních palivech za 198 miliard dolarů. V čele těchto divestic stála Royal Dutch , kde celkový výtěžek dosáhl 50 miliard. Druhý nejaktivnější byl TotalEnergies, I když v jeho případě byl celkový výtěžek skoro poloviční.

Úrovně těžby a aktiv se sice mezi firmami liší a srovnávat je mezi sebou není zcela možné, některé trendy jsou patrné napříč sektorem, napsala agentura Bloomberg.

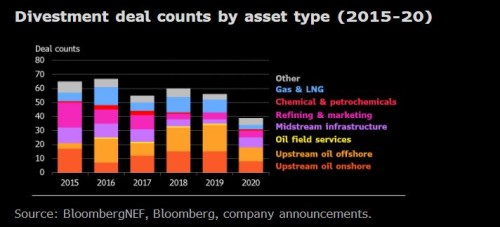

Za divesticemi je tak možné vysledovat některé společné motivy: Pokud firmy něco odepisovaly, soustředily se přitom na aktivity v divizi upstream (graf níže). Každá druhá sledovaná transakce se vztahovala k pevninskému nebo ofshore majetku v průzkumu a extrakci ropy, nebo ke službám pro ropná pole.

A pak, divestice se více týkaly Evropy. Soustředěna je tu třetina veškerých odprodejů aktiv. Severní Amerika byla druhá. Celkově byly v Evropě a v Severní Americe umístěno 65 procent divestičních transakcí.

Dalším faktorem v rozhodovacím procesu firem je pravděpodobně nutnost reagovat na rizika týkající se klimatu. Evropa a Severní Amerika jsou oblastmi s nejtvrdšími opatřeními na přechod k nízkouhlíkové ekonomice. S tím, jak se do popředí stále více klade snaha o dekarbonizaci, budou rizika spojená s klimatem pro tyto firmy pravděpodobně jenom narůstat.

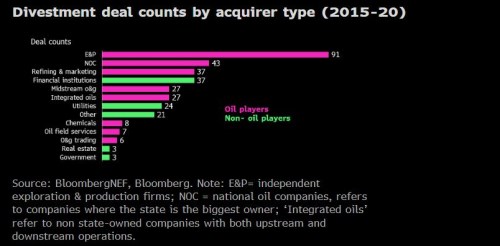

Mezinárodní těžaři tedy prodávají, kdo však od nich kupuje? Jsou to menší společnosti zabývající se průzkumem a těžbou, jako jsou třeba Hilcorp Energy nebo Lundin Petroleum, nebo státní ropné firmy jako Qatar Petruleum nebo Sinopec. Analýza Bloombergu tak ukazuje, že 70 procent divastovaných aktiv se prodalo firmám podél ropného hodnotového řetězce. Teprve pak to byly finanční instituce a utility.

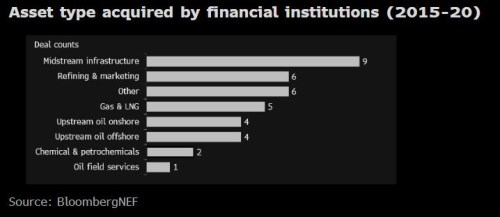

Pokud jde o finanční instituce, mezi nimi byly největším nabyvatelem rozprodávaného majetku investiční a private equity společnosti, ukazuje také analýza dat z let 2015 až 2020. Private equity firmy však mohou mít menší zájem dekarbonizovat, než je tomu u jejich veřejných protějšků. Investiční rozhodnutí jsou u nich navíc často postavené na ziskovosti. I přes klesající návratnost aktiv ve fosilních palivech mohou totiž vznikat příležitosti, a to tam, kde je hodnota aktiv stlačená a vytváří atraktivní návratnost.

Typ majetku, který kupují finanční instituce, se přitom od celkového trendu liší. Z 36 transakcí, které Bloomberg sledoval, se jich jenom čtvrtina týkala aktivit v upstream (graf níže). V případě akvizic ropnými hráči to bylo 50 procent.

Firmy pro průzkum a produkci (E&P) jsou pak obvykle méně známé a podléhají menšímu dohledu, pokud jde o snižování uhlíkových emisí, než jejich obří konkurence. Státní ropné firmy pak obvykle prioritizují domácí výrobu energií před nutností dekarbonizace. Tyto firmy se zodpovídají přímo vládám, často s jasně stanoveným mandátem monetizovat zdroje a zajišťovat obyvatelstvu přístup k energiím.

“I když pro uhlíkový profil velkých ropných firem jako nebo může být dobré odprodávat aktiva jiným producentům, možná s méně ambiciózním nebo žádným cílem pro snižování emisí uhlíku, my budeme s postupujícím časem pravděpodobně pozorovat, jak se emise z tohoto sektoru zhoršují, a nikoli zlepšují,” uvedl Bloomberg.

Zdroj: Bloomberg